USD/JPY se mantiene cerca del máximo de siete semanas alrededor de 149.00 en la cuenta regresiva para las minutas del FOMC

- El USD/JPY se aferra a las ganancias cerca de 149.00 con las minutas del FOMC en el horizonte.

- Se espera que el IPC subyacente de EE.UU. haya crecido a un ritmo constante del 3.2% en septiembre.

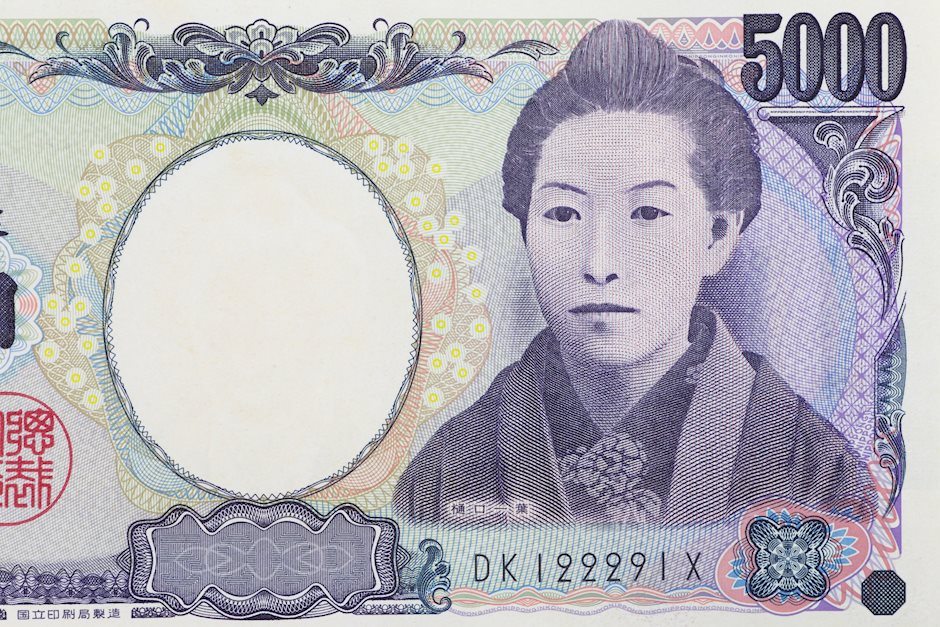

- El Yen japonés estará influenciado por los datos del IPP de septiembre.

El par USD/JPY se mantiene firme cerca de un máximo de siete semanas alrededor de 149.00 en la sesión norteamericana del miércoles. El activo exhibe fortaleza antes de las minutas del Comité Federal de Mercado Abierto (FOMC) de la reunión de septiembre, que se publicarán a las 18:00 GMT.

En la reunión de política monetaria, la Fed redujo sus tasas de interés clave en 50 puntos básicos (pb) al 4.75%-5.00%. Esta fue la primera decisión moderada de la Fed en más de dos años y medio, ya que los funcionarios estaban preocupados por el deterioro de la demanda laboral con una creciente confianza en que la inflación volvería de manera sostenible al objetivo del banco del 2%.

Mientras tanto, el Dólar estadounidense (USD) se desempeña fuertemente ya que los participantes del mercado no esperan que la Fed recorte nuevamente las tasas de interés en 50 pb en noviembre. El Índice del Dólar (DXY), que mide el valor del Dólar frente a seis divisas principales, registra un nuevo máximo de siete semanas cerca de 102.80.

Los inversores prestarán mucha atención a las minutas del FOMC para conocer las opiniones de todos los funcionarios sobre la probable acción de las tasas de interés en el último trimestre del año. Según la herramienta CME FedWatch, los operadores han descontado dos recortes de tasas de 25 pb en cada una de las dos reuniones restantes de este año.

De cara al futuro, el principal desencadenante para el Dólar estadounidense serán los datos del Índice de Precios al Consumidor (IPC) de EE.UU. para septiembre, que se publicarán el jueves. Se estima que el IPC subyacente -que excluye la volatilidad de los precios de los alimentos y la energía- haya crecido de manera constante en un 3.2%.

En el frente de Tokio, los inversores se centrarán en los datos del Índice de Precios de Producción (IPP) de Japón para septiembre, que se publicarán el jueves. Se estima que los precios de los bienes y servicios a puerta de fábrica hayan aumentado a un ritmo más lento del 2.3% desde el 2.5% en agosto. Los signos de que la inflación de los productores sigue siendo persistente aumentarían las expectativas de más subidas de tasas por parte del Banco de Japón (BoJ).

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

Autor

Sagar Dua

FXStreet

Sagar Dua está asociado con los mercados financieros desde sus días de estudiante universitario. Además de realizar un posgrado en Comercio en 2014, comenzó su capacitación en mercados con análisis de gráficos.