El Dow Jones Industrial Average se recupera en un lunes esperanzador

- El Dow Jones rebotó por encima de 44.000 el lunes en medio de una recuperación alcista.

- Las acciones están ignorando las fuertes pérdidas de la semana pasada provocadas por revisiones a la baja en los datos de NFP.

- El debilitamiento de los datos laborales ha aumentado las esperanzas de un recorte de tasas por parte de la Fed, compensando las caídas.

El Promedio Industrial Dow Jones (DJIA) rebotó el lunes, recuperando más de 500 puntos y superando el nivel clave de 44.000, ya que los mercados de acciones recuperaron su equilibrio tras la caída tardía de la semana pasada, alimentada por cifras de contratación peores de lo esperado del último informe de Nóminas no Agrícolas (NFP). Las ganancias netas de empleo fueron muy inferiores a las expectativas en julio, y los dos meses anteriores vieron revisiones a la baja que eliminaron la mayor parte de las ganancias previamente reportadas en el empleo neto.

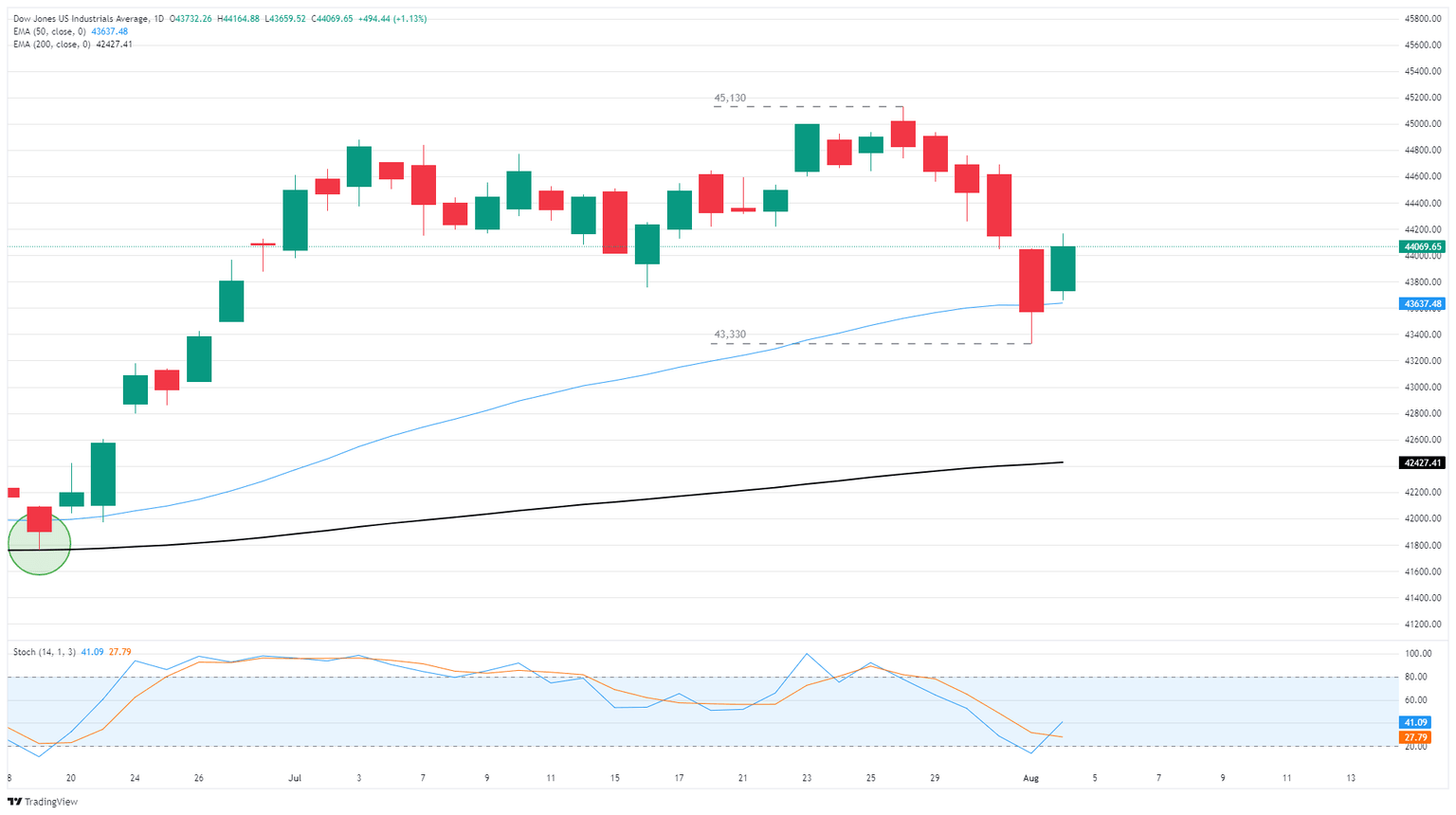

Tras cinco días consecutivos de caídas que vieron al Dow Jones caer casi un 4% de arriba a abajo, el rebote alcista del lunes es un giro bienvenido para los operadores del índice. El Dow ha rebotado más de un 1,8% desde los mínimos del viernes pasado cerca de 43.330, recuperando el nivel clave de 44.000 y recuperando casi la mitad de las caídas de la semana pasada. El Dow todavía se encuentra en el lado bajo de los máximos recientes cerca de 45.130, pero está en proceso de registrar un rebote técnico alcista desde la media móvil exponencial (EMA) de 50 días cerca de 43.640.

Unos datos laborales débiles podrían llevar a recortes de tasas de la Fed, impulsando las acciones

A pesar de un aumento general en el sentimiento de los inversores, los mercados siguen siendo ampliamente nerviosos ante los inminentes plazos arancelarios. El "firme" plazo del 1 de agosto del presidente Donald Trump sobre aranceles recíprocos amplios se ha convertido ahora en un igualmente firme plazo del 8 de agosto, y tanto los inversores como las empresas están comenzando a ceder bajo el peso de los aranceles globales que continúan existiendo en un estado cuántico, apareciendo y desapareciendo en un instante.

La cifra a la baja de NFP del viernes, más las revisiones negativas, han aumentado las expectativas de un recorte de tasas de interés por parte de la Reserva Federal (Fed) en septiembre. Según la herramienta FedWatch del CME, los mercados de tasas están valorando casi un 90% de probabilidades de al menos un recorte de un cuarto de punto en la próxima decisión de tasas del Comité Federal de Mercado Abierto (FOMC) el 17 de septiembre.

A pesar de las mayores probabilidades de un recorte de tasas, Trump quiere mejores informes laborales

Los datos laborales decepcionantes provocaron que un iracundo Donald Trump despidiera de inmediato al jefe de estadísticas de la Oficina de Estadísticas Laborales (BLS), afirmando que el jefe de estadísticas fue colocado por el expresidente Joe Biden y había manipulado intencionalmente los datos de empleo para hacer que el actual presidente Donald Trump "se viera mal". Tras la renuncia de la miembro de la Junta de Gobernadores de la Fed, Adriana Kugler, el viernes pasado, Donald Trump ahora está listo para seleccionar un nuevo jefe de la BLS y un nuevo miembro de la Junta de Gobernadores de la Fed.

No es de los que se sientan inactivos y se concentran en un solo problema durante demasiado tiempo, Donald Trump también ha vuelto a amenazar con aranceles renovados. Trump ahora amenaza con imponer fuertes aranceles adicionales a India, que la administración Trump afirma ha estado comprando y vendiendo productos de petróleo crudo ruso, ignorando una combinación de sanciones existentes y el deseo de Trump de sanciones adicionales contra Rusia. Trump ha amenazado con utilizar severas penalizaciones arancelarias contra cualquier país que comercie con productos de petróleo ruso en un esfuerzo por forzar un acuerdo de alto el fuego inmediato entre el presidente ruso Vladimir Putin y Ucrania.

Lee más noticias sobre acciones: Palantir se dispara en anticipación de resultados extraordinarios en el segundo trimestre

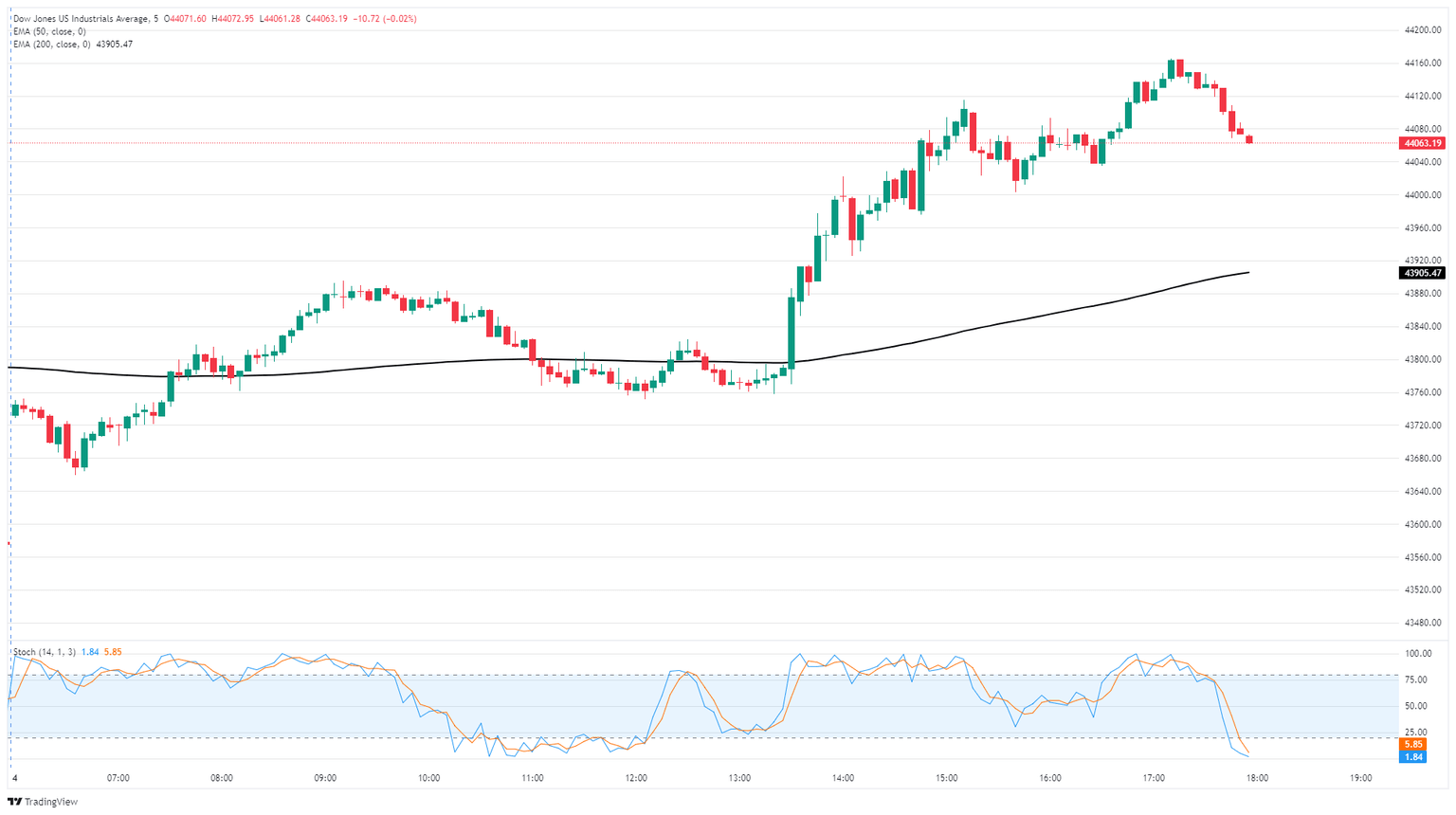

Gráfico de 5 minutos del Dow Jones

Gráfico diario del Dow Jones

Fed - Preguntas Frecuentes

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

Autor

Joshua Gibson

FXStreet

Joshua se une al equipo de FXStreet con una doble especialización en Economía y Finanzas de la Universidad de la Isla de Vancouver con doce años de experiencia. experiencia como comerciante independiente centrado en el análisis técnico.