El Peso mexicano sube mientras el IPC de EE.UU. respalda las esperanzas de un recorte de la Fed

- El Dólar estadounidense ha reaccionado con pérdidas moderadas ya que el IPC de noviembre aumentó las esperanzas de un recorte de la Fed la próxima semana.

- La inflación general de EE.UU. muestra un ligero aumento en los precios al consumidor, mientras que el IPC subyacente se mantuvo estable en niveles altos

- Técnicamente, el USD/MXN mantiene intacta la tendencia negativa a corto plazo.

El Peso mexicano (MXN) se recuperó mientras el Dólar estadounidense (USD) retrocedía tras la publicación de los datos del Índice de Precios al Consumo (IPC) de noviembre de EE.UU. La inflación estadounidense subió ligeramente, mientras que la inflación subyacente se mantuvo estable, aumentando las expectativas de que la Reserva Federal (Fed) recortará las tasas de interés la próxima semana.

Los datos económicos de México publicados el martes revelaron que la confianza del consumidor se deterioró en noviembre hasta su lectura más baja desde septiembre. El lunes, el IPC de noviembre se enfrió más allá de las expectativas, lo que respalda la opinión de que el Banco de México recortará las tasas de interés nuevamente la próxima semana.

Resumen diario de los mercados: El Peso mexicano sube tras las cifras de inflación de EE.UU.

- La inflación del IPC de EE.UU. se aceleró a un ritmo del 0.3% en noviembre y del 2.7% respecto al mismo mes del año pasado, frente al 0.2% y 2.6% respectivamente en octubre.

- El IPC subyacente de EE.UU., más relevante para evaluar las expectativas de política monetaria de la Reserva Federal, creció a un ritmo constante del 0.3% en noviembre y del 3.3% interanual, cumpliendo con las expectativas de los inversores.

- Los datos han confirmado las esperanzas de que la Fed recortará las tasas la próxima semana. La herramienta Fed Watch del CME Group muestra una probabilidad del 96% de un recorte de tasas de 25 puntos básicos el 18 de diciembre, frente al 85% antes de la publicación de los datos.

- El martes, la Secretaria del Tesoro de EE.UU. y ex presidenta de la Fed, Janet Yellen, advirtió en una cumbre del Wall Street Journal que los aranceles generalizados de Donald Trump podrían "aumentar significativamente los costos para los hogares" y descarrilar el progreso en la inflación.

- Los datos publicados el martes revelaron que la confianza del consumidor en México cayó 1.5 puntos en noviembre, hasta los 47.4 puntos. El informe reflejó un deterioro en las expectativas económicas de los hogares y del país en los próximos 12 meses.

- El IPC de México se desaceleró a un ritmo del 4.55% en los últimos doce meses hasta noviembre, desde el 4.76% del mes anterior. El mercado esperaba una lectura del 4.59%.

- Asimismo, el IPC subyacente cayó al 3.58% interanual desde el 3.8%, por debajo del consenso del mercado de una lectura del 3.6%.

- Estas cifras aumentan las esperanzas de que el Banco de México recorte las tasas en 25 puntos básicos por cuarta vez consecutiva después de su reunión del 19 de diciembre.

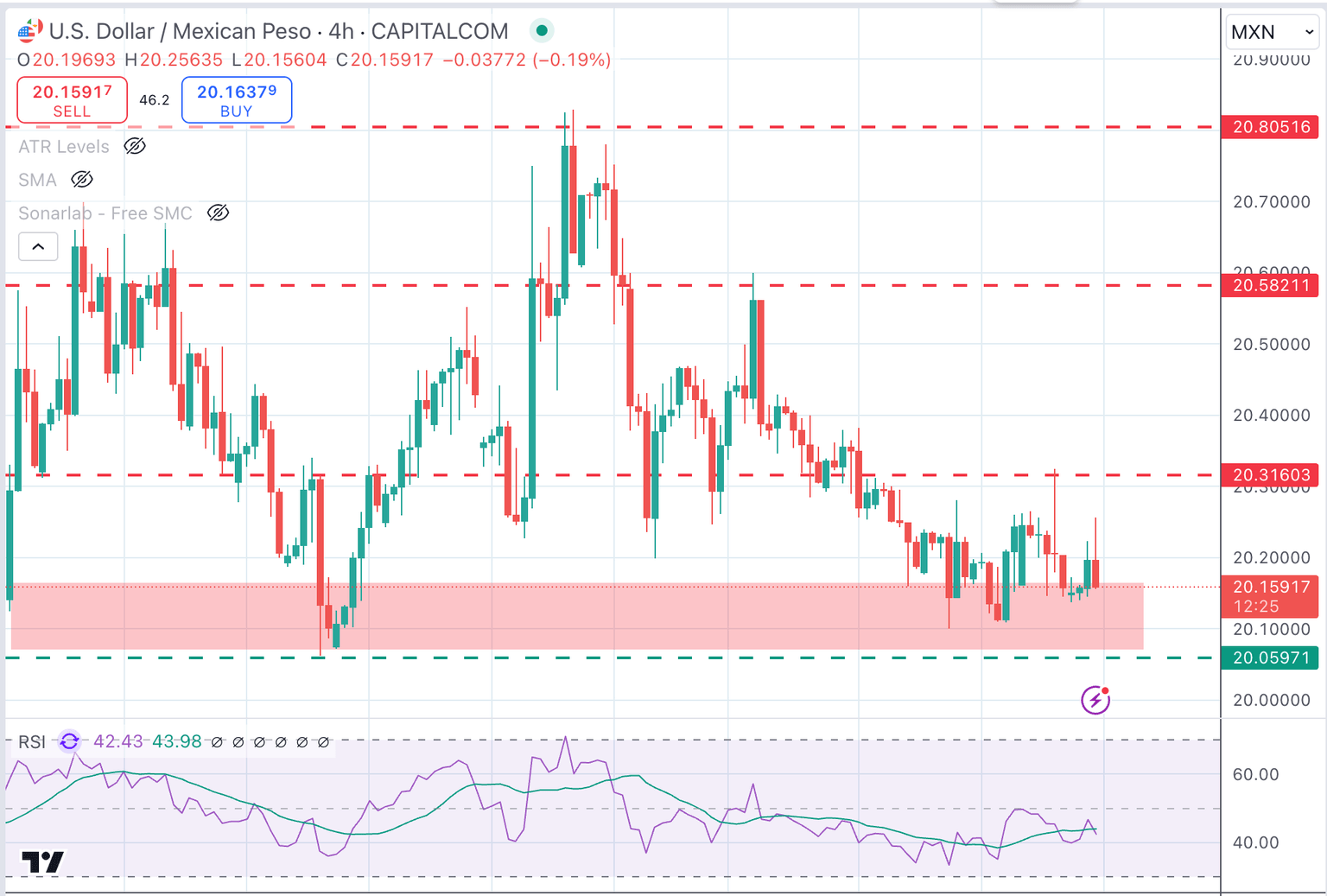

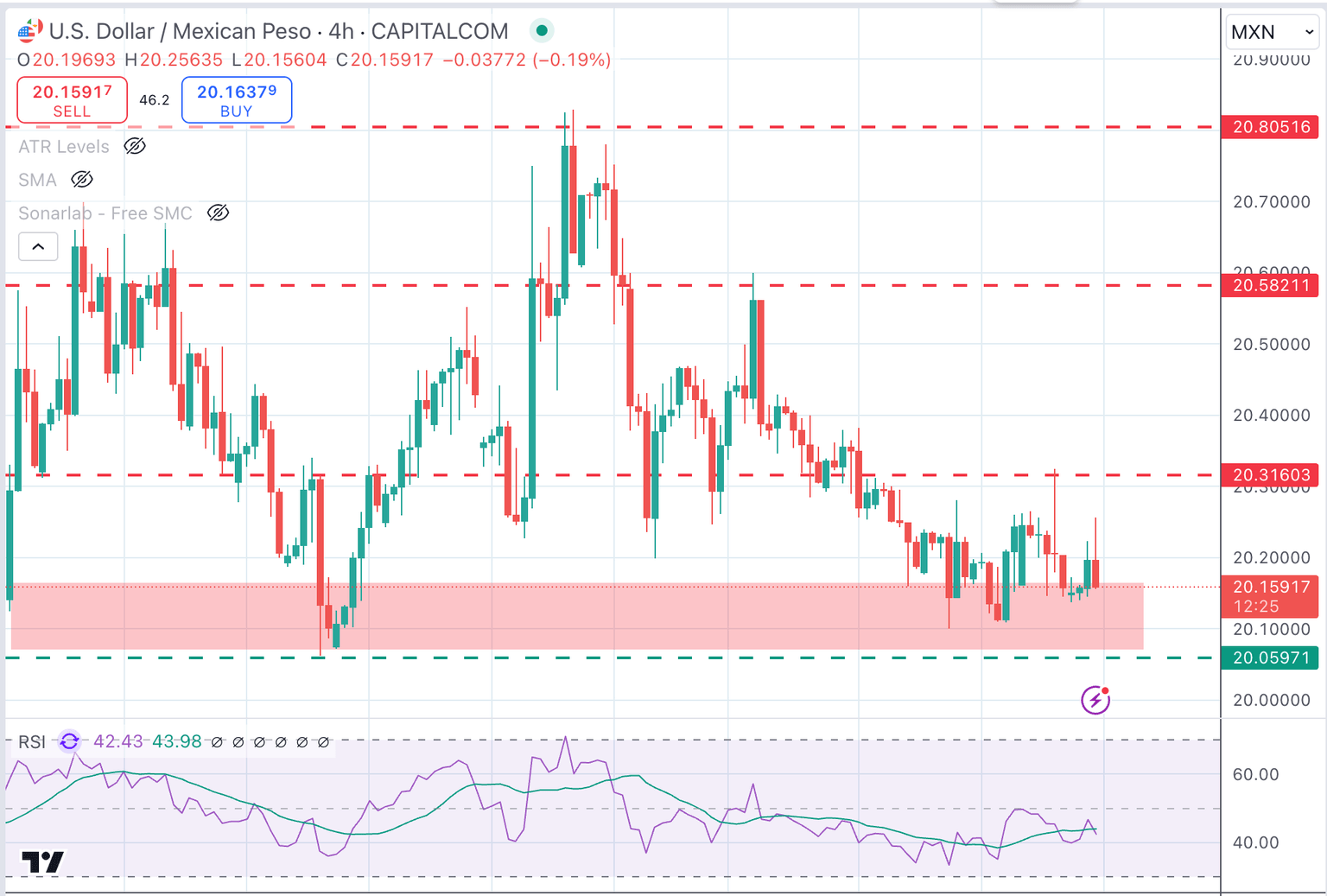

Perspectiva técnica del Peso mexicano: El USD/MXN tiene un fuerte soporte en 20.00

El par USD/MXN se mantiene estable por encima del área de soporte de 20.00, con intentos alcistas limitados por debajo del máximo del 5 de diciembre en el área de 20.30 hasta ahora.

El panorama técnico muestra que el Dólar estadounidense se está fortaleciendo de cara a la publicación del informe del IPC de EE.UU. El Índice de Fuerza Relativa (RSI) de 4 horas ha superado el nivel de 50, lo que sugiere un incipiente impulso alcista. La perspectiva más amplia, sin embargo, sigue siendo bajista con el doble techo en 20.80 sugiriendo la posibilidad de una corrección más profunda.

La resistencia inmediata se encuentra en el mencionado máximo del 5 de diciembre en 20.30, seguido del máximo del 2 de diciembre en 20.60 y el pico de noviembre en 20.80.

A la baja, el nivel psicológico de 20.00 es el cuello del mencionado doble techo antes del mínimo de noviembre en 19.75.

Gráfico de 4 horas del USD/MXN

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

Autor

Guillermo Alcalá

FXStreet

Licenciado en Ciencias de la Comunicación por la Universidad del País Vasco y en la Universiteit van Amsterdam, Guillermo ha trabajado como editor de noticias financieras y redactor publicitario en diversas firmas relacionadas con