El Dólar estadounidense se mantiene estable a medida que las tensiones de la guerra comercial comienzan a disminuir

- El Dólar se desliza a la baja mientras los mercados rebotan tras la masacre del lunes.

- El DXY muestra pocos movimientos en comparación con las acciones o los rendimientos.

- El Índice del Dólar estadounidense cotiza de nuevo por encima de 103.00 y busca consolidarse más.

El Índice del Dólar estadounidense (DXY), que rastrea el desempeño del Dólar estadounidense (USD) frente a seis divisas principales, cotiza alrededor de 103.00 en el momento de escribir el martes, tras algunos comentarios del Secretario del Tesoro de EE.UU., Scott Bessent. En los últimos días, el sentimiento general de aversión al riesgo había devaluado considerablemente al Dólar, aunque desde el fuerte informe de Nóminas no Agrícolas (NFP) publicado el viernes, el DXY ha estado recuperándose. La pregunta será si el índice puede mantener esta recuperación cuando lleguen más datos de EE.UU.

En el calendario económico se publicarán algunos datos ligeros. La Federación Nacional de Negocios Independientes (NFIB) publicará su Índice de Optimismo Empresarial para marzo. Con la narrativa actual de aranceles, los mercados estarán atentos para ver cómo está el sentimiento empresarial en EE.UU., ya que esto a menudo se considera un indicador adelantado.

Mientras tanto, el Secretario de EE.UU. Scott Bessent dijo que ya 70 países han contactado para negociaciones. El Presidente Trump estará personalmente involucrado en estas conversaciones cada vez. Los países que no escalaron recibirán prioridad. Mientras tanto, en Europa, la Presidenta de la Comisión Europea, Ursula von der Leyen, está abierta a negociar con EE.UU. respecto a los aranceles de importación anunciados la semana pasada por el Presidente Donald Trump. Sin embargo, también dejó claro que la UE está preparada para tomar contramedidas si es necesario.

Resumen diario de los movimientos del mercado: Sin noticias aún

- El Índice de Optimismo Empresarial de la NFIB para marzo está por publicarse. El número actual es de 97.4, por debajo de la elevada estimación de 101.3 y del dato anterior de 100.7.

- A las 17:00 GMT, se publicará una subasta de Notas a 3 años en EE.UU.

- A las 18:00 GMT, la presidenta del Banco de la Reserva Federal de San Francisco, Mary C. Daly, modera una discusión con Brigitte C. Madrian, decana de la Escuela de Negocios Marriott de la Universidad Brigham Young.

- Un cambio respecto a los números rojos este martes, con el Nikkei japonés y el Topix cerrando más de un 6% al alza. Europa y EE.UU. enfrentan ganancias de más del 3% en general.

- La herramienta CME FedWatch muestra que las posibilidades de un recorte de tasas por parte de la Fed en mayo se sitúan en el 28.6%, cayendo desde casi el 50% del lunes. Para junio, las posibilidades de un recorte de tasas son del 94.5%, con una escasa probabilidad del 5.5% de que no haya recorte de tasas en absoluto.

- Los rendimientos a 10 años de EE.UU. cotizan alrededor del 4.25%, subiendo y alejándose de su mínimo de cinco meses en 3.85%. Considerando este repunte por encima del 4.00%, las apuestas por un recorte de tasas en la próxima reunión de la Fed en mayo están siendo reducidas.

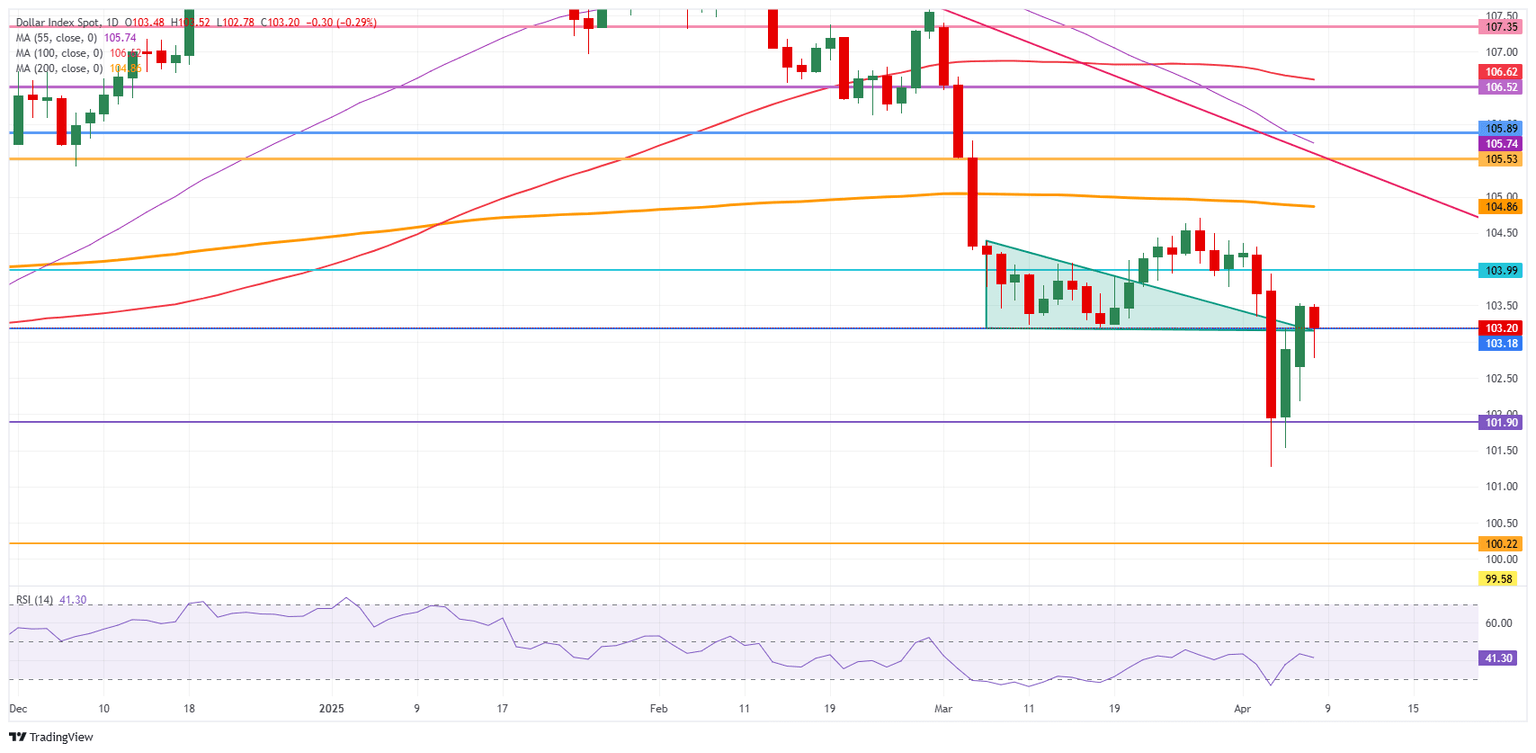

Análisis Técnico del Índice del Dólar: Lamiendo sus heridas

Una divulgación parental para el Índice del Dólar estadounidense está en su lugar aquí. Con los movimientos significativos y el aumento de la volatilidad, el DXY podría caer o saltar rápidamente nuevamente. Los operadores necesitarán ceñirse a niveles conocidos y operar con lo que ven en lugar de intentar superar al mercado bajo estas condiciones.

El primer nivel a tener en cuenta es 103.18, que necesita ver un cierre diario por encima de él. Por encima de ahí, el nivel redondo de 104.00 y la media móvil simple (SMA) de 200 días en 104.86 entran en juego.

A la baja, 101.90 es la primera línea de defensa, y debería ser capaz de desencadenar un rebote, ya que ha podido mantenerse en los últimos dos días de negociación. Quizás no el martes, pero en los próximos días, una ruptura por debajo de 101.90 podría ver un movimiento hacia 100.00.

Índice del Dólar: Diario Gráfico

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.