¿Boom o burbuja de la IA? Aquí hay una lista de verificación de ocho puntos para distinguir la fortaleza de la exageración

Puntos clave:

- Las fuertes ganancias de los líderes en IA no han aliviado completamente las preocupaciones sobre valoraciones elevadas y riesgos de ejecución.

- En nuestra opinión, la próxima fase del ciclo de IA recompensará a las compañías que puedan financiar, escalar y monetizar la IA de manera sostenible — mientras que aquellas que dependen en gran medida del bombo o la deuda pueden enfrentar más volatilidad.

- Los inversores pueden utilizar una lista de verificación simple para navegar el ruido, reconociendo tanto las oportunidades como los riesgos.

La realidad de la IA: Por qué los inversores quieren pruebas, no promesas

En nuestra opinión, la IA sigue siendo una de las fuerzas más poderosas que están remodelando los mercados, pero el tono está cambiando. Las fuertes ganancias de los principales fabricantes de chips, por ejemplo, los ingresos de Nvidia en el tercer trimestre del año fiscal 2026 crecieron un 62% interanual (Fuente: Relaciones con Inversores de Nvidia) tranquilizan a los inversores de que la demanda es real, sin embargo, las fuertes oscilaciones en la reacción del mercado muestran que el entusiasmo ahora se encuentra junto a preguntas sobre sostenibilidad, rentabilidad y ejecución.

La fase amplia de "todo sube" del comercio de IA está desvaneciéndose. Lo que la reemplaza es un mercado más matizado: uno que recompensa los fundamentos sobre las narrativas.

Los inversores ahora enfrentan un desafío clave para entender qué compañías tienen la fortaleza financiera y operativa para competir a través de los ciclos. Eso potencialmente les ayudará a separar a los jugadores duraderos de aquellos atrapados en el impulso.

A continuación se presenta un marco simplificado pero estratégicamente significativo que podría utilizarse para decodificar el ecosistema de IA.

Una lista de verificación simple de ocho factores para evaluar acciones de IA

1. ¿Puede la compañía permitirse la carrera de la IA?

Por qué es importante: La IA es extremadamente intensiva en capital. Las compañías que invierten en chips, energía y centros de datos necesitan fortaleza financiera para sobrevivir tanto en fases de crecimiento como en volatilidad.

Qué buscar:

- Flujo de caja positivo y estable

- Niveles de deuda bajos o manejables

- Capacidad para autofinanciar inversiones en IA

Riesgos: Un endeudamiento elevado o un flujo de caja negativo pueden amplificar la volatilidad.

2. ¿Está la IA ya añadiendo ingresos?

Por qué es importante: Los inversores se están volviendo más selectivos; quieren ver que la IA añade un valor real al negocio, no solo demostraciones de productos.

Qué buscar:

- Ingresos vinculados a la IA mencionados en las ganancias

- Precios claros para las características de IA

- Evidencia de que los clientes están dispuestos a pagar por nuevas capacidades

Riesgos: Las compañías que invierten antes de la monetización pueden enfrentar presión sobre los márgenes.

3. ¿Tiene la compañía una ventaja en infraestructura?

Por qué es importante: La IA necesita chips, terreno, energía, refrigeración y ancho de banda de red. El acceso a infraestructura escasa se está convirtiendo en una ventaja competitiva importante.

Qué buscar:

- Suministro seguro de chips (Nvidia/AMD/silicio personalizado)

- Capacidad para expandir centros de datos

- Planes para gestionar la demanda de energía

Riesgos: Retrasos debido a escasez de energía o restricciones de suministro.

4. ¿Controla la compañía datos únicos?

Por qué es importante: A medida que los modelos se vuelven más similares, los datos propietarios se convierten en el verdadero diferenciador.

Qué buscar:

- Grandes bases de usuarios

- Conjuntos de datos exclusivos o datos específicos de la industria

- Fuertes asociaciones que amplían el acceso a datos

Riesgos: Las compañías que dependen de datos públicos enfrentan una defensa más débil.

5. ¿Los clientes se quedan y consumen más?

Por qué es importante: Los clientes leales crean ingresos recurrentes y reducen el riesgo de que las inversiones en IA no den frutos.

Qué buscar:

- Altas tasas de renovación

- Crecimiento en el compromiso o uso después de los lanzamientos de IA

- Contratos empresariales con largas duraciones

Riesgos: La rotación o el compromiso débil pueden erosionar rápidamente la narrativa de IA.

6. ¿Cómo de dependiente es la compañía de unos pocos grandes clientes?

Por qué es importante: Muchos proveedores de IA —especialmente en chips, infraestructura en la nube y servicios de centros de datos— dependen en gran medida de un pequeño número de hiperescaladores. Cuando el 20–50% de los ingresos proviene de uno o dos clientes, incluso una ligera pausa en el gasto puede crear una volatilidad repentina en las ganancias.

Qué buscar:

- Ningún cliente único que represente más del 20–30% de los ingresos

- Demanda diversificada entre proveedores de nube, empresas e industrias

- Señales claras de que se están añadiendo nuevos clientes cada trimestre

- Contratos a largo plazo que ofrezcan visibilidad sobre el gasto futuro

Riesgos: Los ingresos pueden caer drásticamente si un cliente importante retrasa el gasto de capital, cambia a una solución interna, renegocia precios o reduce la dependencia de la infraestructura de IA de la compañía.

7. ¿Es la dirección realista sobre los plazos de la IA?

Por qué es importante: Los mercados están castigando las promesas excesivas y recompensando la ejecución medida.

Qué buscar:

- Líneas de tiempo claras y orientación cautelosa

- Comunicación creíble durante las ganancias

- Historial de cumplir lo que anuncian

Riesgos: Los plazos incumplidos o los cambios en los objetivos generan preocupaciones sobre la credibilidad.

8. ¿Está la valoración incorporando demasiada perfección?

Por qué es importante: Las expectativas elevadas aumentan la volatilidad, especialmente en un entorno donde las tasas de interés pueden permanecer más altas por más tiempo.

Qué buscar:

- Valoración en relación con los pares

- Pronósticos de ganancias frente a múltiplos de precios

- Sentimiento del mercado y saturación

Riesgos: Las acciones con perfección incorporada pueden caer drásticamente ante pequeñas decepciones.

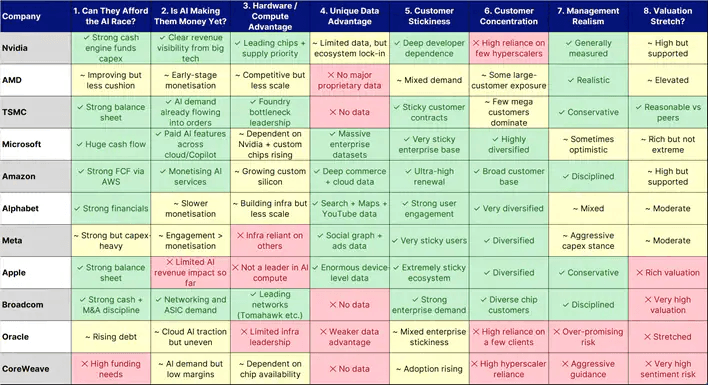

Cómo puntúan los nombres populares de la IA en estos factores

Ilustrativo solamente. No es un consejo de inversión.

El razonamiento se ha simplificado para ayudar a los inversores a entender fortalezas y riesgos.

Pensamientos finales

Si bien la IA está claramente transformando industrias y impulsando un ciclo de inversión de varios años, en nuestra opinión, la próxima etapa de este ciclo puede recompensar a las compañías que equilibren la ambición con la fortaleza financiera, la ejecución operativa y la demanda diversificada.

Esta lista de verificación de 8 factores ofrece a los inversores un marco simple y estructurado para evaluar acciones de IA, reconociendo tanto el potencial de crecimiento como los riesgos significativos.

Lea el análisis original: ¿Boom de IA o burbuja? Aquí hay una lista de verificación de ocho puntos para separar la fortaleza del bombo

Autor

Equipo de analistas de Saxo Bank

Saxo Bank

Saxo es una firma de inversión galardonada en la que confían más de 1.200.000 clientes de todo el mundo. Saxo ofrece la plataforma de operaciones en línea líder que conecta a inversores y operadores con los mercados financieros globales.