El crecimiento mundial se mantuvo sorprendentemente estable en 2024, habiendo empezado a aumentar en los últimos meses. Si bien la debilidad de la demanda subyacente y el estancamiento de los flujos comerciales en todo el mundo han provocado el retroceso del sector industrial internacional, este se ha visto compensado con creces por la solidez de la demanda interna y la actividad en el sector servicios. Conforme nos adentramos en 2025, el ciclo económico mundial se dirige a un importante punto de inflexión. Aunque están por ver los efectos de la nueva administración de Trump y de las posibles medidas de estímulo de China en el futuro y persisten ciertos riesgos, el crecimiento podría acelerarse, sobre todo en Estados Unidos. En cualquier caso, merece la pena detenerse a reflexionar sobre lo mucho que ha cambiado el entorno para los inversores en renta variable.

Cambio de tendencia radical

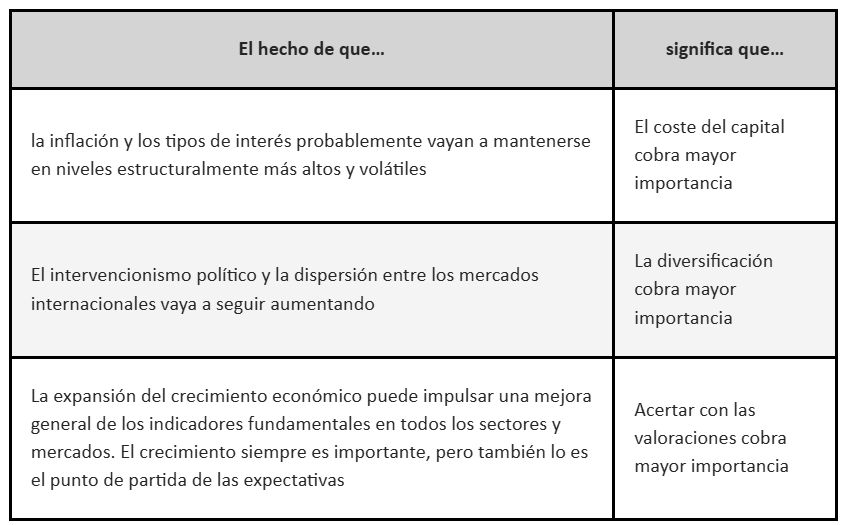

Desde el final de la Gran Crisis Financiera, los niveles bajos de inflación, cuando no nulos, permitían a los bancos centrales utilizar sus herramientas monetarias de forma simultánea con el fin de fomentar el crecimiento económico cuando era necesario. En un mundo tan sincronizado como ese, los mercados de renta variable tendían a oscilar al unísono, lo cual ofrecía menos posibilidades de añadir valor mediante la diversificación. Ante un contexto caracterizado por las elevadas correlaciones, pero también por un crecimiento nominal y un coste del capital muy bajos, la clave para superar los resultados del mercado bursátil consistía en detectar a las empresas o los modelos de negocio de crecimiento superior.

Cuando la inflación resurgió de repente tras la pandemia, la política monetaria dio un giro radical. Los tipos de interés, negativos o del 0%, subieron con fuerza y las políticas de expansión cuantitativa dieron paso al ajuste cuantitativo. En la actualidad, las autoridades monetarias deben enfrentarse continuamente al dilema entre crecimiento económico e inflación, lo cual redunda en una política monetaria más restrictiva de carácter estructural.

Entretanto, la economía mundial afronta, al mismo tiempo, muchos otros cambios interrelacionados. El proceso de globalización se está ralentizando —si no invirtiendo— mientras repuntan las tensiones geopolíticas y comerciales, de modo que los responsables políticos están más preocupados por los asuntos nacionales y se ha intensificado el intervencionismo. Por su parte, la política fiscal está desempeñando un papel cada vez más trascendental, pues los gobiernos tratan de corregir los desequilibrios estructurales procedentes del régimen monetario anterior.

¿Cómo podría afectar esta situación a los inversores en renta variable global?

Teniendo en cuenta estos cambios, creemos que hay cinco temas que pueden ofrecer oportunidades en los mercados globales de renta variable en 2025.

Gráfico 1

-638723707576121688.png)

1) ¿Es probable que continúe la ampliación de la rentabilidad en los mercados de renta variable?

El fuerte crecimiento de los beneficios, impulsado por los avances en IA, ha llevado al grupo de mega capitalizaciones tecnológicas "los 7 Magníficos" a obtener ganancias notables, dejando al resto del mercado rezagado. El segundo semestre de 2024 marcó el inicio de una mejora de los resultados empresariales para más compañías que superó los límites de la megacapitalización. La combinación de esta expansión generalizada del crecimiento, una menor inflación y unos tipos de interés a corto plazo más bajos está beneficiando a un conjunto de sectores en todo el rango de capitalizaciones bursátiles. Otro factor a considerar es que, en 2025, los resultados de las empresas de megacapitalización se medirán con respecto a los dos años anteriores de crecimiento desbocado y grandes beneficios, mientras que el resto del mercado será objeto de comparaciones más favorables tras dos años de contracción de los resultados empresariales.

Esta expansión del crecimiento, junto con la mayor dispersión, las menores correlaciones y el aumento de la volatilidad, debería brindar oportunidades en la selección de valores a los inversores dinámicos.

Gráfico 2

-638723708008148871.png)

2) ¿La diversificación ha vuelto a tener un valor?

En el período posterior a la Gran crisis financiera, los bancos centrales de todo el mundo tendieron a imitar a la Reserva Federal de Estados Unidos a la hora de recortar o subir los tipos de interés. Esta tendencia no solo deparó la sincronización de los ciclos económicos, sino que también incrementó la correlación de los mercados regionales de renta variable, reduciendo con ello las ventajas de la diversificación geográfica.

De cara al futuro, sin embargo, además de más alta, esperamos que la inflación estructural sea más desigual entre países. Es probable que esto se traduzca en ciclos económicos desincronizados conforme los bancos centrales vayan ajustando los tipos en función de los problemas concretos de sus economías. Ejemplo de esta evolución es la disparidad de los ciclos monetarios entre Japón y Europa. Pese a la similar estructura de sus economías, Japón acaba de empezar un ciclo de alzas, mientras que Europa ha iniciado un ciclo de bajadas.

Esta tendencia ya se está reflejando en los mercados de renta variable, cuyas correlaciones entre países se encuentran en su mínimo de 20 años. En un entorno como este sería más oportuno adoptar un enfoque diversificado a escala global y una mayor dispersión entre regiones podría crear oportunidades para los inversores activos, sobre todo en 2025, a medida que tome forma la agenda política del segundo mandato de Trump.

3) ¿Es necesario ir más allá de la diversificación regional?

Como hemos dicho, la suma de una política monetaria más divergente y unos responsables políticos más intervencionistas y preocupados por los asuntos nacionales se traducirá seguramente en nuevas formas de divergencia regional. Con todo, pensamos que los inversores no deben limitarse al factor geográfico a la hora de diversificar. A diferencia de lo que ocurría hace 20 años, el lugar de su cotización ya no determina la rentabilidad. Con el tiempo, la correlación de los valores ha aumentado más en términos sectoriales o temáticos que regionales. Y esto es así por dos razones: en primer lugar, porque las empresas de gran capitalización se han globalizado; y, en segundo lugar, porque la inversión temática ha ganado en popularidad, ya que los inversores tratan de ajustar sus carteras a los cambios a largo plazo de las economías.

En un entorno como el descrito, la diversificación regional sigue siendo importante, pero es necesario que los inversores logren una diversificación suficiente en temas transversales a las economías, por ejemplo, mediante estrategias temáticas orientadas a áreas del mercado llamadas a sacar partido de los cambios estructurales, como la seguridad global, la automatización, la transición energética y la innovación médica. La inteligencia artificial seguirá siendo un tema clave en 2025, pero las medidas políticas de Trump atraerán todas las miradas y, con ello, aumentará la posibilidad de que reine en los mercados una dispersión y una incertidumbre notable. Para los mercados de renta variable, este escenario podría tener consecuencias complejas y de largo alcance, y tanto desfavorables como favorables, como los aranceles, el mayor control de la inmigración y la derogación parcial o total de la Ley de Reducción de la Inflación, por un lado, y la desregulación, la bajada de impuestos, la reducción del gasto y el aumento de las fusiones y las adquisiciones, por otro.

Gráfico 3

-638723708593634500.png)

4) ¿Podría convertirse Europa en el paraíso de la selección de valores?

A nuestro parecer, en Europa se está produciendo actualmente un importante cambio de régimen que recuerda a los de 2000 y 2008 y que confiere un especial atractivo a la renta variable de la región para los inversores activos. Este fenómeno es fruto, en esencia, de nuevas circunstancias:

La globalización se está frenando como resultado del repunte de las tensiones geopolíticas y comerciales. Una economía abierta como la europea se ve muy afectada por este proceso.

Tras una década de políticas monetarias ultralaxas, Europa avanza hacia un contexto monetario más restrictivo.

En Europa, una economía muy abierta pero cada vez más intervencionista y centrada en el ámbito interno, la seguridad nacional y la transición energética se están convirtiendo en el eje central de las políticas. Los cambios demográficos y la reaparición de los tipos de interés positivos también están contribuyendo a esta transformación.

Estamos convencidos de que estos factores repercutirán en gran medida en los mercados financieros europeos y en las acciones. Prevemos niveles de inflación y de tipos de interés estructuralmente más altos, una intensificación del intervencionismo, un renovado interés por las valoraciones y una disminución del atractivo relativo de la exposición internacional.

Los principales beneficiarios de este cambio de régimen en Europa serán, a nuestro modo de ver, los sectores del universo del valor, como los bancos y las telecos, las empresas de defensa y las de pequeña capitalización. En sentido contrario, parece probable que los sectores beneficiados de la globalización y los tipos de interés bajos atraviesen dificultades

5) ¿Habrá más oportunidades de valor en las empresas de pequeña y mediana capitalización?

A lo largo del tiempo, las acciones de pequeña capitalización han superado a sus homólogas de gran capitalización debido a que, tradicionalmente, las pequeñas empresas han crecido más rápido que las grandes. Aunque no es seguro que vaya a repetirse la tendencia, el liderazgo del mercado tiende a alternarse entre empresas de pequeña y de gran capitalización en ciclos que suelen durar entre 10 y 15 años. Las pequeñas llevan ya más de 13 años rezagadas respecto a las grandes, lo que se ha traducido en un descuento relativo en la valoración históricamente amplio.

En parte, este peor desempeño de la pequeña capitalización es consecuencia de su mayor sensibilidad a las condiciones económicas y al alza de los tipos de interés, y ello ha derivado en que sus resultados empresariales se hayan visto lastrados de forma desproporcionada en los dos últimos años. Nuestra impresión, no obstante, es que la generalización del crecimiento económico, la menor inflación y el recorte de los tipos de interés podrían empezar a disipar esos contratiempos recientes, por lo que estaremos atentos al posible inicio de la normalización del crecimiento de las ventas y los beneficios. De ser así, estimamos que la disparidad y la dispersión en el universo de pequeña capitalización dotan de singular interés a estos títulos para los gestores activos, sobre todo en Estados Unidos y Europa. También estaremos pendientes de si la nueva administración de Trump impulsa la desregulación y la actividad de fusiones y adquisiciones; una circunstancia que podría favorecer a determinadas áreas del universo de pequeña capitalización, según las características de dichas políticas. Además, la renta variable de pequeña capitalización suele ser menos eficiente que su equivalente de gran capitalización, y ello brinda oportunidades de descubrir valores infravalorados.

Conclusión

El panorama de la renta variable global puede evolucionar de forma dinámica en 2025. Ante la generalización de la mejora de los resultados empresariales, el renovado valor de la diversificación internacional y el potencial de las empresas de pequeña y mediana capitalización, esperamos que surjan oportunidades interesantes.

En general, la adopción de un enfoque más estratégico y diversificado, que haga hincapié en la detección de oportunidades infravaloradas en distintos sectores y regiones, será primordial para abrirse camino en un panorama de inversión en constante cambio como el que nos espera en 2025.

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

¿Por qué no está colapsando el Bitcoin por la guerra en Irán?

Después de que Estados Unidos e Israel atacaran a Irán, el consenso entre la mayoría de los expertos era que el Bitcoin y el resto del mercado de criptomonedas verían otra ronda de fuertes caídas. Pero eso no sucedió.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.