¿Se está creando una burbuja en el mercado de la vivienda en Europa?

Parece que no se vislumbra el final de la subida de los precios de la vivienda en Europa. Un riesgo inmediato es el temor a la inflación de los hogares, combinado con unos tipos hipotecarios ultrabajos, los ingredientes perfectos para una burbuja. Ante este escenario, los reguladores deben tomar medidas para frenar el encarecimiento.

La subida de los precios de la vivienda en Europa en el segundo trimestre fue del 2,9%, superior al del primer trimestre (2,5%), que ya habíamos señalado como el más alto en 14 años. Desde el inicio de la pandemia, el aumento trimestral ha sido de media del 1,9%, alrededor de un 1,1% por encima de la tendencia de la última década. De forma acumulada, esto supone casi un 7% de subida de los precios por encima de la tendencia.

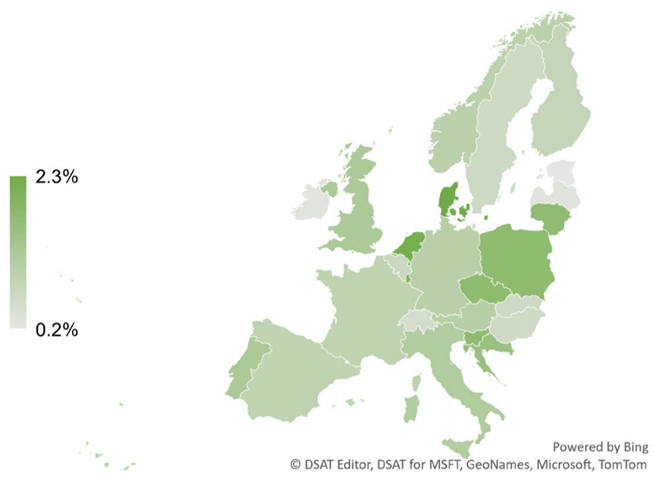

"Lo que hace que el repunte sea especial es que se está sucediendo a nivel de toda Europa", dijo Reber Acar, director asociado del equipo de bonos cubiertos de Scope. "Todos los países europeos más importantes han observado un mayor crecimiento de los precios de la vivienda durante la pandemia en comparación con sus medias a largo plazo desde 2010. Este es un ejemplo perfecto de una brecha entre la oferta y la demanda, que se ha ampliado en ambos lados: la nueva oferta se ha resentido y la fuerte demanda se ha intensificado".

Media de precios durante 10 años (primer trimestre de 2010 - cuarto trimestre de 2019) frente a los precios durante la pandemia (primer trimestre de 2020 - primer trimestre de 2021)

Los últimos datos muestran que el sector de la construcción en Europa no se vio tan afectado por la pandemia como se esperaba inicialmente. El escaso número de quiebras en el sector ha creado una buena base para contrarrestar la escasez estructural de viviendas. La confianza también ha mejorado significativamente en los últimos dos meses y ha alcanzado los niveles anteriores a la crisis. El crecimiento anualizado de los permisos de construcción en Europa ha vuelto a ser positivo tras cuatro trimestres de contracción.

"Es poco probable que el repunte de la actividad constructora calme la explosión de los precios de la vivienda, al menos a corto plazo", advirtió Acar. "El factor más inminente para el mercado de la vivienda es la vuelta de la inflación, que ya está afectando a las obras actuales". La inflación es un arma de doble filo para el mercado de la vivienda. Puede incentivar a los hogares a comprar propiedades, pero también puede provocar un aumento de los tipos de interés de las hipotecas, lo que reduce el atractivo de las compras de viviendas financiadas con préstamos.

La dimisión de Jens Weidmann, presidente del Bundesbank y uno de los primeros críticos de los tipos de interés ultrabajos, supone la pérdida del halcón más influyente del Consejo de Gobierno del BCE, lo que aumenta los temores de inflación del sector doméstico. Combinado con unos tipos de interés hipotecarios en mínimos históricos (1,3% en la zona euro en agosto de 2021), esto alimenta el riesgo de burbujas inmobiliarias.

"Los reguladores nacionales y las autoridades macroprudenciales deben asumir la responsabilidad de poner un énfasis aún mayor en el mercado de la vivienda y actuar rápidamente si se considera necesario", dijo Mathias Pleissner, director del equipo de bonos cubiertos de Scope. "Esperamos que pronto haya normas más estrictas que limiten la capacidad de los hogares (especialmente vulnerables) para acceder a la financiación hipotecaria. Esto podría significar un endurecimiento de las medidas existentes o simplemente un cambio de las recomendaciones (como las que se aplican actualmente en Austria) a normas legalmente vinculantes. O los bancos y los prestatarios podrían verse atrapados cuando la marea cambie".

Autor

Equipo de Analistas de Scope Ratings

Scope Ratings

El equipo de analistas de Scope Ratings ofrece, principalmente, análisis macroeconómicos sobre aspectos que pueden impactar los mercados.