EUR/USD Pronóstico: Un fuerte soporte se encuentra en 1.1030

- El EUR/USD añadió al retroceso del viernes y revisó la zona de 1.1030.

- El Dólar estadounidense mantuvo su impulso alcista antes de los datos del IPC de EE.UU.

- Los inversores esperan que el BCE reduzca su tasa de política en 25 puntos básicos el jueves.

El EUR/USD ganó nuevo impulso bajista el lunes, extendiendo sus pérdidas desde el viernes y revisitando la región de 1.1030, impulsado por la presión sostenida de compra sobre el Dólar estadounidense (USD).

Mientras tanto, el Índice del Dólar estadounidense (DXY) continuó subiendo, construyendo sobre su fuerte rebote posterior a las NFP y probando el nivel de 101.70 mientras los inversores se ajustaban a los datos mixtos del mercado laboral de EE.UU., atenuando las expectativas de un recorte de tasas de 50 puntos básicos por parte de la Fed a finales de este mes.

Los inversores están monitoreando de cerca las señales sobre la magnitud del recorte de tasas anticipado por la Fed este mes, especialmente después de que el presidente de la Fed, Jerome Powell, indicara en el simposio de Jackson Hole que podría ser el momento de ajustar la política monetaria. Señaló que, salvo eventos inesperados, es poco probable que el mercado laboral contribuya significativamente a las presiones inflacionarias pronto, y enfatizó la reticencia de la Fed a ver un mayor enfriamiento en las condiciones del mercado laboral.

Comentarios recientes de algunos funcionarios de la Fed (la presidenta de la Fed de San Francisco, Mary Daly, el presidente de la Fed de Nueva York, John Williams, el presidente de la Fed de Chicago, Austan Goolsbee) también se inclinaron a comenzar el ciclo de relajación en la reunión del 18 de septiembre.

En este contexto, el próximo informe del Índice de Precios al Consumidor (IPC) de EE.UU. será un factor crítico, especialmente dado el cambio de la Fed de un enfoque exclusivo en controlar la inflación a prevenir la pérdida de empleos.

Según la herramienta FedWatch del CME Group, actualmente hay alrededor de un 73% de probabilidad de un recorte de tasas de 25 puntos básicos en septiembre, frente a casi el 70% de la semana pasada.

Mientras tanto, las actas recientes del Banco Central Europeo (BCE) revelaron que los responsables de la política no vieron una razón convincente para recortar las tasas de interés el mes pasado. Sin embargo, indicaron que esta decisión podría ser revisada en septiembre debido al impacto de las altas tasas en el crecimiento económico.

Informes recientes sugieren crecientes divisiones entre los responsables de la política del BCE respecto a las perspectivas de crecimiento, lo que podría afectar las discusiones futuras sobre recortes de tasas. Algunos funcionarios están preocupados por una posible recesión, mientras que otros se centran en las persistentes presiones inflacionarias.

No obstante, los datos preliminares del IPC para agosto en Alemania y la Eurozona, más bajos de lo esperado, podrían desafiar la postura cautelosa de algunos funcionarios, abriendo potencialmente la puerta para que el BCE considere otro recorte de tasas en su reunión del 12 de septiembre.

En general, si la Fed avanza con recortes de tasas adicionales o más grandes, la brecha de políticas entre la Fed y el BCE podría reducirse a mediano y largo plazo, beneficiando potencialmente al EUR/USD. Esto es particularmente probable ya que los mercados esperan dos recortes de tasas más del BCE este año.

Sin embargo, a largo plazo, se espera que la economía de EE.UU. supere a la economía europea, lo que podría limitar cualquier debilidad sostenida en el dólar.

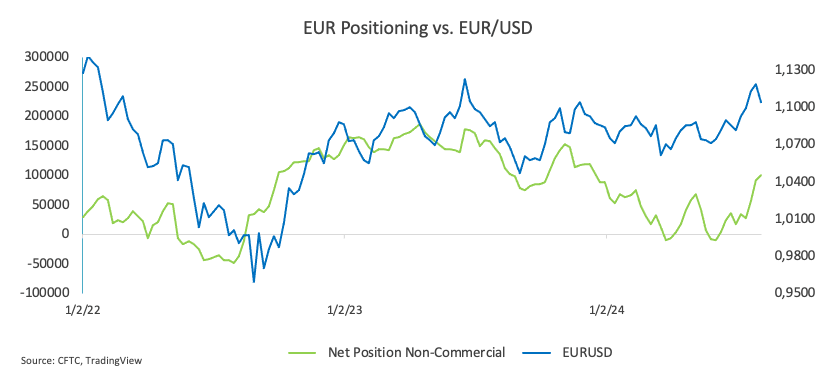

Por último, los especuladores (operadores no comerciales) han aumentado sus posiciones netas largas en el Euro (EUR) a niveles no vistos desde enero, mientras que los operadores comerciales (como los fondos de cobertura) han elevado sus posiciones netas cortas a máximos de varios meses, todo en el contexto de un marcado aumento en el interés abierto, según el informe de la CFTC para la semana que terminó el 3 de septiembre.

Gráfico diario del EUR/USD

Perspectiva técnica a corto plazo del EUR/USD

Más al norte, se espera que el EUR/USD desafíe el máximo de 2024 de 1.1201 (26 de agosto), seguido por el pico de 2023 de 1.1275 (18 de julio) y el nivel redondo de 1.1300.

El próximo objetivo a la baja del par es el mínimo de septiembre de 1.1026 (3 de septiembre), que está por delante de la SMA preliminar de 55 días en 1.0930 y el mínimo semanal de 1.0881 (8 de agosto). Más abajo, la SMA crítica de 200 días está en 1.0857, antes del mínimo semanal de 1.0777 (1 de agosto) y el mínimo de junio de 1.0666.

Mientras tanto, se espera que la tendencia alcista del par continúe mientras se mantenga por encima de la importante SMA de 200 días.

El gráfico de cuatro horas muestra un modesto regreso al sentimiento negativo. Dicho esto, el nivel de resistencia inicial es 1.1155, seguido por 1.1190 y 1.1201. En cambio, hay un soporte inmediato en 1.1026, antes de la SMA de 200 en 1.0997, y luego en 1.0949. El índice de fuerza relativa (RSI) subió a alrededor de 40.

Autor

Pablo Piovano

FXStreet

Pablo Piovano, Economista y editor para Europa, se unió a FXStreet en 2011 habiendo trabajado en la gestión de activos y equipos de investigación de inversiones para diversas instituciones financieras de Sur America.