El sector de alto rendimiento se ha consolidado como uno de los segmentos más fuertes dentro de la renta fija desde que se produjeron las turbulencias del mercado provocadas por la pandemia de la covid-19. No obstante, muchos inversores institucionales siguen abordando esta clase de activos con cautela, a menudo debido a la preocupación por los riesgos de volatilidad o a la percepción de valoraciones desfavorables. Sin embargo, una asignación estratégica al alto rendimiento podría beneficiar significativamente a las carteras a largo plazo.

Teniendo en cuenta varios análisis muy exhaustivos, se han identificado cinco factores clave a los que debe prestarse especial atención a la hora de tomar decisiones de inversión en el espacio de alto rendimiento:

El Market Timing en High Yield conlleva riesgos importantes

Tradicionalmente, muchos inversores confían en los diferenciales como señal del momento oportuno para entrar en el mercado. Sin embargo, los datos históricos demuestran que esperar a una ampliación significativa de los spreads suele traducirse en la pérdida de oportunidades atractivas de rentabilidad. Salvo excepciones mundiales como la crisis financiera de 2008 y la pandemia de la covid-19 de 2020/2021, los diferenciales se han mantenido en la mayoría de los casos por debajo de los 1.000 puntos básicos.

Durante las dos últimas décadas, el Bloomberg US High Yield 2% Issuer Capped Index superó al Bloomberg US Aggregate Index en una media de 3,4 puntos porcentuales al año. Incluso durante periodos de niveles de diferenciales por debajo de la media, la rentabilidad superior en 12 meses fue de 1,5 puntos porcentuales. Por lo tanto, los intentos de generar valor añadido intentando sincronizarse con el mercado han demostrado históricamente ser en gran medida infructuosos.

El Yield to worst es un indicador fiable de los rendimientos futuros

El YTW (Yield to Worst) -el rendimiento más bajo posible de una cartera de alto rendimiento- ha demostrado ser un excelente indicador de los rendimientos futuros. Cuando se examinan los rendimientos que los inversores pudieron obtener realmente en función del YTW en el momento de la compra, se hace evidente una «captura de rendimiento» histórica de hasta el 82,4% en periodos de uno, tres y cinco años.

Esta relación pone de relieve que el actual YTW ofrece una base sólida para las expectativas de rentabilidad, independientemente de los movimientos temporales de los diferenciales o de las fluctuaciones del mercado.

Los beneficios empresariales como factor de apoyo

Un análisis de la última década muestra una fuerte correlación entre el crecimiento de los beneficios de las empresas del S&P 500 y el de los emisores estadounidenses de alta rentabilidad. La positiva evolución de los beneficios de las empresas de gran capitalización coincidió en general con el fortalecimiento de los fundamentales de los emisores de alto rendimiento.

Las previsiones actuales apuntan a que los beneficios del S&P 500 seguirán siendo positivos al menos hasta finales de 2025. En este contexto, las perspectivas de beneficios del segmento de alto rendimiento también parecen prometedoras, ya que constituyen un importante amortiguador frente al aumento de las tasas de impago e influyen positivamente en la rentabilidad global.

Alto rendimiento hoy: Mejor calidad que en el pasado

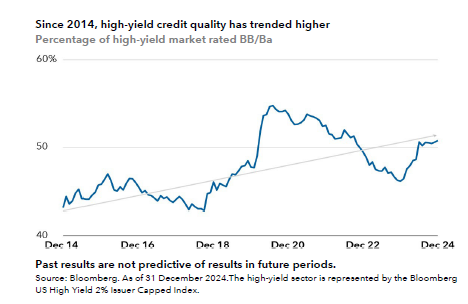

El perfil del sector de alto rendimiento ha mejorado estructuralmente. A finales de 2024, más del 50% de los emisores del Bloomberg US High Yield 2% Issuer Capped Index tenían una calificación BB. Al mismo tiempo, la proporción de emisores con unos ratings más bajos disminuyó significativamente.

Este cambio hacia una mayor calidad crediticia sugiere un perfil de menor riesgo y volatilidad para el sector. Los inversores pueden beneficiarse potencialmente de una evolución más estable de los precios y de menores probabilidades de impago. El siguiente gráfico ilustra el aumento de la proporción de emisores con calificación BB desde 2014.

El alto rendimiento como opción para equilibrar

En un entorno de valoraciones históricamente elevadas de la renta variable, existe la oportunidad de optimizar la cartera. En lugar de depender exclusivamente de valores con altos dividendos, los inversores podrían considerar una reasignación parcial a la alta rentabilidad para mejorar los ingresos corrientes y reducir la volatilidad global de la cartera.

Como muestra el gráfico del punto cuatro, el rendimiento medio actual de los bonos de alto rendimiento en los últimos cinco años ha superado al de los valores que pagan dividendos del S&P 500 y del S&P 500 Dividend Aristocrats Index, al tiempo que ha mostrado una volatilidad más baja.

Conclusión: El alto rendimiento requiere una evaluación matizada

Centrarse únicamente en los diferenciales se queda corto a la hora de evaluar las inversiones de alto rendimiento. Factores clave como el yield to worst, el crecimiento de los beneficios y la mejora estructural de la calidad crediticia ofrecen a los inversores institucionales una base más sólida para la toma de decisiones.

Aviso legal: Capital Group es una de las compañías de gestión de activos más antiguas y grandes del mundo, y gestiona estrategias de inversión multiactivo, de renta variable y renta fija para diferentes tipos de inversores. Desde 1931, Capital Group se ha centrado exclusivamente en ofrecer resultados superiores y consistentes a los inversores a largo plazo mediante carteras de alta convicción, análisis riguroso y responsabilidad individual. Actualmente, Capital Group colabora con intermediarios e instituciones financieras para gestionar más de 2,8 billones de dólares estadounidenses¹ en activos a largo plazo para inversores de todo el mundo.

Últimos Análisis

CONTENIDO RECOMENDADO

El EUR/USD cae hacia 1.1600 a la espera de la inflación de la Eurozona

El EUR/USD pierde terreno antes de la publicación de los datos de inflación de la Eurozona. El Dólar puede seguir apreciándose debido a las crecientes probabilidades de que la Fed mantenga sus tasas de interés en julio.

Oro Previsión: El XAU/USD se mantiene confinado dentro del rango de negociación mensual

El precio del Oro se desplaza a la baja en medio de la aparición de nuevas compras de USD el jueves.

El EUR/GBP se mantiene débil cerca de 0.8650 tras los datos de empleo del Reino Unido

El EUR/GBP mantiene pérdidas alrededor de 0.8665 en los primeros compases de la sesión europea del jueves.

La Crypto Week sobrevive a un susto mientras los miembros de la Cámara aprueban la moción procedimental

El miércoles, los republicanos de la Cámara de Representantes se esforzaron por convencer a los reticentes y aprobar una moción de procedimiento para varios proyectos de ley sobre criptomonedas con una votación de 217 a 212.

Forex Hoy: El informe del mercado laboral del Reino Unido y las ventas minoristas de EE.UU. centran la atención

El Dólar detuvo su tendencia alcista de varios días el miércoles, cayendo bajo una renovada presión de venta en respuesta a rumores (posteriormente desmentidos) de que el presidente Trump podría despedir al jefe Powell en cualquier momento.