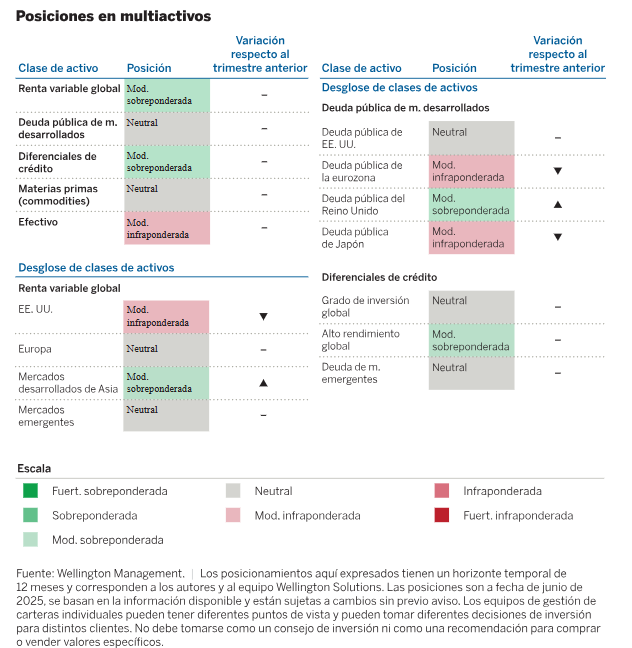

Aunque es probable que hayamos dejado atrás el techo arancelario, la incertidumbre política sigue condicionando nuestra postura frente al riesgo. Prevemos un menor crecimiento y una mayor inflación a medida que los aranceles vayan teniendo un mayor impacto en consumidores y empresas. Si bien el entorno no es favorable a los activos de riesgo, consideramos que el riesgo de recesión es bajo y que los factores fundamentales siguen respaldando una ligera sobreponderación de la renta variable global frente a la renta fija.

Los mercados de renta variable fuera de EE.UU. siguen ofreciendo ciertas ventajas relativas, impulsadas previsiblemente por el estímulo fiscal —como en Europa y Japón— y por una tendencia estructural hacia el debilitamiento del excepcionalismo estadounidense. Mantenemos una posición neutral en renta variable europea y mercados emergentes, moderadamente sobreponderada en Japón y ligeramente infraponderada en EE. UU.

También nos mantenemos neutrales en cuanto a duración, pero con una ligera sobreponderación en crédito. La Reserva Federal y los mercados se mantienen a la expectativa mientras evalúan el efecto de los aranceles sobre el crecimiento y la inflación. En consecuencia, no vemos muchas oportunidades en una estrategia centrada exclusivamente en la duración y preferimos aprovechar valoraciones erróneas en los mercados de deuda regionales. Aunque los diferenciales se han estrechado, el high yield sigue generando una rentabilidad por carry aceptable, con un riesgo de refinanciación reducido.

Adoptamos una infraponderación en petróleo, ya que prevemos un superávit en el mercado este año ante la ralentización de los recortes de producción por parte de la OPEP. Las tensiones en Oriente Medio podrían alterar este posicionamiento al aumentar la prima de riesgo del petróleo. No obstante, confiamos en que la escalada de tensiones geopolíticas remita. Mantenemos una sobreponderación en oro, respaldada por la demanda de los bancos centrales y su potencial como cobertura frente a un entorno de estanflación.

Entre los riesgos negativos figuran un repunte de la inflación por el lado de la oferta debido a los aranceles o a un aumento sostenido de los precios del petróleo, que podría lastrar el crecimiento mundial; la persistencia de la incertidumbre política, que podría frenar la actividad económica e incrementar el riesgo de recesión en EE.UU.; y un recrudecimiento de las tensiones geopolíticas. Entre los riesgos positivos se incluyen, desde la perspectiva de EE.UU., la posibilidad de alcanzar acuerdos comerciales razonables con Europa y Japón; la aprobación de un pacto presupuestario que reduzca los impuestos y la regulación; y un repunte de la productividad que impulse el crecimiento sin generar más inflación.

Información general

Desde que el presidente Trump sacudiera a los mercados a principios de abril con su anuncio arancelario con motivo del Día de la Liberación, los activos de riesgo han logrado escalar el proverbial «muro de preocupaciones», y las bolsas se han recuperado tras caídas de dos dígitos. Las múltiples amenazas y rectificaciones en materia de aranceles han enseñado a los mercados que, si bien es probable que el patrón de amenazas y treguas continúe, lo peor ya ha pasado. Mientras tanto, los consumidores y las empresas resisten. Los consumidores con rentas más bajas sufren cierta presión, pero los consumidores con rentas más altas continúan gastando. Por su parte, los beneficios empresariales del primer trimestre superaron las expectativas, especialmente en el sector tecnológico. El llamamiento del Gobierno estadounidense a que otros países aumenten su gasto público ha derivado en un mayor estímulo fiscal en Europa y Japón. Por otro lado, el temido repunte inflacionista aún no ha hecho acto de presencia, quizá debido a una demanda más contenida.

En este contexto, mantenemos una postura ligeramente favorable a la renta variable y al crédito, basándonos en un escenario de crecimiento más lento e inflación persistente. Nuestra prudencia se debe principalmente a la incertidumbre política, que está afectando a la actividad económica, así como al impacto —menos comentado— de las restricciones a la inmigración, que han reducido la población activa, en contraste con los años anteriores. Consideramos que las inversiones regionales en renta variable y crédito ofrecen mayor valor, por lo que nos centramos en aprovechar estas oportunidades relativas. Tomando prestado el título de la serie de televisión Separación (Severance), estamos atentos a los mercados con «dentros y fuera», es decir, a las discrepancias entre la evolución de la economía real y el comportamiento de los mercados. Por ejemplo, las recientes subidas puntuales de la renta variable estadounidense —impulsadas por los buenos resultados de las grandes tecnológicas— han devuelto las valoraciones a niveles «perfectos», por lo que mantenemos una infraponderación en EE.UU. frente a otras regiones, donde esperamos que se reduzca el diferencial de valoración. Aunque Europa ha sido el mercado desarrollado con mejor comportamiento en lo que va de año, creemos que ahora le toca el turno a Japón, que ya ha puesto en marcha un importante estímulo fiscal y continúa avanzando en materia de buen gobierno corporativo. También somos más constructivos respecto al potencial de que la renta variable de los mercados emergentes supere a la estadounidense, en parte gracias a las mejoras implementadas en China. Allí, la innovación tecnológica y la inversión en industrias verdes están desplazando el motor del crecimiento fuera del sector inmobiliario, al tiempo que los estímulos dirigidos a los hogares comienzan a traducirse en un repunte del consumo.

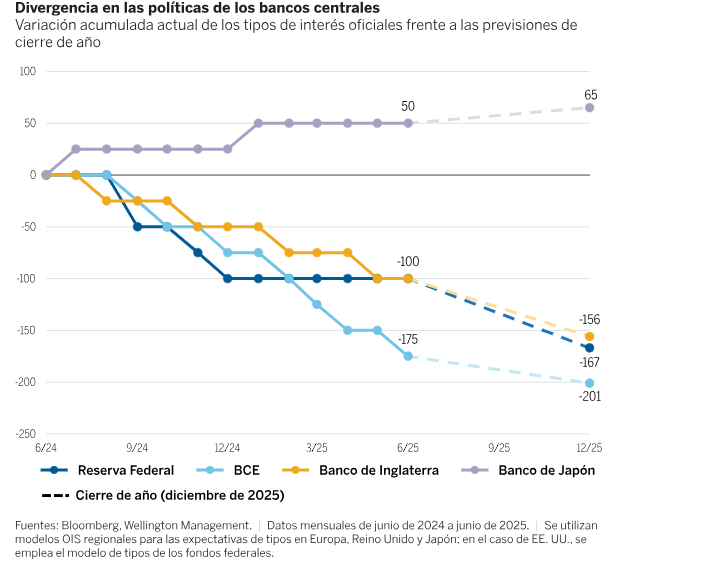

En lo que respecta a la deuda pública, lo que más nos interesa son las diferentes posturas de los bancos centrales, ya que las economías nacionales de cada región se ven afectadas de forma distinta por los aranceles. Creemos que el mercado es excesivamente pesimista respecto a la situación fiscal del Reino Unido y preferimos la duración en ese país frente a Europa, donde el Banco Central Europeo (BCE) ya ha recortado los tipos en 175 puntos básicos en el último año, aunque el mercado descuenta nuevos recortes. Nos decantamos por una posición corta en duración en Japón. Nuestra opinión es que el Banco de Japón acabará aplicando subidas de tipos en respuesta al repunte de la inflación, si bien un mayor estímulo fiscal podría añadir presión inflacionista. Pese al estrechamiento de los diferenciales, seguimos sobreponderando el segmento de alto rendimiento, una decisión respaldada por las bajas tasas de impago, la mayor calidad crediticia de los emisores y una oferta limitada.

Renta variable: Todo es relativo

Mantenemos una ligera sobreponderación en renta variable global. Seguimos a la espera de un crecimiento positivo de los beneficios empresariales en las principales regiones y consideramos que es probable que las revisiones a la baja hayan tocado fondo, si bien mantenemos una postura prudente respecto a las valoraciones. En nuestra opinión, la ajustada prima de riesgo actual de la renta variable refleja un optimismo desmesurado e indica que los riesgos de cola no se están valorando adecuadamente. Aunque, como ya mencionamos anteriormente, hay motivos para el optimismo, el mercado parece asumir que los aranceles y otras medidas políticas no tendrán un impacto económico negativo y no está teniendo en cuenta prácticamente ninguna prima de riesgo geopolítico.

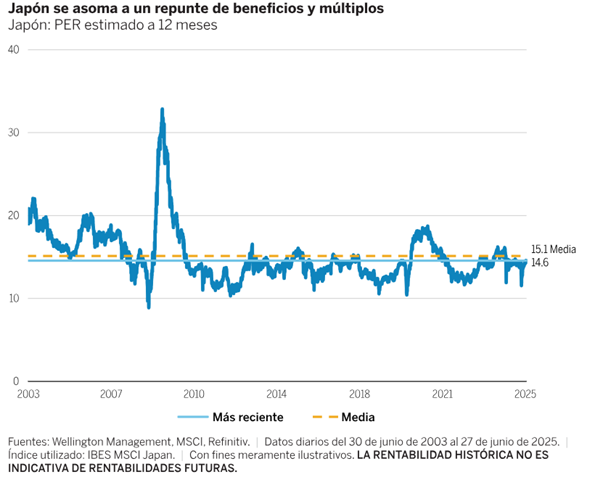

Nos mantenemos sobreponderados en Japón con respecto a Estados Unidos, en parte gracias a la diferencia de valoración entre ambos. Las reformas en materia de gobierno corporativo en Japón cobran impulso, lo que repercute positivamente tanto en la rentabilidad de los recursos propios (ROE) como en los balances empresariales. El ROE de Japón ha sido históricamente inferior al de sus pares globales, pero esta situación está cambiando, lo que refuerza el argumento a favor de múltiplos precio-beneficio más elevados (gráfico 1). Japón es, junto con Europa, uno de los países con un mayor reintegro de efectivo a los accionistas, tanto a través de dividendos como de recompras. Sin embargo, las iniciativas políticas —en concreto, la posibilidad de una apreciación del yen— podrían suponer un obstáculo a la hora de adoptar un posicionamiento más sobreponderado frente a Estados Unidos.

Gráfico 1

Las elevadas valoraciones en EE.UU. y el giro en el comportamiento del mercado tras el Día de la Liberación reflejan una predisposición hacia los escenarios más optimistas, lo que refuerza nuestra posición moderadamente infraponderada. Por otra parte, las rentabilidades del mercado estadounidense continúan ligadas al buen desempeño de un reducido grupo de grandes empresas. Nos gustaría que el crecimiento de los beneficios empresariales y la evolución de los precios fueran más generalizados, pero esas expectativas tendrán que esperar, ya que las empresas carecen del margen necesario para repercutir todos los aranceles y podrían verse obligadas a absorber parte del aumento de los costes, lo que presionaría sus márgenes.

Nuestra posición respecto a la renta variable europea es neutral. Tenemos una visión positiva sobre el potencial de los multiplicadores económicos derivados de la expansión fiscal en curso en Alemania, lo que aporta cierto respaldo a las valoraciones de la renta variable europea. Sin embargo, el crecimiento del beneficio por acción (BPA) puede tardar en materializarse, sobre todo porque la fortaleza de la moneda lastra los beneficios en el extranjero y todavía persisten incertidumbres importantes, como el avance de las negociaciones comerciales.

También somos neutrales con respecto a los mercados emergentes. El dólar estadounidense sigue en horas bajas, lo que, por lo general, suele favorecer a los activos de los mercados emergentes. El previsible fin de las tensiones comerciales entre Estados Unidos y China, junto con las medidas de estímulo adicionales de este último país, aportan un potencial alcista. La inflación está prácticamente bajo control en muchas economías emergentes, por lo que los bancos centrales disponen de margen para relajar la política monetaria y recortar los tipos de interés. No obstante, antes de adoptar una visión más positiva, preferiríamos tener una mayor convicción sobre la evolución del crecimiento global, los aranceles y los acontecimientos geopolíticos.

A nivel sectorial, sobreponderamos los servicios públicos, los servicios financieros, la industria y el consumo discrecional, mientras que infraponderamos las tecnologías de la información, los materiales y la energía. Los servicios públicos y los servicios financieros son nuestras posiciones sobreponderadas de mayor convicción, respaldadas por factores fundamentales como el gasto en infraestructuras y un entorno regulatorio más favorable para los bancos. Por otro lado, persisten los factores macroeconómicos adversos para los valores del sector de materiales y energía. En este contexto, la infraponderación en el sector energético complementa nuestra nueva infraponderación en petróleo.

Materias primas: Evaluar las oportunidades y los riesgos geopolíticos

Mantenemos una posición neutral en materias primas. El oro sigue contando con factores estructurales favorables, como el entorno geopolítico y los flujos de inversión procedentes de los bancos centrales de economías emergentes y de inversores minoristas. La posibilidad de que los bancos centrales aceleren sus esfuerzos por diversificar sus reservas podría ofrecer un impulso adicional. Dicho esto, creemos que conviene esperar un punto de entrada más atractivo antes de adoptar una posición larga en oro, a pesar de su marcada —aunque algo volátil— tendencia alcista. En nuestra opinión, la prima geopolítica reciente ha supuesto un impulso a corto plazo en los precios, mientras que los factores estructurales positivos se mantienen. No obstante, las valoraciones se sitúan en niveles extremos (los más altos desde 1980).

Tras el repunte de las tensiones geopolíticas, hemos optado por una ligera infraponderación del petróleo. Aunque la situación en Oriente Medio sigue siendo incierta, el mercado ya incorpora una prima de riesgo geopolítico significativa, a pesar de la caída de precios registrada tras los ataques de Estados Unidos a Irán. Dado que vemos poco probable una interrupción significativa del suministro, creemos que los precios más altos ofrecen a los productores la oportunidad de cubrir la producción de 2026, lo que podría revertir la tendencia de baja inversión en capital y la actual disciplina operativa. Compartimos la opinión generalizada de que habrá un exceso de oferta a finales de año, lo que podría ofrecer un punto de entrada atractivo para adoptar posiciones cortas en crudo. El principal riesgo sería el considerable lastre negativo en la rentabilidad por carry.

Deuda pública: Los bancos centrales siguen su propia hoja de ruta

Pobres bancos centrales, obligados a descifrar cómo afectarán a sus economías las medidas fiscales y comerciales. Parece haber consenso en que los aranceles reducirán el crecimiento y aumentarán la inflación en los próximos meses. Mientras esperamos pruebas concluyentes que confirmen estos augurios, no vemos una oportunidad clara entre adoptar posiciones largas o cortas en duración global. El presidente de la Reserva Federal, Jerome Powell, ha abogado por una prudencia similar respecto a los tipos de interés, alegando que, mientras la economía estadounidense siga mostrándose sólida, lo más adecuado es mantener la política actual y observar cómo evoluciona la situación a lo largo del verano. Aunque empiezan a aflorar señales de debilidad en el mercado laboral, creemos que es más probable que la Fed se incline hacia su mandato de pleno empleo y recorte los tipos en algún momento de este año, confiando en que la inflación por encima del objetivo se moderará. Esta posibilidad ya ha sido descontada por los mercados.

Ahora bien, los bancos centrales de todo el mundo se enfrentan a dinámicas regionales muy diversas que exigen respuestas de política monetaria distintas (gráfico 2), por lo que la «separación» entre economías y mercados es cada vez mayor. En la zona euro, como se ha señalado, los mercados esperan que el BCE recorte los tipos más allá de los 175 puntos básicos aplicados hasta ahora. Consideramos que existen riesgos al alza para los rendimientos a largo plazo, como las tímidas señales de recuperación de la demanda en la eurozona gracias a la relajación de las condiciones financieras y la política fiscal, así como la posibilidad de que las previsiones de inflación estén subestimadas. Los detalles del acuerdo comercial entre Estados Unidos y Europa también serán relevantes. Creemos que el sesgo del riesgo apunta hacia un escenario agresivo, en el que tanto el crecimiento como la inflación repuntan y los rendimientos a 10 años aumentan.

En Japón, la inflación empieza a ser un problema. El PIB nominal del primer trimestre creció por encima del 5% interanual, es decir, diez veces el tipo de interés oficial, situado en el 0.5%. Las perspectivas empresariales son positivas, especialmente en los sectores orientados al mercado interno, mientras que el mercado laboral está tensionado y las expectativas de inflación se están acelerando. Aunque el Banco de Japón debería subir los tipos, los aranceles siguen siendo un factor de preocupación, ya que podrían frenar el PIB y minar la confianza. La incertidumbre electoral también complica el panorama: las elecciones de la Cámara Alta, previstas para el 20 de julio, presentan una competencia entre candidatos que, en la práctica, tratan de superar al resto con propuestas de política fiscal más expansiva. Las malas perspectivas demográficas tienden a presionar a la baja las tires reales, pero creemos que la combinación de inflación y riesgos fiscales inclina la balanza hacia un repunte de las tires a largo plazo.

¿Dónde podrían surgir oportunidades en relación con estas inquietudes sobre Europa y Japón? En el Reino Unido, donde la preocupación por el deterioro fiscal provocó un repunte de la prima por plazo que consideramos excesivo, los rendimientos podrían moderarse. Además, las perspectivas de empleo parecen estar empeorando.

Crédito: Los diferenciales ajustados no suponen un problema en un escenario sin recesión

Los diferenciales crediticios han revertido la ampliación observada a principios de abril y han vuelto a niveles históricamente bajos. Dado que nuestro escenario base no contempla una recesión, los balances siguen siendo sólidos y los factores técnicos de oferta y demanda continúan respaldando al mercado, mantenemos una ligera sobreponderación en diferenciales de crédito. Esta visión se refleja en el high yield estadounidense, que ofrecía una rentabilidad total del 6-7 % a fecha de 24 de junio y que, previsiblemente, seguirá atrayendo a inversores que buscan rentabilidad por carry. También seguimos destacando la mejora estructural de la calidad del índice de alto rendimiento estadounidense, así como las opciones de financiación alternativas que tienen los emisores a través de los mercados de crédito privado, lo que ha contribuido a mantener baja la tasa de impago. Aunque los diferenciales están ajustados, también sabemos que pueden mantenerse en estos niveles durante bastante tiempo.

¿Qué podría salir mal? El riesgo es que la combinación de aranceles y una crisis del petróleo aumente las probabilidades de una recesión, lo que afectaría en general a los activos de riesgo. No obstante, salvo que la inflación repunte con fuerza, una desaceleración del crecimiento no debería suponer un problema para los diferenciales.

Implicaciones para la inversión

Considerar mantener una posición ligeramente favorable al riesgo. Aunque parece que ya hemos dejado atrás la fase de mayor incertidumbre, las dudas en torno a la política comercial siguen siendo relativamente elevadas. Dado que nuestra hipótesis de base no contempla una recesión, consideramos oportuno mantener cierta exposición al riesgo tanto en renta variable global como en crédito. Dentro de la renta variable global, mostramos preferencia por los sectores de servicios públicos (utilites) y financieros. En contraposición, mantenemos una infraponderación en los sectores de materiales y energía, en este último caso reflejando nuestra previsión de que la oferta de petróleo presionará los precios a la baja.

Posicionarse para un posible mejor desempaño de la renta variable fuera de EE.UU. Pese al reciente repunte, la renta variable estadounidense sigue muy concentrada en los valores tecnológicos de megacapitalización. Hemos observado un crecimiento de beneficios empresariales similar fuera de EE.UU., pero con valoraciones más atractivas. Además, esperamos que los flujos de capital internacionales sigan desplazándose fuera de EE.UU. hacia otras regiones. Por tanto, los inversores deberían plantearse reasignar parte de su exposición en renta variable estadounidense a otros mercados desarrollados y emergentes.

Estar atentos a las oportunidades en renta fija derivadas de políticas divergentes. Aunque actualmente no tenemos una posición firme de sobreponderación o infraponderación en cuanto a duración global, sí identificamos oportunidades a nivel regional que pueden aportar alfa a las carteras. En particular, consideramos que los rendimientos en la zona euro y Japón cotizan con una prima excesiva en relación con los del Reino Unido, dado que prevemos que los estímulos fiscales, la mejora del crecimiento y el repunte de las expectativas de inflación impulsen al alza los rendimientos en estos dos mercados.

Mantenerse firmes en los diferenciales. Como no contemplamos un escenario recesivo, mantenemos una ligera sobreponderación en diferenciales crediticios, con especial foco en el alto rendimiento estadounidense. Los fundamentales y los factores técnicos siguen siendo favorables, y creemos que un rendimiento total del 6-7% continúa resultando atractivo.

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico: Los compradores del Euro podrían dudar en apostar por un rebote estable

El EUR/USD cotiza cerca de 1.1450 en la sesión europea del jueves. El Dólar estadounidense corrige a la baja tras el impresionante repunte del miércoles. Los mercados esperan el próximo lote de datos de EE.UU.

Oro Pronóstico: El XAU/USD encuentra soporte temporal en la SMA de 100 días

El precio del Oro rebota desde el soporte de la SMA de 100 días en 3.267$, pero la configuración técnica diaria se mantiene bajista.

La Libra esterlina encuentra soporte ante la pausa del Dólar

La Libra rebota ligeramente cerca de 1.3270 frente al Dólar el jueves, rebotando desde un mínimo de más de dos meses de 1.3228 registrado el día anterior.

Pronóstico del EUR/JPY: Recuperándose fuertemente desde 169.70 tras la decisión del BoJ

El EUR/JPY rebota cerca de 170.80 mientras el Yen japonés cae bruscamente.

Forex Hoy: El Dólar consolida ganancias inspiradas por la Fed, datos clave en camino

El calendario económico europeo incluirá los datos preliminares de inflación de julio de Alemania y la Tasa de Desempleo de la Eurozona para junio. En la segunda mitad del día, los participantes del mercado seguirán de cerca los datos semanales de solicitudes iniciales de subsidio de desempleo y del Índice de Precios del PCE de EE.UU.