India: A las puertas de un futuro prometedor

Este artñiculo ha sido escrito pot Anirudha Dutta, economista y Brad Freer, gestor de Capital Group

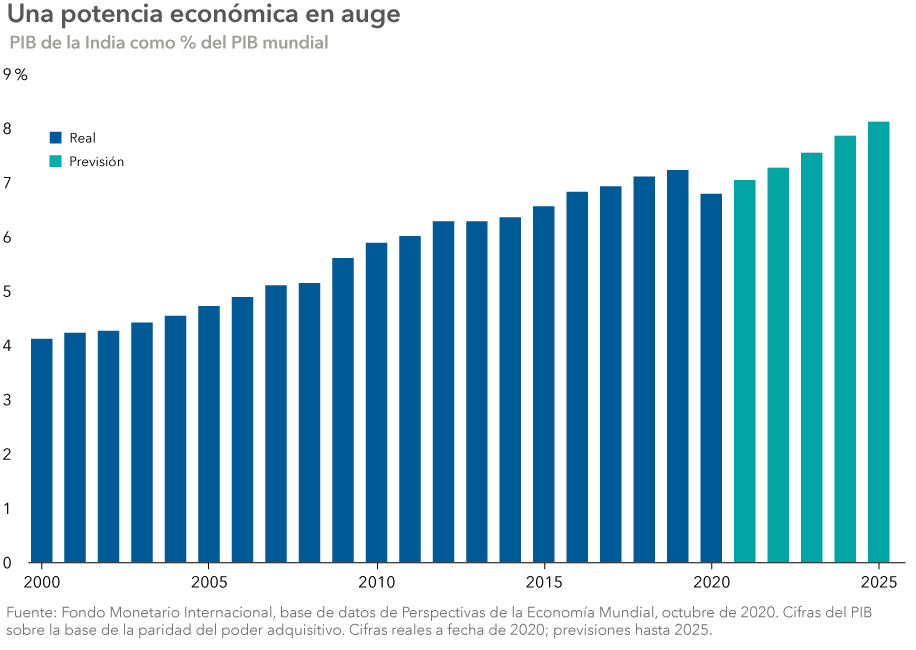

Tras sufrir una recesión en 2019 y un confinamiento estricto en 2020, India podría estar preparada para recuperar su lugar entre los mercados emergentes de más rápido crecimiento. Desde el comercio electrónico hasta los sectores bancario e inmobiliario, analizamos algunos de los sectores clave que podrían impulsar la recuperación y las potenciales oportunidades para los inversores en renta variable.

India podría beneficiarse de un crecimiento de dos dígitos

La última década ha supuesto un desafío para los sectores de la fabricación, la construcción y la infraestructura de la India, ya que el ciclo de inversión experimentó una desaceleración. Este fenómeno lastró el crecimiento del producto interior bruto, que alcanzó el 4,2%, el valor más bajo de la década, en 2019. La demanda de los consumidores, impulsada por condiciones financieras favorables; el crecimiento descontrolado del crédito, solicitado por una población con aspiraciones; y el gasto público han sido apoyos clave del crecimiento económico. Así pues, ¿cuáles son las perspectivas para el mercado y la economía de la India?

En nuestra opinión, la pronunciada reducción de costes en el sector industrial durante los últimos años ha sentado las bases del cambio. Las compañías han recortado los gastos en bienes de capital y han reducido el apalancamiento. El gobierno indio ha puesto en marcha reformas laborales de imperiosa necesidad. Paralelamente, los balances bancarios registran mejores resultados y los tipos de interés se sitúan en niveles bajos. En este contexto, es probable que la industria manufacturera india se encuentre a las puertas de un periodo de crecimiento de varios años que posibilite la recuperación de los márgenes, los beneficios y el rendimiento de los activos (ROCE, por sus siglas en inglés). Esto debería favorecer el inicio de un nuevo ciclo de inversión.

Por otra parte, la distribución de vacunas contra el COVID-19 está restaurando la confianza de los consumidores. La India ha sabido afrontar bien la pandemia, pese a los funestos pronósticos. Tras lo que se ha calificado como «el confinamiento más estricto del mundo», la economía se ha recuperado con una rapidez mayor que la esperada.

En nuestras muchas conversaciones con diversas compañías, intuimos cierto optimismo en el ámbito corporativo, algo que no se ha observado durante los últimos años. Varios sectores económicos han comenzado a recuperar la normalidad. La actividad manufacturera, las exportaciones y las ventas de vehículos y otros bienes han mostrado mejoría.

Asimismo, el enfoque del gobierno parece estar cambiando. En lugar de intentar sanear el sistema, como ha hecho con gran éxito durante los últimos 6 años, ahora parece centrarse en el crecimiento y aspira a colaborar con el sector privado para estimular la economía. Un ejemplo representativo: el gobierno indio dio a conocer recientemente un programa de incentivos vinculados a la producción para alentar a los fabricantes extranjeros de teléfonos móviles, productos farmacéuticos y dispositivos médicos a establecerse en el país, y para que los productores nacionales se expandan. Además, el recién publicado presupuesto del gobierno central para el año fiscal 2022, enfocado en el gasto en infraestructura y el crecimiento, ha afianzado la confianza.

La incipiente recuperación, junto con los bajos tipos de interés, podrían desencadenar un ciclo favorable para la economía de India. Creemos que el PIB podría alcanzar un crecimiento de dos dígitos en el año fiscal 2022 y estabilizarse en un rango entre el 6% y el 8% en años posteriores.

Sectores clave

Será esencial prestar atención a ciertos sectores clave en busca de señales de progreso —y oportunidades de inversión— a medida que la economía de la India sigue recuperándose.

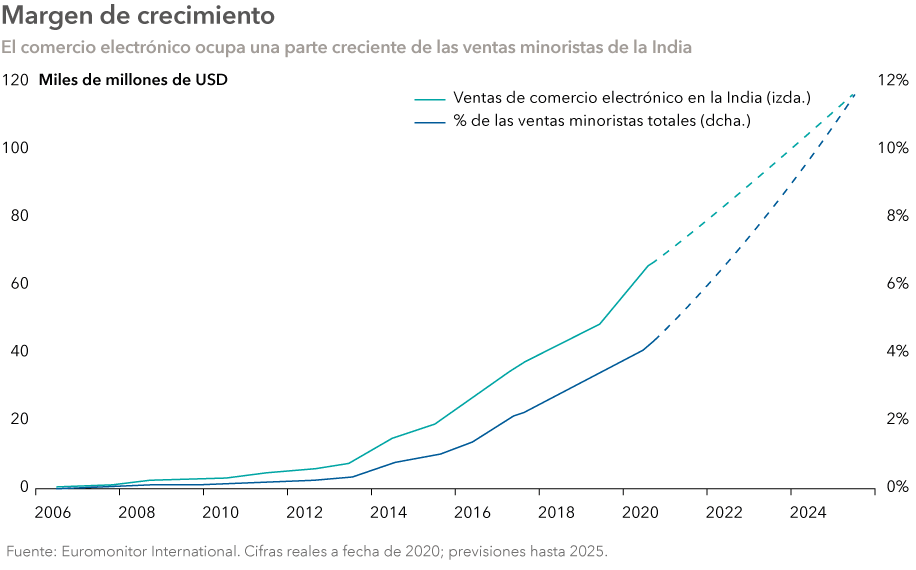

Comercio electrónico: un campo de batalla encarnizado. La transformación digital de India avanza rápidamente, enfrentando a las compañías tecnológicas nacionales con las multinacionales que tratan de captar consumidores entre los numerosos jóvenes que forman parte de la población del país. Reliance Industries se encuentra en el núcleo de la refriega. Su servicio móvil, Jio, se lanzó en 2016 y recientemente superó los 400 millones de suscriptores. Reliance, que comenzó siendo la compañía de petróleo y gas más grande de India, ha crecido hasta convertirse en una potencia tecnológica nacional. Sin embargo, en lugar de afrontar su andadura en soledad, la compañía se ha asociado con multinacionales globales en busca de una vía de acceso al mercado indio. Su visión a gran escala consiste en conectar a fabricantes, minoristas y consumidores en la plataforma Jio. Esto motivó su alianza estratégica con Facebook. Jio también está colaborando con Google para desarrollar un teléfono inteligente Android a un precio económico.

El sistema bancario de India: un relato de dos mundos. El potencial de crecimiento de los bancos de India es sólido gracias a una penetración de mercado relativamente baja y al rápido crecimiento de la banca móvil. No obstante, hay una fuerte división entre los bancos públicos y privados. Los primeros tienen algunos de los índices más altos de préstamos morosos del mundo, un problema que posiblemente empeore debido a la pandemia. Si bien la nueva ley concursal obligó a los bancos a reconocer los préstamos morosos con mayor diligencia, se necesitarán más reformas para lograr que fluya más crédito, a fin de estimular el crecimiento y la innovación. Con ese objetivo, el gobierno anunció recientemente planes para crear un «banco malo» que gestione los préstamos en dificultades.

La otra cara de la moneda son los bancos privados más grandes, los cuales han venido aumentando sus beneficios y ganando cuota de mercado. Se encuentran bien posicionados para captar a algunos de los prestamistas más débiles del país.

Sector inmobiliario residencial: menor fragmentación. En los últimos años, se han promulgado nuevas leyes que han estructurado y legitimado la industria; un proceso al que han sobrevivido algunos grandes constructores de viviendas de ámbito regional, como Godrej Properties, Sobha Ltd. y Brigade Enterprises. Una rápida recuperación económica en la India podría impulsar una nueva demanda de viviendas en las zonas urbanas. Además de lo que esto representa para los constructores de viviendas, podrían surgir oportunidades para las compañías proveedoras de cemento, pintura, azulejos o electrodomésticos.

Mercado de consumo: la hegemonía de las multinacionales. El mercado de consumo indio ha estado dominado por subsidiarias de multinacionales como Hindustan Lever, una unidad de Unilever. Pepsi, Nestlé, Mondelez y Coca-Cola aspiran a ampliar su cuota de mercado a través de una serie de estrategias innovadoras orientadas a los hipermercados. Este sector de elevado crecimiento posiblemente será testigo de la aparición de nuevos actores nacionales y la entrada de un grupo más amplio de multinacionales.

Las reformas venideras son la clave

Si India desea alcanzar su potencial pleno y mantener los mercados en funcionamiento, deberá poner en marcha reformas estructurales profundas. Desde que asumió el poder en 2014, el primer ministro Narendra Modi ha iniciado una serie de reformas destinadas a modernizar la economía, facilitar los negocios, erradicar la corrupción y mejorar el nivel de vida. Su gobierno ha concebido la pandemia como una oportunidad para impulsar medidas pendientes relativas a la agricultura, la mano de obra y la fabricación a nivel nacional. Sin embargo, las reformas de gran envergadura pueden suponer un desafío, como hemos podido observar recientemente con las protestas generalizadas de los agricultores por las nuevas leyes agrícolas.

A nuestro juicio, la calidad de la gestión de las compañías privadas de la India está a la altura de las mejores del mundo. Si las reformas estructurales desembocan en una tasa de crecimiento nacional más elevada, muchas de estas compañías se encontrarían bien posicionadas para crecer, tanto en ingresos como en resultados, a un ritmo más rápido que muchas de sus coetáneas en los mercados globales y emergentes. Con una capitalización de mercado de alrededor de 872.000 millones de USD, según el MSCI India Investible Market Index (IMI) a 31 de diciembre de 2020, el mercado de renta variable de la India sigue siendo relativamente pequeño en comparación con el tamaño de la economía y su crecimiento potencial. Esto podría representar una oportunidad en expansión en India durante los próximos años.

Autor

Equipo de Capital Group

Capital Group

El equipo de analistas de Capital Group colabora con FXStreet mediante informes macroeconómicos que pueden incidir en el desarrollo de los mercados.