EUR/USD Pronóstico: ¿Una prueba de 1.1000 es posible?

- El par EUR/USD alcanzó máximos de cinco semanas cerca de 1.0900.

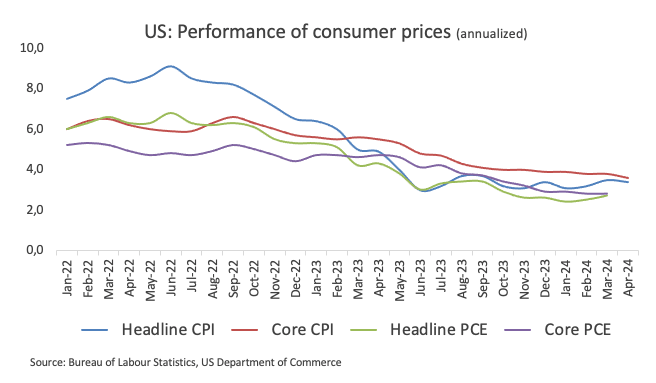

- El Dólar estadounidense se desplomó tras el debilitamiento del IPC estadounidense.

- El IPC general estadounidense subió un 3.4% anual en abril.

La continua negatividad que rodea al Dólar estadounidense (USD) provocó otra respuesta positiva en el EUR/USD, que esta vez lo llevó a superar máximos de cinco semanas cerca de la barrera de 1.0900 el miércoles.

La intensa caída del Dólar coincidió con una sesión en general negativa de los rendimientos en EE.UU. a diversos plazos, todo ello agravado después de que los datos de inflación en EE.UU. registrados por el IPC mostraran un nuevo descenso de los precios al consumo en abril.

Este escenario sigue anticipando que la Reserva Federal (Fed) iniciará su ciclo de relajación en septiembre, en contraste con un posible inicio más temprano de los recortes de tipos de interés por parte del Banco Central Europeo (BCE), probablemente en junio.

En cuanto a esto último, la herramienta FedWatch de CME Group indica una probabilidad del 70% de que los tipos de interés bajen en EE.UU. en septiembre.

Esta idea se vio reforzada después de que el jefe de la Reserva Federal, Jerome Powell, expresara su expectativa de que la inflación estadounidense siga disminuyendo hasta 2024, haciéndose eco de la tendencia del año pasado. También indicó que parecía poco probable que la Fed aplicara nuevas subidas de los tipos de interés.

En cierto contraste con las opiniones de Powell, el presidente del Banco de la Reserva Federal de Minneapolis, Neel Kashkari, reiteró el miércoles su incertidumbre sobre el nivel de restricción de la actual política monetaria. Hizo hincapié en que los costes de endeudamiento "probablemente deban permanecer en su nivel actual durante un tiempo" mientras los banqueros centrales estadounidenses evalúan la inflación.

Mientras tanto, el panorama de la política monetaria sin cambios subraya la divergencia entre la Reserva Federal y otros bancos centrales del G10, en particular el Banco Central Europeo (BCE).

En cuanto al BCE, las recientes declaraciones de los responsables políticos han sugerido una creciente probabilidad de que el banco inicie su proceso de relajación en junio, aunque persiste la incertidumbre sobre las futuras decisiones del BCE más allá del verano. En este sentido, de Guindos mencionó anteriormente el jueves que el BCE actúa con cautela a la hora de predecir cualquier tendencia más allá de junio.

De cara al futuro, los fundamentos económicos relativamente débiles de la Eurozona, junto con la resistencia de la economía de EE.UU., apoyan la actual narrativa de divergencia de políticas entre la Fed y el BCE y favorecen un Dólar más fuerte a largo plazo, especialmente dada la creciente probabilidad de que el BCE reduzca los tipos mucho antes que la Fed.

Teniendo en cuenta esta perspectiva, debería considerarse la posibilidad de una mayor debilidad del EUR/USD a medio plazo.

Gráfico diario del EUR/USD

Perspectivas técnicas del EUR/USD a corto plazo

Al alza, se prevé que el EUR/USD encuentre una primera resistencia en el máximo de abril de 1,0885 (9 de abril), seguido del máximo de marzo de 1.0981 (8 de marzo) y el máximo semanal de 1.0998 (11 de enero), todo ello antes del nivel psicológico de 1.1000.

En la otra dirección, una ruptura por debajo del mínimo de mayo de 1.0649 (1 de mayo) podría volver a poner en el punto de mira el mínimo de 2024 de 1.0601 (16 de abril), seguido del mínimo de noviembre de 2023 de 1.0516 (1 de noviembre). Una vez superada esta zona, el par podría tener como objetivo el mínimo semanal de 1.0495 (13 de octubre de 2023), luego el mínimo de 2023 de 1.0448 (3 de octubre) y el hito redondo de 1.0400.

Hasta ahora, el gráfico de 4 horas muestra una tendencia alcista constante. En contra, hay un desafío alcista instantáneo en 1.0885 seguido de 1.0942. Mientras tanto, la contención inicial surge en 1.0766, seguido de 1.0723. El RSI subió más allá de 81.

Autor

Pablo Piovano

FXStreet

Pablo Piovano, Economista y editor para Europa, se unió a FXStreet en 2011 habiendo trabajado en la gestión de activos y equipos de investigación de inversiones para diversas instituciones financieras de Sur America.