De los sueños de un “aterrizaje suave” a los temores de un “aterrizaje duro”: El contexto de la corrección

A mediados de la semana pasada, daba la impresión de que "la recesión más esperada de todos los tiempos" hubiera pasado realmente a la historia. La curva de tipos estadounidense, que había estado invertida durante más de dos años, había empezado a "desinvertirse" de nuevo. El miércoles 31 de julio, la inversión de la curva era la menos pronunciada desde julio de 2022.

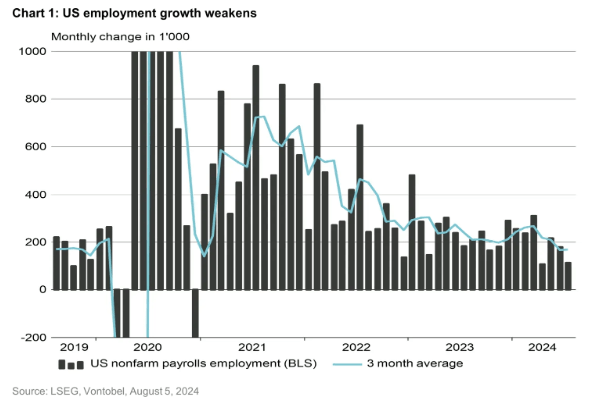

Apenas dos días después, las tornas cambiaron: El dato de empleo de EE.UU. del viernes mostró que en julio sólo se crearon 114.000 puestos de trabajo (gráfico 1). Esta cifra fue muy inferior a los 175.000 puestos de trabajo esperados. Además, los datos de mayo y junio se revisaron a la baja (de 206.000 a 179.000, y de 218.000 a 216.000, respectivamente). La tasa de desempleo también levantó ampollas, al pasar del 4,1% al 4,3%.

En consecuencia, el "indicador Sahm de recesión", acuñado por la economista estadounidense Claudia Sahm, también dio la voz de alarma (gráfico 2). Dicho indicador se considera un testigo bastante fiable de una recesión. Se activa cuando la media móvil de tres meses de la tasa de desempleo de EE.UU. sube 50 puntos básicos desde un mínimo de 12 meses.

-638587176947811750.png&w=1536&q=95)

Aunque el veredicto oficial aún no se ha dado a conocer -la Oficina Nacional de Investigación Económica utiliza diversos criterios para decidir si la economía estadounidense está en recesión o no-, parece que el mercado ya da por sentado que la Reserva Federal (Fed) va "por detrás de la curva". En otras palabras, cree que la Fed no ha bajado los tipos de interés a tiempo y que ahora es incapaz de detener la inminente recesión económica.

¿Cómo han reaccionado los mercados?

La debilidad de los datos de empleo, combinada con otras cifras económicas poco alentadoras, la subida por sorpresa de los tipos de interés por parte del Banco de Japón y los decepcionantes resultados trimestrales de algunas empresas tecnológicas, provocaron en los mercados una volatilidad considerable. Los inversores vendieron acciones y huyeron a " activos refugio" como los bonos, el oro, el franco suizo y el yen.

Sin embargo, tras la publicación de datos económicos positivos (por ejemplo, la encuesta ISM del sector servicios estadounidense) y los comentarios tranquilizadores de algunos responsables de política monetaria, los mercados protagonizaron un repunte (parcial) de recuperación el lunes 5 de agosto.

El llamado índice VIX, que mide la volatilidad esperada por el mercado para el S&P 500 durante un periodo de 30 días, superó los 65 puntos intradía el 5 de agosto, y cerró justo por debajo de los 40 puntos (gráfico 3).

-638587177428927607.png&w=1536&q=95)

¿Cómo estamos posicionados actualmente?

Nuestro Comité de Inversiones está actualmente ligeramente sobreponderado en renta variable, con preferencia por valores de calidad seleccionados. Reconocemos que esta ligera sobreponderación no es ideal en el entorno actual, ya que no es posible descartar que se produzcan nuevas caídas a corto y medio plazo.

Sin embargo, creemos que el resto de la cartera está bien posicionada en el entorno actual: Llevamos algún tiempo sobreponderados en "valores refugio", como la deuda pública y el oro. La sobreponderación en bonos de mercados emergentes en divisa fuerte también se ha beneficiado del repunte de los bonos de la semana pasada. Estamos infraponderados en bonos de alto rendimiento y con grado de inversión.

¿Cuál es la valoración de nuestro comité de inversiones?

En el pasado ya hemos señalado repetidamente que creemos que los mercados se muestran excesivamente optimistas sobre la economía estadounidense. Así lo refleja, por ejemplo, la Encuesta Global de Gestores de Fondos de Bank of America, según la cual la mayoría de los encuestados (68%) espera un "aterrizaje suave" de la economía, es decir, una vuelta de la inflación al objetivo del 2% de la Fed sin recesión (gráfico 4).

-638587177895499660.png&w=1536&q=95)

La recesión sigue formando parte de nuestro escenario económico base para 2024, pero esperamos que sea breve y poco profunda.

En nuestra opinión, los últimos acontecimientos aumentan la presión sobre la Fed para que actúe. Como su próxima reunión oficial no está prevista hasta los días 17 y 18 de septiembre, los llamamientos a una reunión no programada de la Fed (y a una "bajada de tipos de emergencia") son cada vez más fuertes. Estas medidas son raras, pero posibles.

Desde 1994, la Fed ha celebrado un total de once reuniones de emergencia, la última en marzo de 2020, cuando bajó el tipo de interés oficial de EE.UU. en 100 puntos básicos (gráfico 5).

-638587178346397475.png&w=1536&q=95)

Tras sopesar todos los factores que consideramos relevantes, mantenemos nuestro posicionamiento actual. Para los inversores a largo plazo, la reciente corrección es más bien una oportunidad para comprar acciones de forma selectiva.

Seguiremos vigilando de cerca la situación y ajustaremos nuestro posicionamiento según sea necesario.

Autor

Equipo de Analistas de Vontobel

Vontobel Asset Management

-