Crisis que suelen desarrollarse después de señales de advertencia

En el punto de mira

La semana pasada escribí un poco sobre el funcionamiento interno del sistema monetario. El viernes ocurrió algo muy significativo que no está siendo bien cubierto en los medios financieros convencionales.

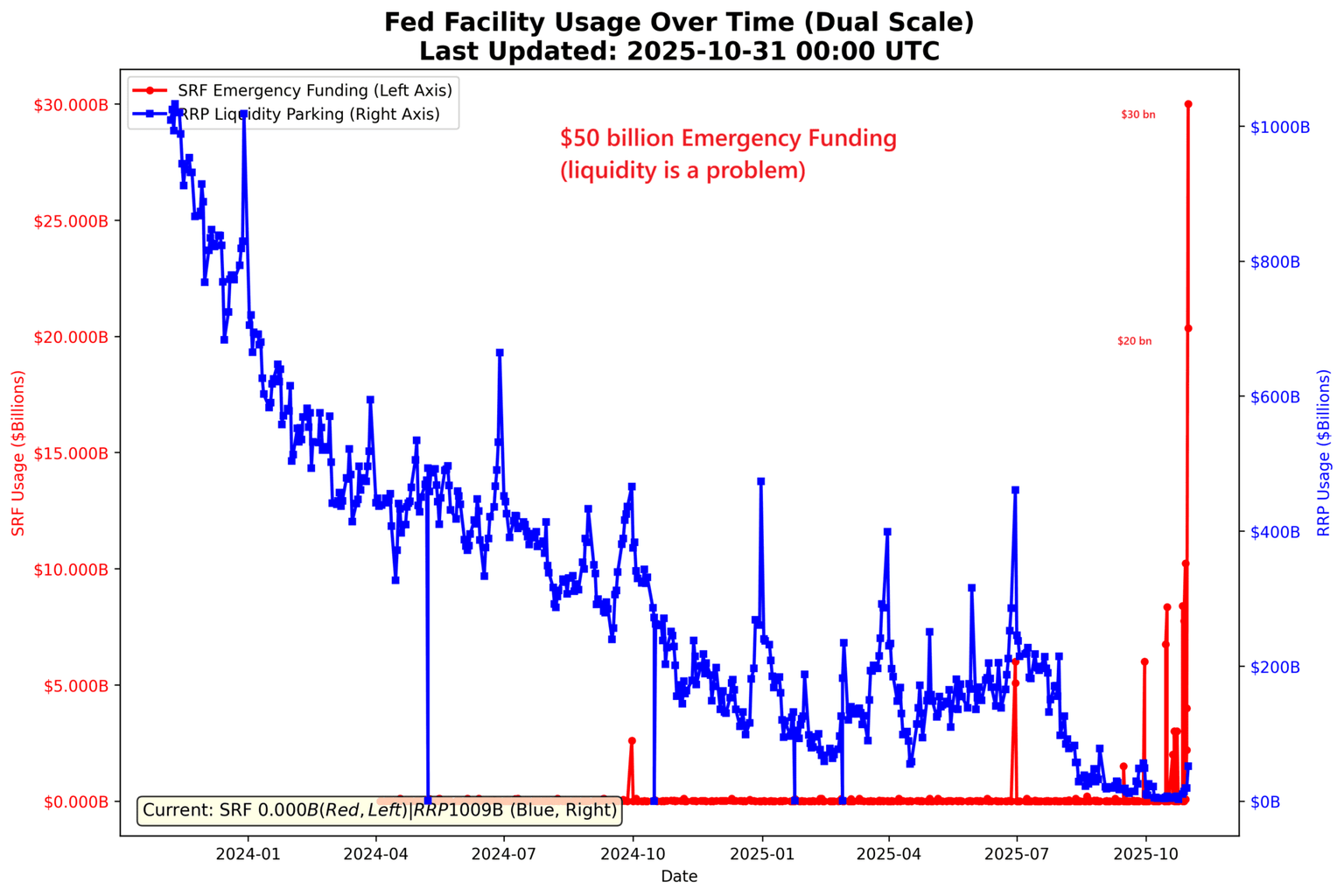

El viernes, los bancos fueron a suplicar al Programa de Repos Permanentes de la Fed por 50.000 millones de dólares en financiamiento de emergencia. La subasta de la mañana vio un enorme préstamo de 20.000 millones de dólares, y más tarde en la subasta de la tarde, otros 30.000 millones de dólares - ¡ouch! Solo para su información, cualquier cosa que supere los 100 millones de dólares, es decir, 0,1 mil millones, significa que las cosas están ajustadas.

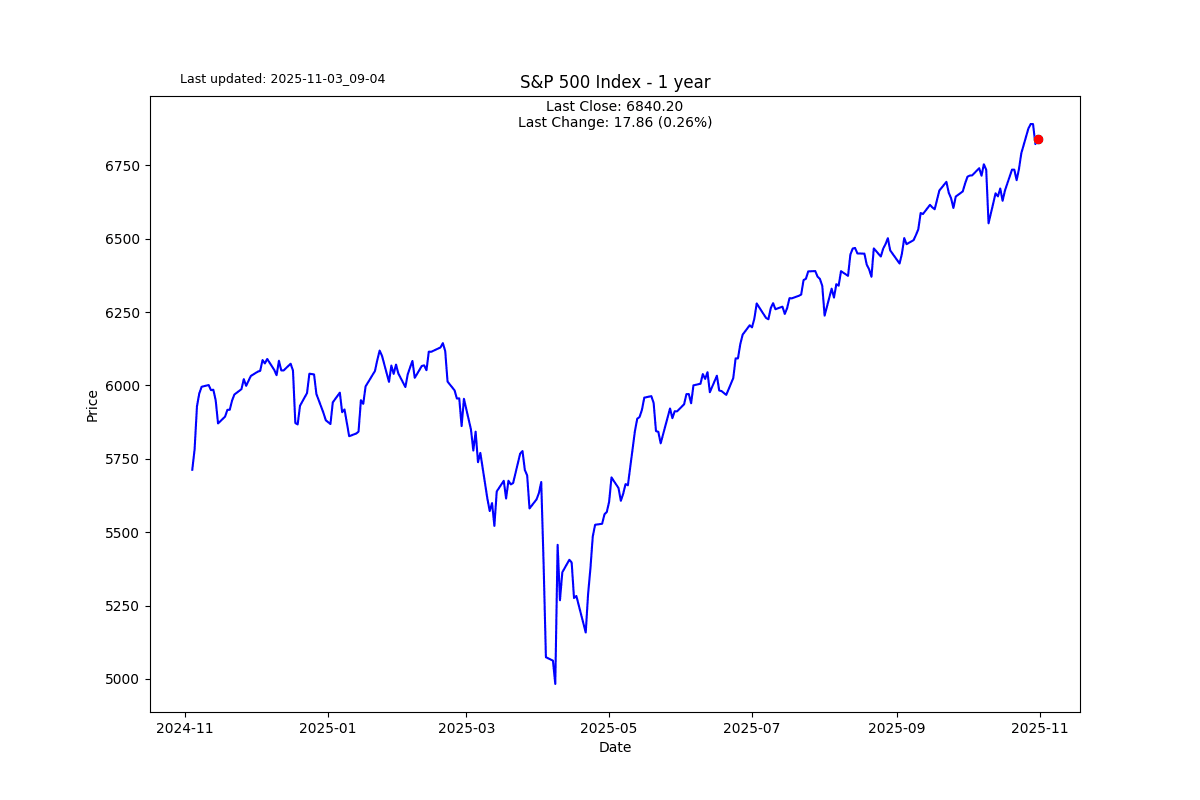

Una cosa que he aprendido sobre las crisis es que generalmente se desarrollan después de señales de advertencia. He afirmado antes que las preocupaciones sobre la liquidez no necesariamente requieren una crisis. Pero una crisis monetaria generalmente se desarrolla una vez que ves este tipo de grietas. Estos desarrollos deberían llevarnos a un nivel de Defcon, por lo que deberíamos estar más alertas sobre lo que está causando la crisis de liquidez y su impacto en el actual mercado alcista de acciones y bonos.

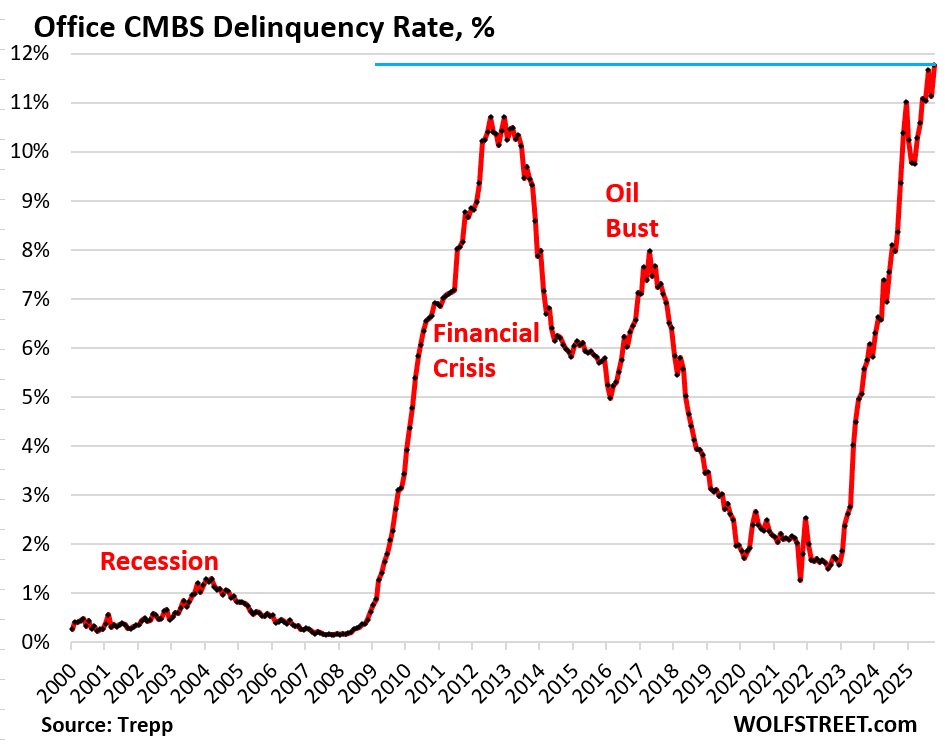

Un pensamiento es que este gráfico que muestra el nivel de valores respaldados por hipotecas comerciales de oficinas con una tasa de morosidad por encima del nivel de crisis financieras anteriores podría ser la señal. Sin embargo, sospecho que hay varias empresas de alto vuelo no rentables que deben estar luchando para atender su deuda comercial.

Solo para enfatizar, ahí van mis juegos de palabras de nuevo, el Programa de Repos Permanentes es un respaldo, no una fuente de liquidez normal. Es como un "extintor de incendios" — siempre disponible, pero usarlo envía una señal de que tienes un problema para obtener financiamiento en otros lugares.

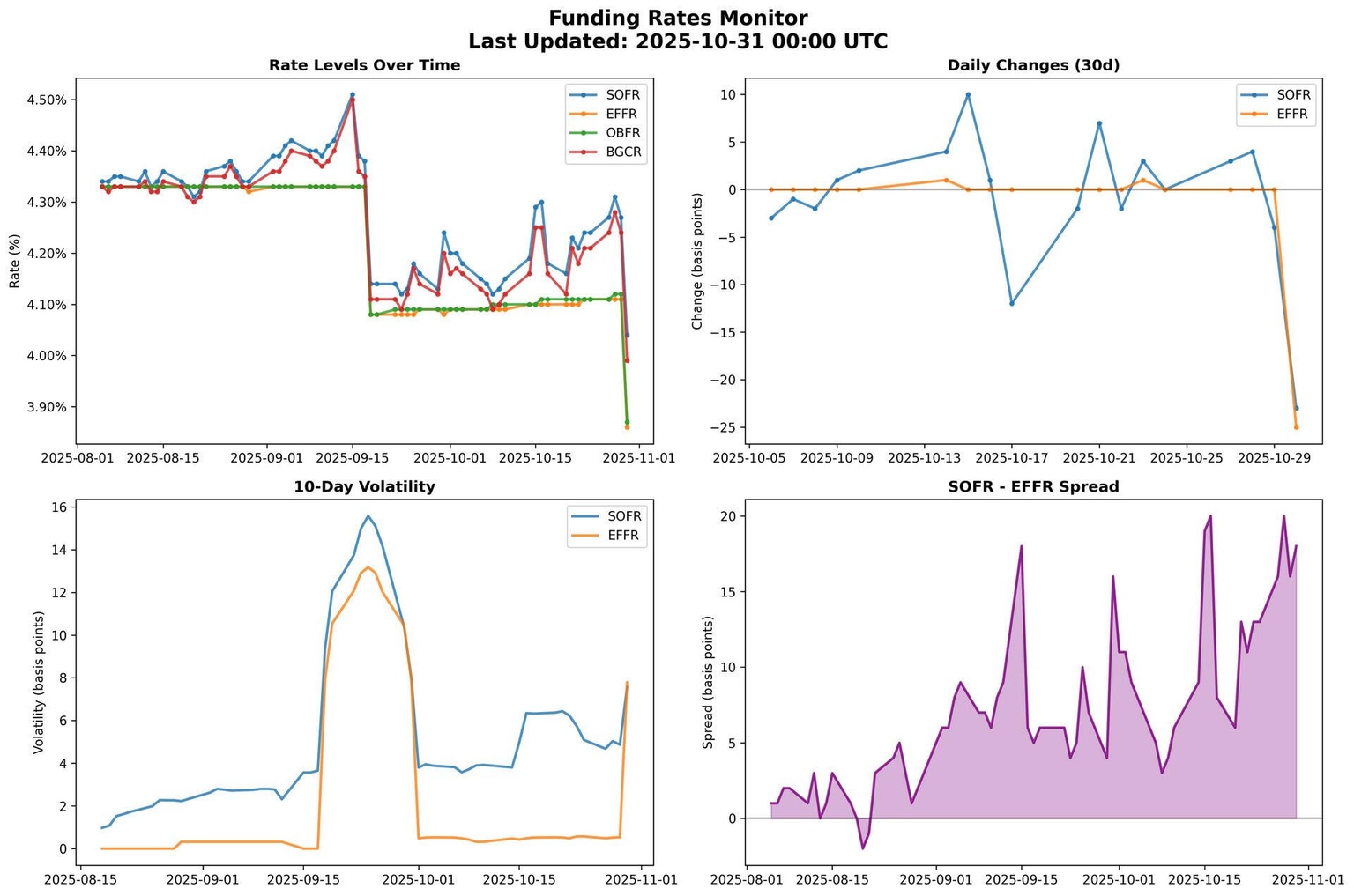

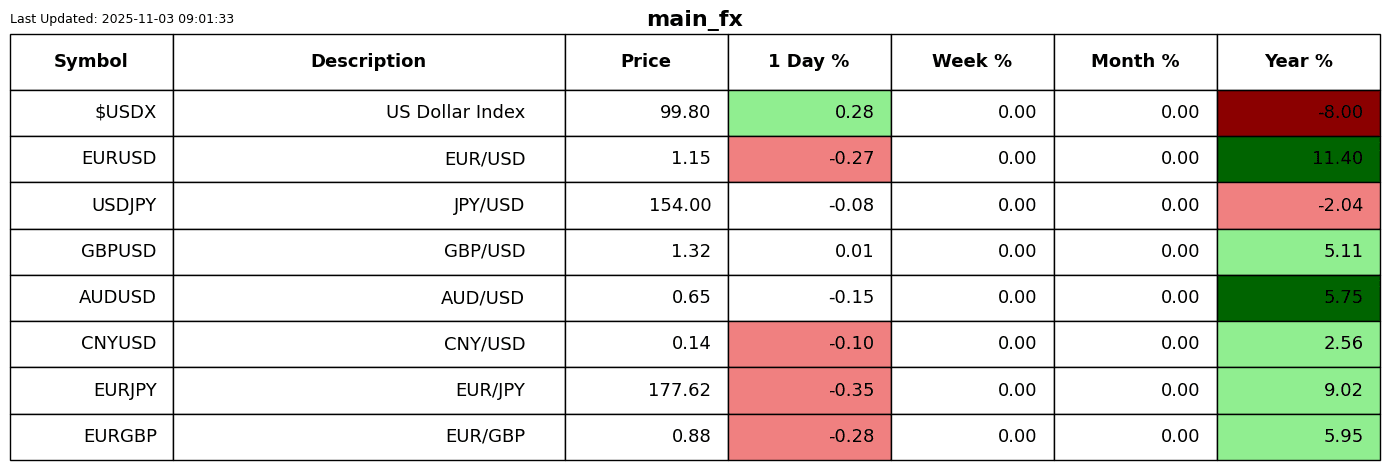

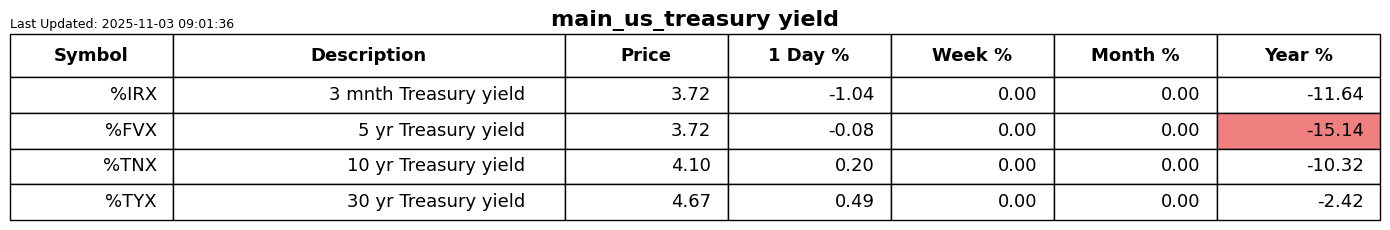

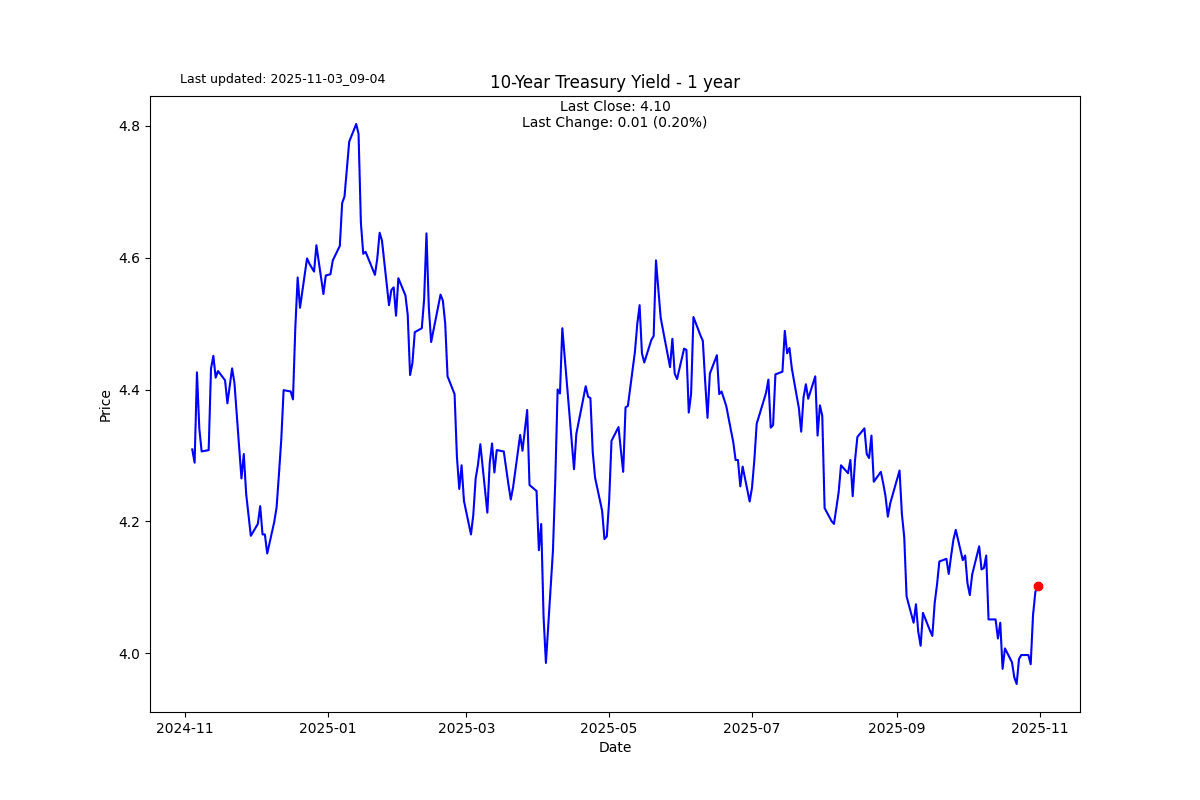

Una de las métricas más críticas a tener en cuenta es el spread = SOFR − EFFR, ya que muestra cómo el mercado asegurado se negocia en relación con el no asegurado. Hay mucho que desglosar en esta declaración. Muchos de ustedes pueden no estar familiarizados con estas instalaciones monetarias, así que revisémoslas pronto. Por ahora, simplemente reconozcamos que podría haber algo de qué preocuparse. Y sí, la intención era reducir las tasas como pueden ver a continuación.

Observaciones

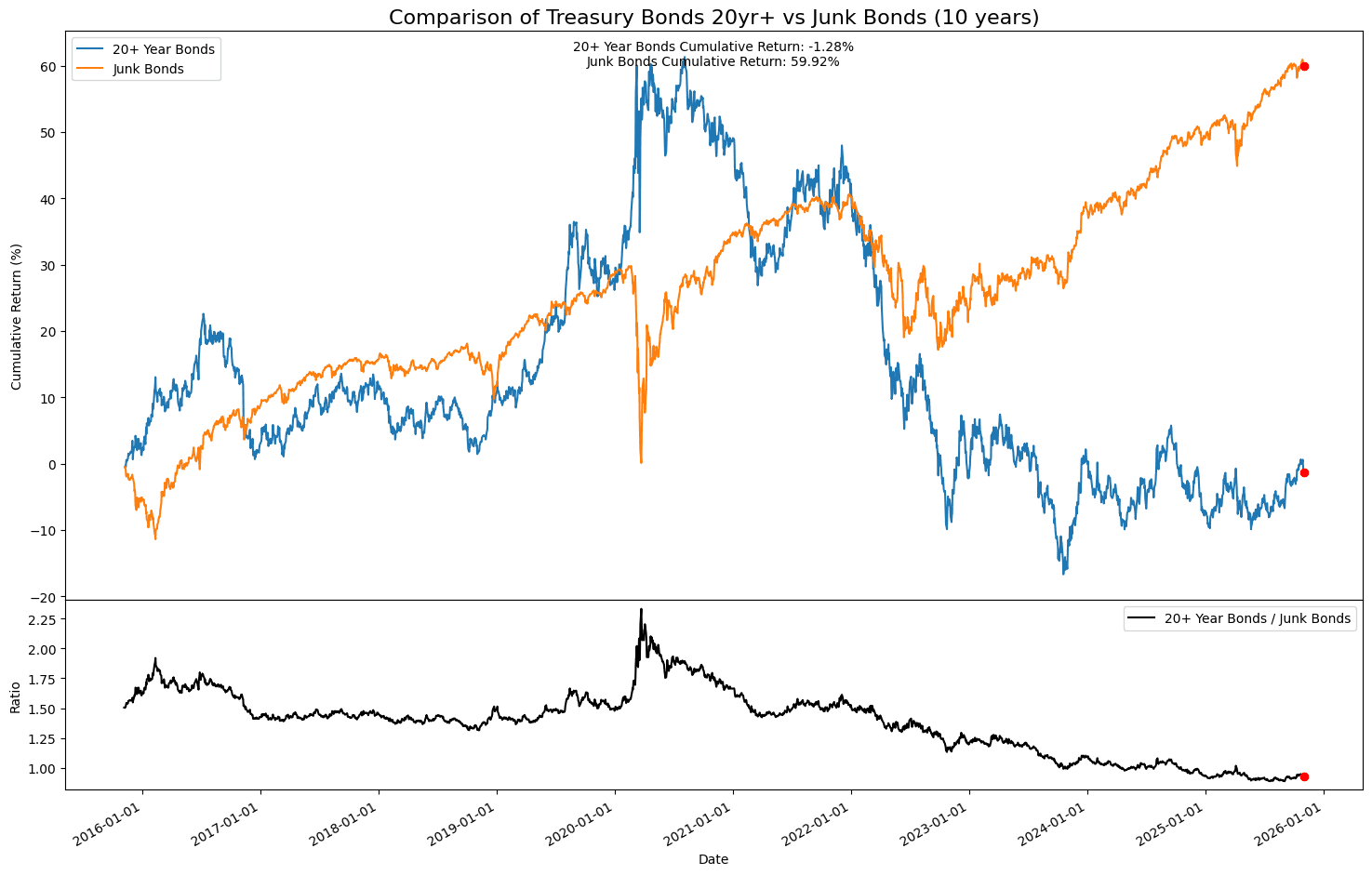

Estoy ansioso por ver cómo se desarrolla el mercado de renta fija en los próximos días. Sin embargo, necesito reiterar una idea de comercio que tengo y que ahora tiene aún más convicción. Especialmente tras las señales de advertencia en el sistema monetario.

Creo que los bonos basura se han estado negociando más como acciones de crecimiento que como bonos de alto rendimiento. Por lo tanto, creo que la relación en el gráfico a continuación pronto comenzará a subir a medida que los bonos basura se vendan y los bonos del Tesoro a largo plazo se negocien al alza en una base relativa. He utilizado los ETFs JNK (Basura) y TLT (Bonos del Tesoro a 20 años o más) para expresar el comercio.

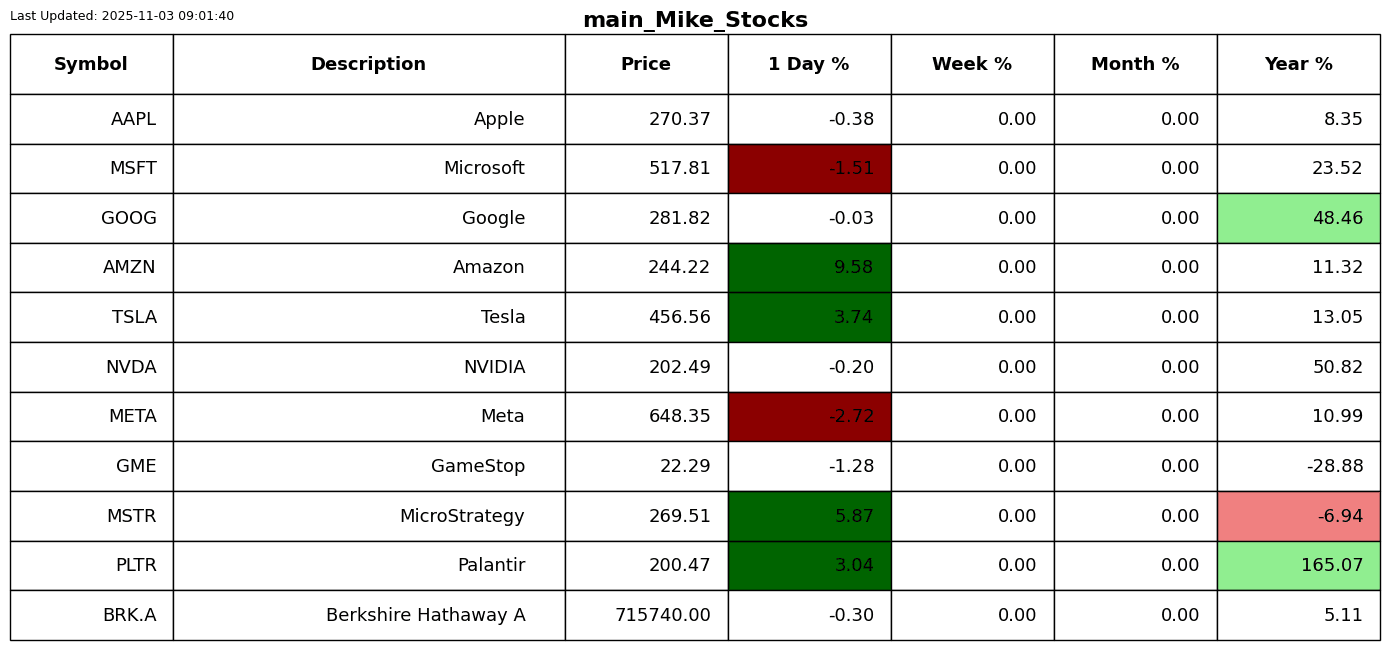

Algo más llamó mi atención durante el fin de semana. Oracle recientemente saltó a la fama como parte del glitch de dinero infinito, donde todos se comprometen a convertirse en clientes de los demás y gastar una gran cantidad de dinero que aún no tienen, y al mercado parece gustarle.

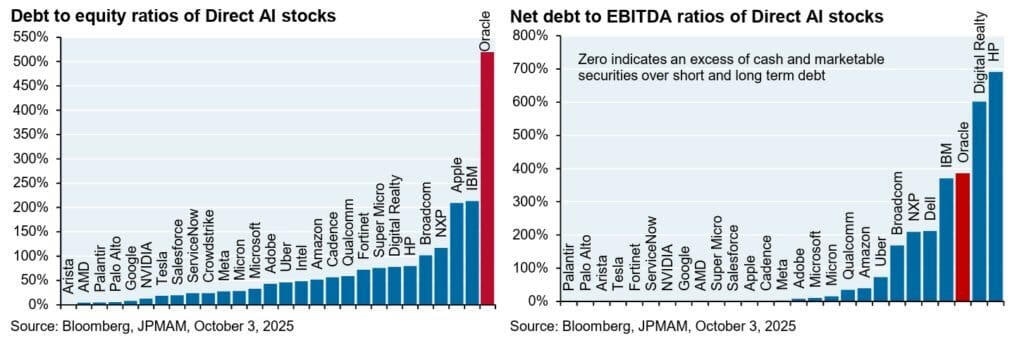

Debemos recordar que después de que las drogas/alcool se desvanecen, hay una posibilidad muy real de que la belleza con la que pensaste que te emparejaste en tu estado de euforia no sea exactamente lo que pensabas que "era". Me recuerda el dicho, 'Poner lápiz labial a un cerdo' no quita el hecho de que sigue siendo un cerdo. La relación deuda-capital de Oracle está actualmente fuera de las gráficas en niveles de hemorragia nasal.

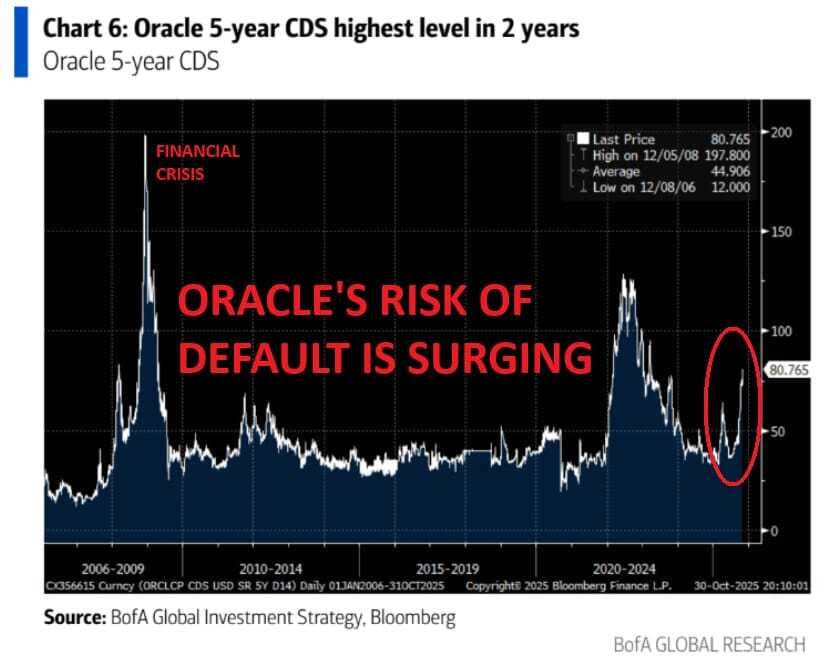

Tomen nota: el gráfico de CDS de Oracle está comenzando a subir nuevamente. Aún no está en niveles de crisis, pero ciertamente es una tendencia a tener en cuenta.

Alerta del escáner

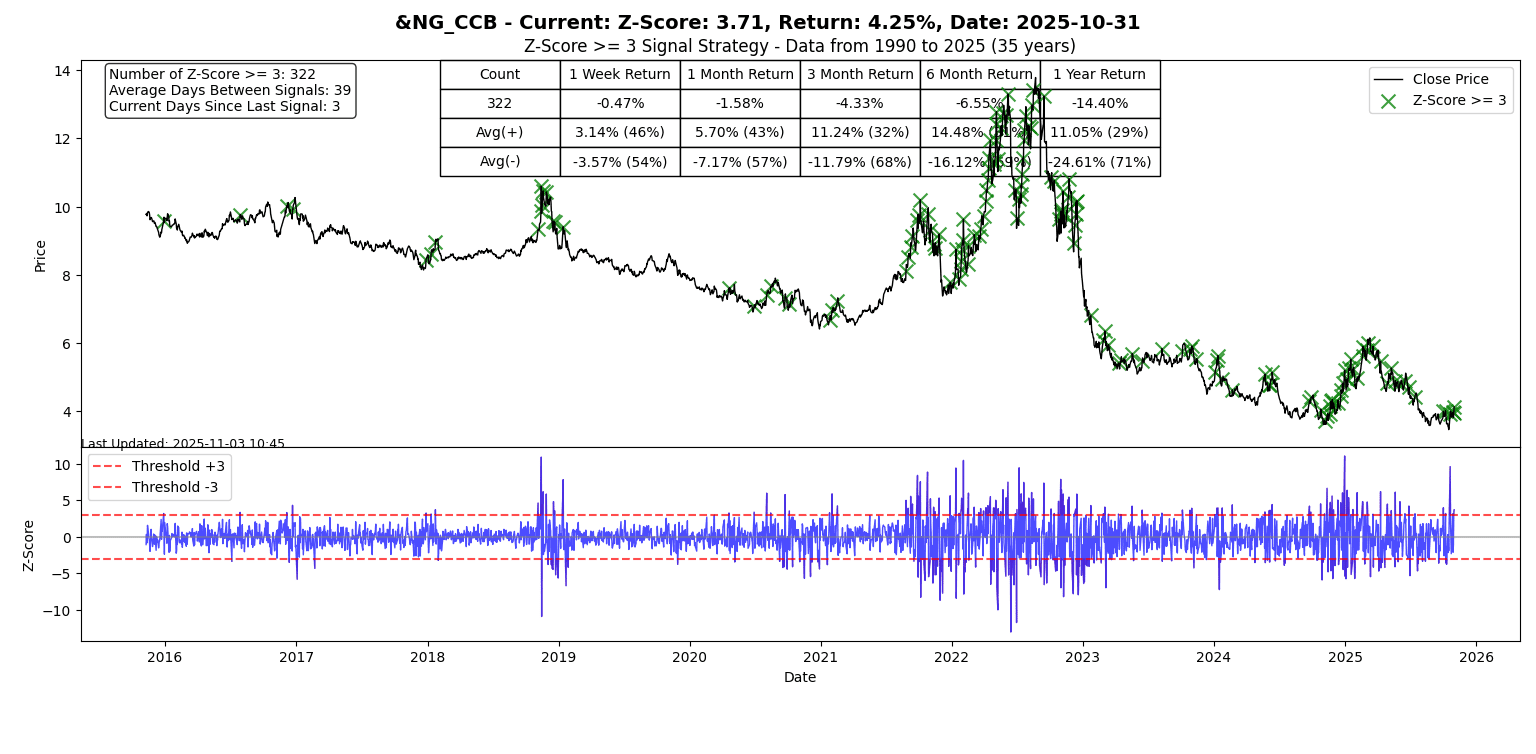

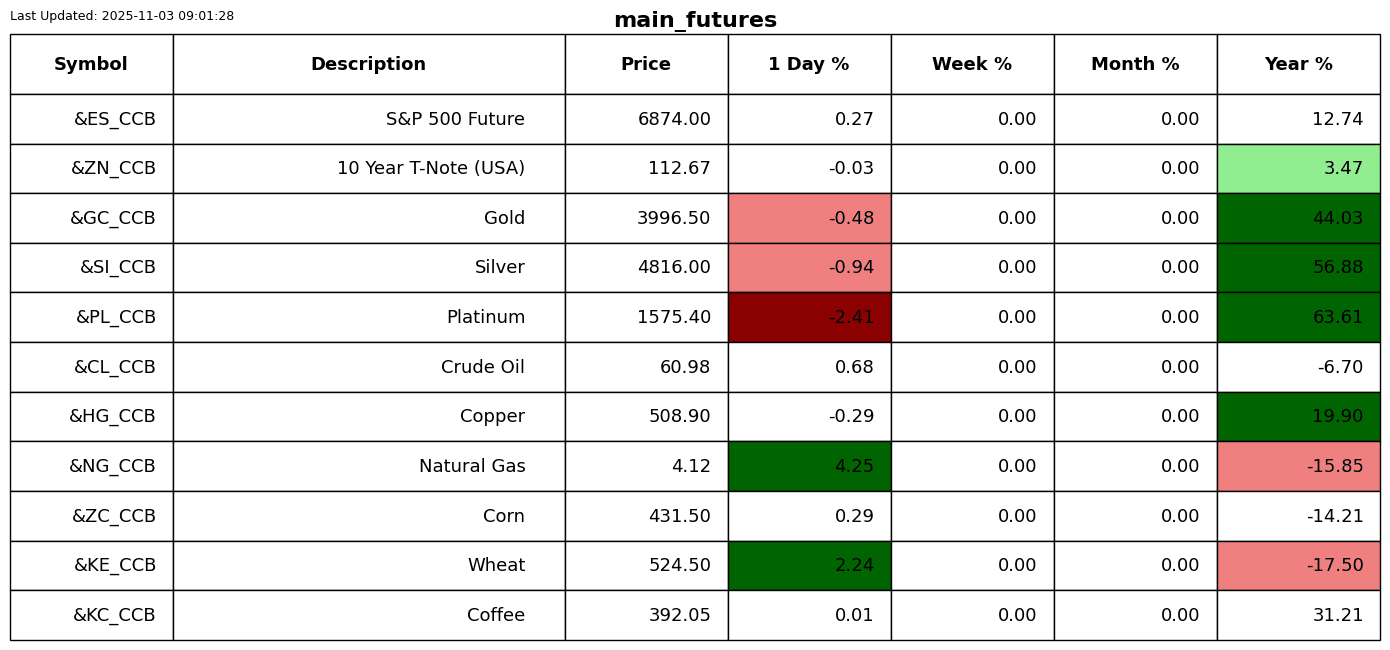

Honestamente, no sé cómo puedes operar gas natural en estos días. Un evento de tres sigmas es casi una ocurrencia diaria. Sí, la respuesta obvia es operar en menor escala, pero un instrumento tan volátil es simplemente difícil de manejar. Debo mencionar que utilizo una ventana de retroceso en expansión para mi cálculo de puntaje Z, lo que significa que sigo agregando historia al cálculo para que pueda distinguir lo anormal de lo normal.

Revisión del rendimiento

Galería de gráficos

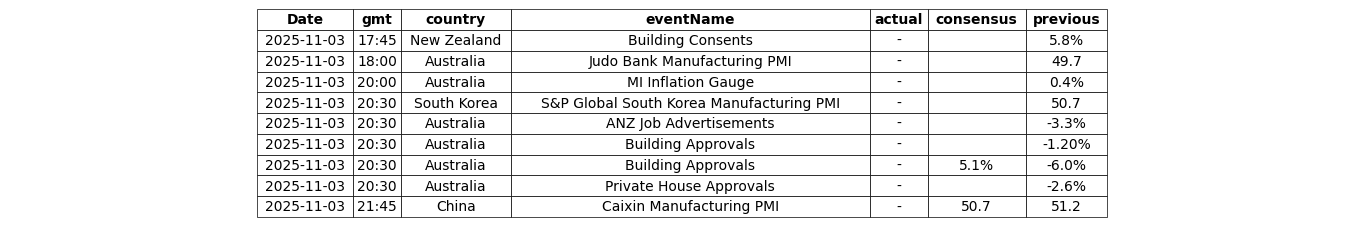

Noticias hoy

Autor

Michael Berman, PhD

Signal2Noise (S2N) News

Michael cuenta con décadas de experiencia como trader profesional, gestor de fondos de cobertura e incubador de traders emergentes.