El EUR/USD cae por debajo de 1.1600 mientras el Dólar se fortalece antes del NFP de EE.UU.

- El EUR/USD retrocede a 1.1589 mientras los traders compran Dólar ante las expectativas de que la Fed mantenga las tasas sin cambios en diciembre.

- La reapertura del gobierno de EE.UU. alimenta la volatilidad antes de las NFP y ganancias, con temores de burbuja de IA impulsando flujos hacia refugios seguros.

- El de Guindos del BCE dice que la inflación se está acercando al objetivo, pero advierte que el aumento de aranceles y la deuda soberana siguen siendo riesgos.

El EUR/USD registra pérdidas durante la sesión norteamericana, bajando un 0.30% mientras el Dólar disfruta de una recuperación saludable ante la especulación de que la Reserva Federal podría mantener las tasas sin cambios. El par se negocia a 1.1589 después de alcanzar un máximo diario de 1.1624.

El Euro cae un 0.30% mientras la creciente aversión al riesgo y la renovada cautela de la Fed elevan el Dólar en la nueva semana de negociación

La aversión al riesgo mantiene al Dólar estadounidense firme mientras la reapertura del gobierno de EE.UU. desata una avalancha de datos, liderada por la publicación del informe de Nóminas No Agrícolas el jueves. La Oficina de Estadísticas Laborales de EE.UU. (BLS) publicará esas cifras, y el informe de Ganancias Reales el viernes. Mientras tanto, los inversores compraron Dólar ante los temores de una posible burbuja de IA, con NVIDIA programada para publicar ganancias el miércoles, lo que podría establecer el estado de ánimo del mercado antes de los datos cruciales de EE.UU.

El calendario de EE.UU. es ligero el lunes, excepto por los funcionarios de la Reserva Federal. El Vicepresidente Philip Jeffers fue ligeramente dovish, mientras que el Gobernador de la Fed Christopher Waller apoya la continuación del ciclo de relajación en la reunión de diciembre.

Anteriormente, la Fed de Nueva York publicó el índice de Manufactura Empire State para noviembre, mejorando con las condiciones comerciales actuales superando las expectativas.

El Vicepresidente del Banco Central Europeo, Luis de Guindos, expresó confianza en que la inflación de la Eurozona está en camino de converger hacia el objetivo de estabilidad de precios del BCE. Sin embargo, advirtió que el aumento de aranceles y los elevados niveles de deuda soberana representan riesgos y pueden impactar en un cambio abrupto en el estado de ánimo del mercado.

Movimientos diarios del mercado: Caída del Euro ante la fortaleza general del Dólar estadounidense

- El Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a una cesta de seis divisas, sube un 0.20% a 99.47.

- La última encuesta de la Fed de Nueva York mostró un rebote más fuerte de lo esperado en las condiciones actuales de manufactura, con ganancias en nuevos pedidos y empleo, mientras que los precios pagados continuaron disminuyendo. Sin embargo, la perspectiva empresarial a seis meses se debilitó notablemente, cayendo a 19.1 desde 30.3, señalando una disminución en la confianza a futuro.

- El Vicepresidente de la Fed, Philip Jefferson, dijo que los riesgos al alza para la inflación probablemente han disminuido, mientras que los riesgos a la baja para el mercado laboral han aumentado. Señaló que las empresas siguen siendo reacias a contratar o despedir, y caracterizó la política monetaria actual como "algo restrictiva".

- El Gobernador de la Fed, Christopher Waller, dijo que un mercado laboral débil justifica un recorte de tasas en la reunión de diciembre. Agregó que una vez que se excluya el impacto de los aranceles, la inflación se acercaría al objetivo del 2% de la Fed.

- Los mercados monetarios se han inclinado hacia una perspectiva más hawkish, con datos de CME FedWatch que muestran una probabilidad del 43% de un recorte de 25 puntos básicos en la reunión de diciembre, lo que implica un 57% de probabilidad de que la Fed mantenga las tasas estables.

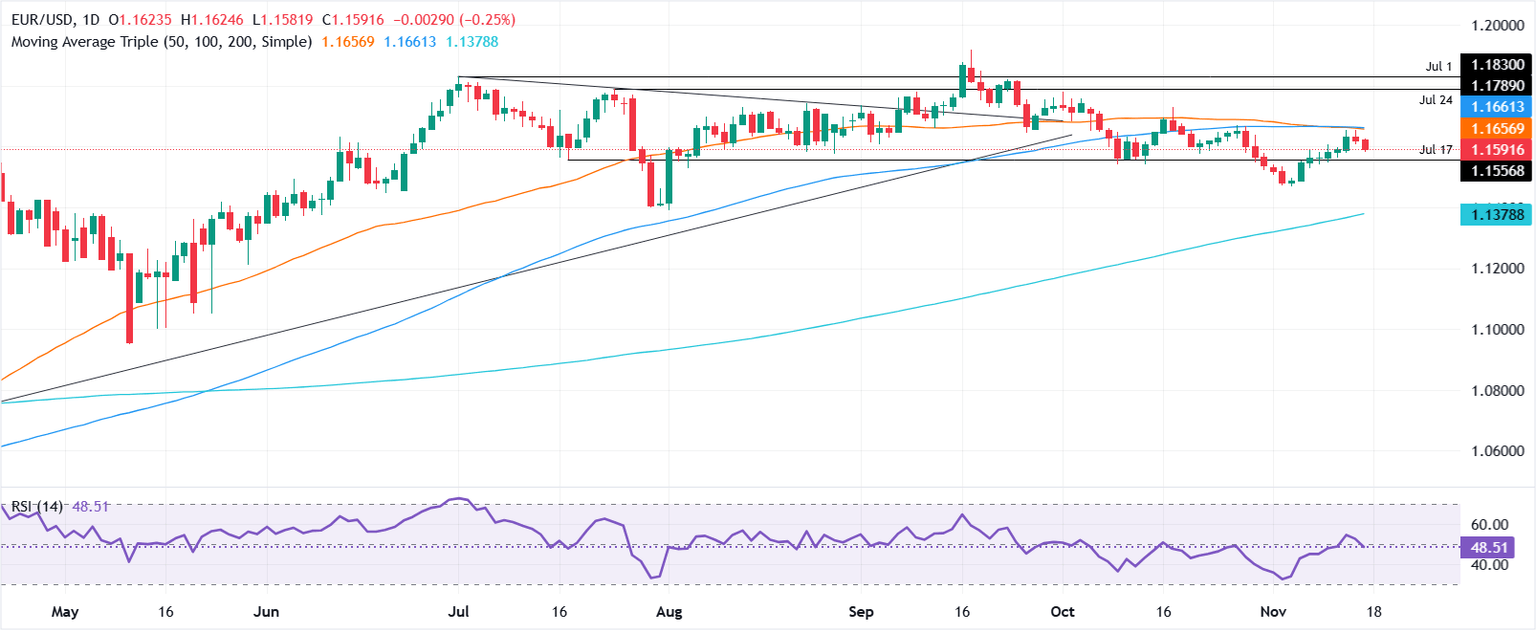

Perspectiva técnica del EUR/USD: Se desploma por debajo de 1.1600, traders apuntan a 1.1550

El EUR/USD continúa negociándose con un tono bajista, con los vendedores ganando control y empujando el tipo de cambio hacia la media móvil simple (SMA) de 50 días en 1.1581. El Índice de Fuerza Relativa (RSI) dio un giro, bajando, lo que sugiere un aumento en la presión bajista. Una clara ruptura de 1.1550 abriría la puerta hacia el nivel de 1.1500.

Por el lado positivo, el EUR/USD debe recuperar 1.1600 si los compradores desean recuperar la ventaja. Una vez hecho esto, la siguiente parada es la SMA de 50 días en 1.1656, seguida de la SMA de 100 días en 1.1659. Con más fuerza, la siguiente resistencia es 1.1700.

Euro - Preguntas Frecuentes

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

Autor

Christian Borjon Valencia

FXStreet

Christian Borjon comenzó su carrera como trader minorista en 2010, centrándose principalmente en el análisis técnico y las estrategias en torno al mismo.