El EUR/GBP sube mientras el BCE mantiene las tasas estables y el sector servicios del Reino Unido flaquea

- El EUR/GBP gana tras la decisión del Banco Central Europeo de mantener las tasas sin cambios y la mejora de los PMI de la UE.

- Los PMI mixtos del Reino Unido contrastan con la estabilidad de la Eurozona, manteniendo el camino de tasas del Banco de Inglaterra en el foco.

- El EUR/GBP está preparado para una ruptura en medio de un entorno técnico constructivo con resistencia crítica a la vista.

El EUR/GBP avanza el jueves mientras los operadores digieren los datos económicos de ambas regiones y un tono medido del Banco Central Europeo (BCE).

En el momento de escribir, el par se cotiza alrededor de 0.8685, manteniéndose justo por debajo de la resistencia clave en 0.8738, mientras la atención se centra en las señales de crecimiento divergentes y las perspectivas de los bancos centrales.

El BCE mantuvo las tasas de interés sin cambios, manteniendo la facilidad de depósito en 2.0%, como se esperaba ampliamente.

La presidenta Christine Lagarde reafirmó el compromiso del BCE de devolver la inflación a su objetivo del 2%. Señaló que la presión de precios internos está disminuyendo, particularmente a medida que el crecimiento salarial se desacelera. Lagarde también destacó que la economía de la Eurozona se ha mantenido resistente, en parte debido a los efectos de los recortes de tasas de interés anteriores.

Los PMI preliminares destacan las tendencias de crecimiento divergentes entre la Eurozona y el Reino Unido

Los datos preliminares del Índice de Gerentes de Compras (PMI) del jueves para julio añadieron más información sobre el tono cautelosamente optimista del mercado. Como uno de los primeros indicadores de la actividad económica, estas encuestas prospectivas ofrecieron una lectura oportuna sobre las condiciones en los sectores de manufactura y servicios.

Su influencia en las expectativas de tasas de interés las hizo particularmente relevantes para el EUR/GBP, donde las perspectivas divergentes entre la Eurozona y el Reino Unido continúan moldeando la dirección a corto plazo.

En la Eurozona, el PMI de Servicios subió a 51.2, mientras que el PMI Compuesto aumentó a 51.0, ambos apuntando a una expansión modesta.

En contraste, el PMI de Manufactura del Reino Unido llegó ligeramente por encima de las expectativas en 48.2 (frente a una previsión de 48.0 y una lectura anterior de 47.7). Sin embargo, esto fue compensado por una fuerte caída en el PMI de Servicios a 51.2 desde 52.8, señalando una posible desaceleración en el sector de servicios dominante del Reino Unido.

El mensaje general fue uno de mayor resiliencia en la Eurozona, mientras que los datos del Reino Unido plantearon preguntas sobre el impulso, lo que podría mantener al BoE cauteloso.

El EUR/GBP está preparado para una ruptura en medio de un entorno técnico constructivo con resistencia crítica a la vista

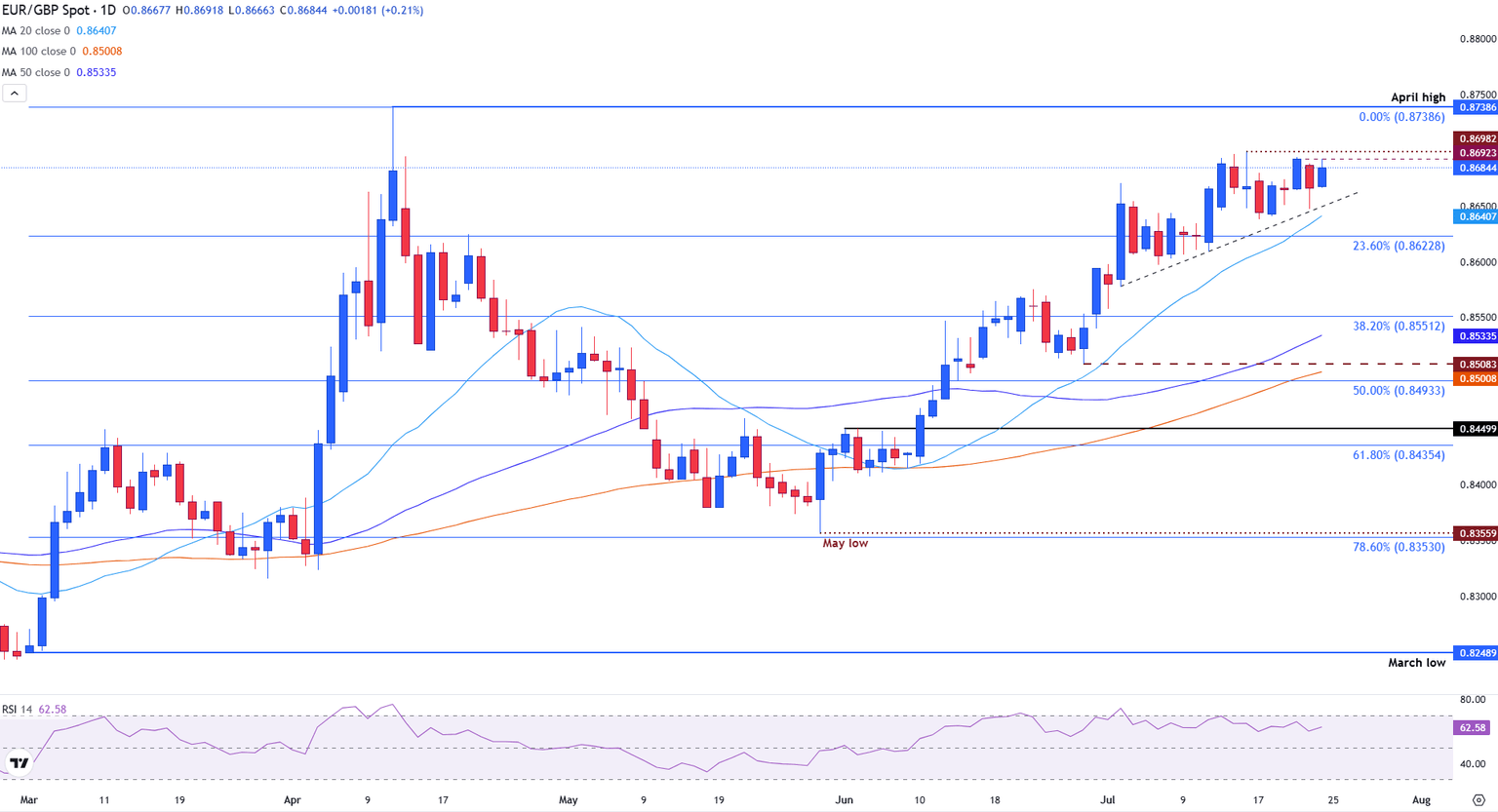

El EUR/GBP se mantiene firme cerca de 0.8670 y sigue dentro del alcance de su máximo de abril en 0.8738 mientras los toros esperan un catalizador que desencadene una posible ruptura.

A pesar de la reciente consolidación, el par sigue bien respaldado por una línea de tendencia ascendente y la media móvil simple (SMA) de 20 días en 0.8640, un nivel de soporte a corto plazo.

El Índice de Fuerza Relativa (RSI) cerca de 61 refleja un sesgo alcista sin entrar en territorio de sobrecompra, sugiriendo que aún hay espacio para otro movimiento al alza.

Gráfico diario del EUR/GBP

Un cierre diario por encima de 0.8738 confirmaría una ruptura y podría allanar el camino hacia el próximo objetivo psicológico en 0.8800.

A la baja, el soporte inmediato se encuentra en 0.8640, mientras que un retroceso más profundo podría encontrar una demanda más fuerte cerca de la zona de 0.8550–0.8500. Este punto es crítico ya que refleja el área donde el retroceso de Fibonacci del 38.2% del movimiento de marzo-abril, la SMA de 50 días y la SMA de 100 días convergen. Mientras el precio se mantenga por encima de la línea de tendencia ascendente, el sesgo más amplio sigue siendo constructivo, con los próximos datos del Euro y la Libra probablemente impulsando el siguiente movimiento direccional.

BCE - Preguntas Frecuentes

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la zona euro. El BCE fija los tipos de interés y gestiona la política monetaria de la región.

El principal mandato del BCE es mantener la estabilidad de los precios, lo que significa mantener la inflación en torno al 2%. Su principal herramienta para lograrlo es subir o bajar los tipos de interés. Unos tipos de interés relativamente altos suelen traducirse en un Euro más fuerte, y viceversa.

El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las adoptan los directores de los bancos nacionales de la zona del euro y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

En situaciones extremas, el Banco Central Europeo puede poner en marcha una herramienta política denominada Quantitative Easing (relajación cuantitativa). El QE es el proceso por el cual el BCE imprime Euros y los utiliza para comprar activos (normalmente bonos del Estado o de empresas) a bancos y otras instituciones financieras. El resultado suele ser un Euro más débil..

El QE es un último recurso cuando es improbable que una simple bajada de los tipos de interés logre el objetivo de estabilidad de precios. El BCE lo utilizó durante la Gran Crisis Financiera de 2009-11, en 2015 cuando la inflación se mantuvo obstinadamente baja, así como durante la pandemia de coronavirus.

El endurecimiento cuantitativo (QT) es el reverso del QE. Se lleva a cabo después del QE, cuando la recuperación económica está en marcha y la inflación empieza a aumentar. Mientras que en el QE el Banco Central Europeo (BCE) compra bonos del Estado y de empresas a las instituciones financieras para proporcionarles liquidez, en el QT el BCE deja de comprar más bonos y deja de reinvertir el principal que vence de los bonos que ya posee. Suele ser positivo (o alcista) para el Euro.

Autor

Tammy Da Costa, CFTe®

FXStreet

Tammy es economista y analista de mercado con una profunda pasión por los mercados financieros, en particular las materias primas y la geopolítica.