La Rupia india mantiene las ganancias impulsadas por la intervención del RBI antes de los datos del IPC de EE.UU.

- La Rupia india se estabiliza frente al Dólar estadounidense en alrededor de 90.80 después de un fuerte movimiento de recuperación el miércoles.

- Los FII fueron compradores netos en el mercado bursátil indio el miércoles.

- El presidente de EE.UU. dijo que el sucesor del presidente de la Fed, Jerome Powell, reduciría las tasas de interés en gran medida.

La Rupia india (INR) se mueve al alza frente al Dólar estadounidense (USD) después de una apertura plana el jueves. El par USD/INR cae a cerca de 90.50 en medio de expectativas de que el Banco de Reserva de la India (RBI) podría intervenir nuevamente para apoyar a la Rupia india.

Hay una "alta probabilidad" de que el banco central pueda intervenir nuevamente hoy, dijeron los operadores, informó Reuters.

El miércoles, el RBI vendió Dólares estadounidenses de manera agresiva en los mercados de contado y en el mercado de futuros no entregables (NDF) para detener la racha unidireccional en el par cuando alcanzó máximos históricos en 91.55.

La Rupia india ha estado bajo rendimiento frente al Dólar estadounidense durante un largo período, ya que los inversores extranjeros están constantemente deshaciendo su participación en el mercado bursátil indio debido al estancamiento comercial entre Estados Unidos (EE.UU.) e India. Este mes, los Inversores Institucionales Extranjeros (FIIs) se mantuvieron como vendedores netos en todos los días de negociación, pero sorprendentemente resultaron ser compradores netos el miércoles. La compra neta de los FIIs el miércoles fue de 1.171,71 crore de rupias en acciones.

Un repentino alto en la venta de los FIIs en el mercado de acciones indio podría impulsar el sentimiento de riesgo; sin embargo, el impacto sería de corta duración, dada la ausencia de un anuncio sobre un acuerdo comercial entre EE.UU. e India.

Se espera que la inflación general de EE.UU. haya aumentado al 3.1% en noviembre

- La Rupia india mantiene su recuperación frente al Dólar estadounidense el jueves, mientras que este último cotiza plano antes de los datos del Índice de Precios al Consumidor (CPI) de EE.UU. para noviembre, que se publicarán a las 13:30 GMT. En el momento de escribir, el Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, cotiza ligeramente más alto cerca de 98.45.

- Los datos de inflación influirán en las expectativas del mercado sobre las tasas de interés en EE.UU. Los economistas esperan que la tasa de inflación general de EE.UU. haya aumentado al 3.1% interanual, frente al 3% en octubre. Se espera que el CPI subyacente - que excluye los artículos volátiles de alimentos y energía - haya crecido de manera constante un 3%.

- En los últimos dos días de negociación, el DXY de EE.UU. recuperó terreno después de alcanzar un nuevo mínimo de 10 semanas cerca de 98.00, ante las expectativas de que no habrá recorte de tasas de interés en la primera reunión de política de 2026. Según la herramienta CME FedWatch, la probabilidad de que la Fed reduzca las tasas de interés en 25 puntos básicos (pbs) a 3.25%-3.50% en la reunión de enero es del 24.4%.

- Los comerciantes dudan en aumentar las apuestas dovish de la Fed, ya que el presidente Jerome Powell declaró en la reunión de política de la semana pasada que "la barra para otro recorte de tasas de interés es muy alta".

- En términos generales, el Dólar estadounidense parece estar en desventaja, ya que se espera que el sucesor del presidente de la Fed, Powell, apoye más recortes de tasas de interés en su mandato, asumiendo que sus decisiones estarían más sesgadas hacia la agenda económica del presidente de EE.UU. Donald Trump.

- Más temprano en el día, el presidente de EE.UU. Trump dijo en un discurso nacional: "Pronto anunciaré a nuestro próximo presidente de la Reserva Federal, alguien que cree en tasas de interés más bajas, por mucho, y los pagos hipotecarios bajarán aún más." Tal escenario perjudicará la independencia de la Fed y pesará sobre el Dólar estadounidense.

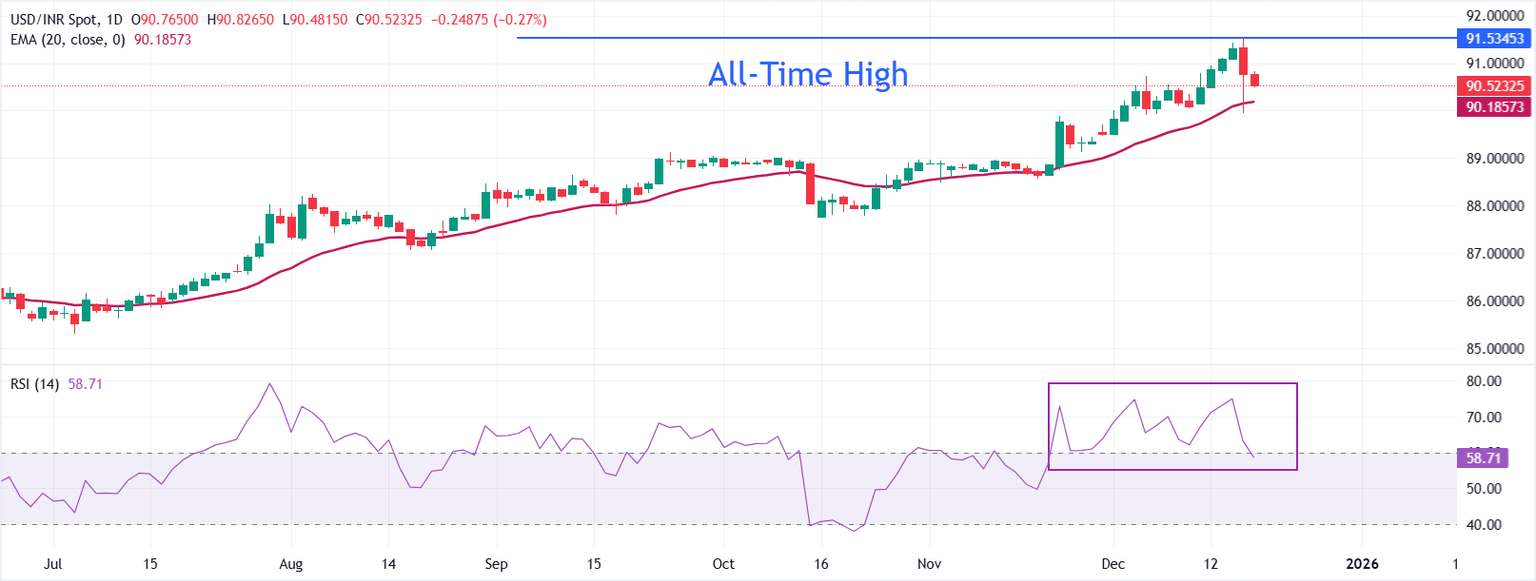

Análisis Técnico: USD/INR corrige desde el máximo histórico de 91.55

El USD/INR cotiza a la baja en alrededor de 90.50 el jueves. Mientras que el sesgo alcista se mantiene intacto, ya que el par se mantiene por encima de la media móvil exponencial (EMA) de 20 días en ascenso, que está en 90.2106. La EMA de 20 días continúa inclinándose hacia arriba, manteniendo los retrocesos contenidos.

El Índice de Fuerza Relativa (RSI) de 14 días en 63.40 se mantiene en territorio alcista después de haber disminuido de sobrecompra, confirmando un firme impulso.

Los toros mantienen el control mientras los cierres diarios se mantengan por encima de la EMA de 20 días, con caídas que se espera encuentren soporte en esa banda. Una ruptura decisiva por debajo de la EMA de 20 días sería seguida por un retroceso más profundo cerca del máximo del 24 de septiembre en 89.12. Mirando hacia arriba, el spot podría avanzar a 92.00 si supera el máximo del miércoles de 91.55.

(El análisis técnico de esta historia fue escrito con la ayuda de una herramienta de IA)

Inflación - Preguntas Frecuentes

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

Autor

Sagar Dua

FXStreet

Sagar Dua está asociado con los mercados financieros desde sus días de estudiante universitario. Además de realizar un posgrado en Comercio en 2014, comenzó su capacitación en mercados con análisis de gráficos.