El Dólar estadounidense muestra un tono positivo antes de una agenda llena de discursos de la Fed

- El rally del Dólar estadounidense desde la sesión europea no está viendo una continuación firme antes de la sesión estadounidense.

- El comercio de Trump está impulsando al Dólar mientras se desarrolla un escenario de Ricitos de Oro.

- El índice del Dólar estadounidense atraviesa un nivel difícil de resistencias.

El Dólar estadounidense (USD) está subiendo y ve ganancias cercanas al 0,3% en el Índice del Dólar antes de la sesión de negociación en EE.UU. el martes. El Dólar está aplastando los mercados, arrasando en el tablero de cotizaciones frente a otras divisas principales. Un momento de Ricitos de Oro está ocurriendo con la Reserva Federal de EE.UU. (Fed) manteniéndose en su ciclo de recortes de tasas de interés, mientras que el plan de implementación del presidente electo Donald Trump está favoreciendo a las acciones debido a las perspectivas de paquetes de estímulo y reducción de impuestos una vez que Trump asuma el cargo.

El calendario económico de EE.UU. está bastante vacío este martes en términos de datos, con los números de la Federación Nacional de Negocios Independientes (NFIB). Los mercados se centrarán más bien en el lote de oradores de la Fed que hablarán este martes. Después de que el presidente de la Fed, Jerome Powell, prometiera que la Fed seguirá siendo dependiente de los datos, una continuación del ciclo de recortes de tasas podría impulsar aún más el actual rally comercial de Trump en las acciones y el Dólar estadounidense.

Resumen diario de los mercados: Más recortes de tasas junto con el comercio de Trump

- El índice de optimismo de la Federación Nacional de Negocios Independientes (NFIB), que mide el sentimiento entre las pequeñas y medianas empresas de EE.UU., se situó en 93,7 en octubre, frente a 91,5 del mes anterior y superando las expectativas del mercado.

- Cuatro oradores de la Fed están programados para hacer comentarios a los mercados:

- A las 15:00 GMT, el gobernador de la Reserva Federal, Christopher Waller, pronuncia un discurso principal en la Conferencia Anual de Clearing House en Nueva York.

- Alrededor de las 15:15 GMT, el presidente del Banco de la Reserva Federal de Richmond, Thomas Barkin, pronuncia un discurso y participa en una sesión de preguntas y respuestas moderada en la Cumbre Together en Baltimore.

- A las 19:00 GMT, el presidente del Banco de la Reserva Federal de Minneapolis, Neel Kashkari, participa en una conversación moderada sobre "El nuevo enfoque de la Fed" en el evento Yahoo Finance Invest en Nueva York.

- Para finalizar este martes a las 22:00 GMT, el presidente del Banco de la Reserva Federal de Filadelfia, Patrick Harker, pronuncia un discurso sobre Fintech, IA y el cambio del panorama financiero en la Serie de Conferencias de la Universidad Carnegie Mellon.

- No es un buen día para las acciones con las acciones europeas registrando pérdidas de más del 1% mientras que las acciones estadounidenses buscan dirección después de la campana de apertura de EE.UU.

- La herramienta CME FedWatch está valorando otro recorte de tasas de 25 puntos básicos (pbs) por parte de la Fed en la reunión del 18 de diciembre con un 68,8%. Una menor probabilidad del 31,2% es que las tasas se mantengan sin cambios. Aunque el escenario de recorte de tasas es el más probable, los operadores han reducido algunas de las apuestas de recorte de tasas en comparación con hace una semana.

- La tasa de referencia a 10 años de EE.UU. se cotiza en 4,37%, subiendo bruscamente después del feriado bancario del lunes.

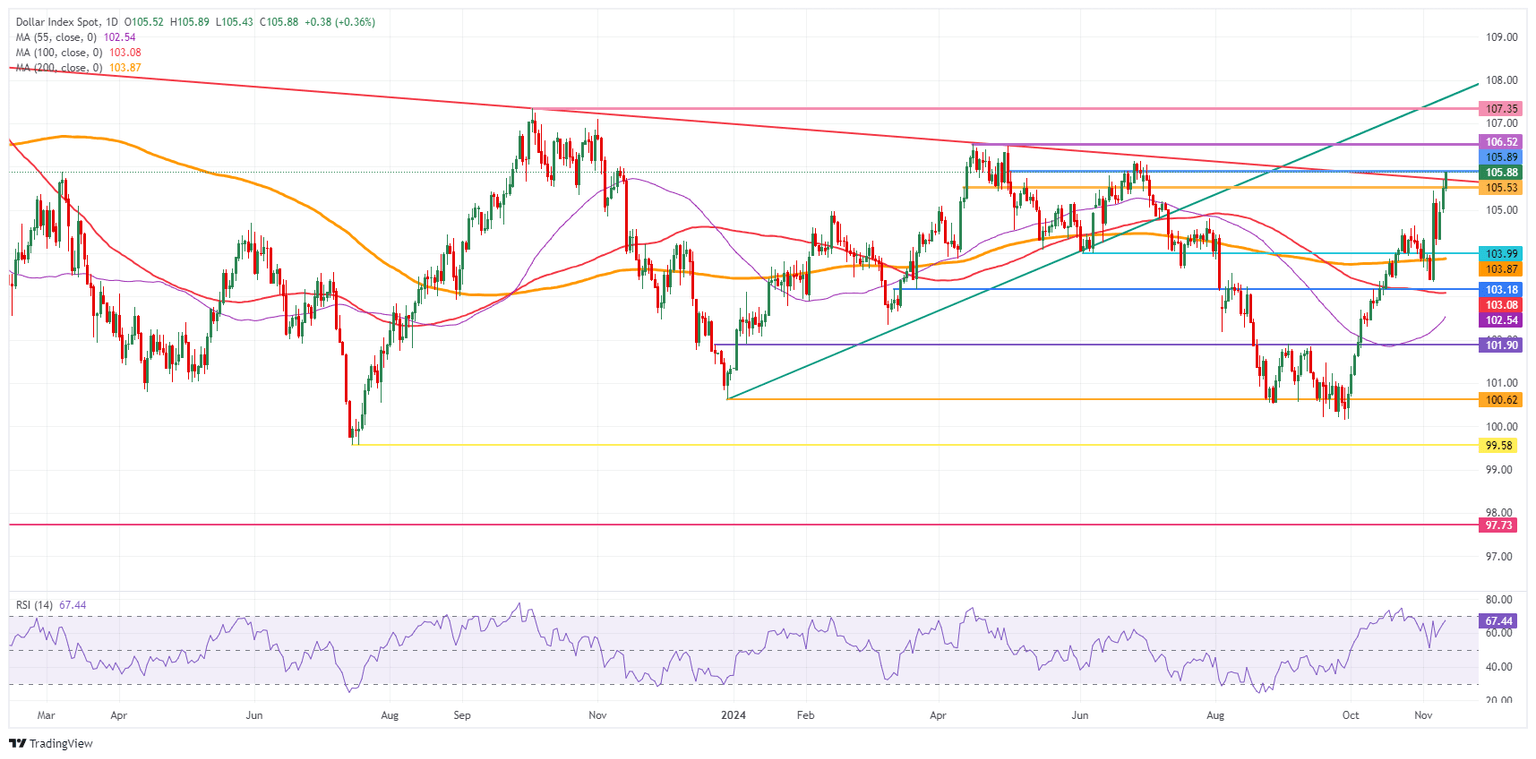

Análisis Técnico del Índice del Dólar DXY: ¿Es hora de detenerse?

El Índice del Dólar estadounidense (DXY) está siendo impulsado por el comercio de Trump, que está arrasando en los mercados por segundo día consecutivo. Incluso hay un escenario de Ricitos de Oro sobre la mesa donde la Fed sigue recortando mientras los mercados celebran antes de que el presidente electo Donald Trump asuma el cargo. Una pequeña advertencia aquí podría ser que los mercados hayan descontado todo demasiado rápido antes de que el presidente electo Trump pueda emitir alguna medida.

Este martes, la pesada resistencia de 105,89 (máximo del 2 de mayo) está siendo probada. Una vez que se rompa ese nivel, 106,52, el máximo de abril y un doble techo, será el último nivel en pie antes de comenzar a hablar de 107,00.

A la baja, el nivel redondo de 104,00 y la media móvil simple (SMA) de 200 días en 103,87 deberían evitar que el DXY baje más. Antes de ese nivel, no hay mucho en el camino, tal vez con algún soporte delgado en 104,63 (máximo del 30 de octubre).

Índice del Dólar: Gráfico Diario

Los bancos centrales FAQs

Los bancos centrales tienen un mandato clave que consiste en garantizar la estabilidad de los precios en un país o región. Las economías se enfrentan constantemente a la inflación o la deflación cuando los precios de determinados bienes y servicios fluctúan. Una subida constante de los precios de los mismos bienes significa inflación, una bajada constante de los precios de los mismos bienes significa deflación. Es tarea del banco central mantener la demanda en línea ajustando su tasa de interés. Para los bancos centrales más grandes, como la Reserva Federal de EE.UU. (Fed), el Banco Central Europeo (BCE) o el Banco de Inglaterra (BoE), el mandato es mantener la inflación cerca del 2%.

Un banco central dispone de una herramienta importante para subir o bajar la inflación: modificar su tipo de interés de referencia. En momentos precomunicados, el banco central emitirá un comunicado con su tasa de interés de referencia y dará razones adicionales de por qué la mantiene o la modifica (la recorta o la sube). Los bancos locales ajustarán sus tasas de ahorro y préstamo en consecuencia, lo que a su vez dificultará o facilitará que los ciudadanos obtengan ganancias de sus ahorros o que las compañías pidan préstamos e inviertan en sus negocios. Cuando el banco central sube sustancialmente las tasas de interés, se habla de endurecimiento monetario. Cuando reduce su tasa de referencia, se denomina relajación monetaria.

Un banco central suele ser políticamente independiente. Los miembros del consejo de política del banco central pasan por una serie de paneles y audiencias antes de ser nombrados para un puesto en el consejo de política. Cada miembro de ese consejo suele tener una convicción determinada sobre cómo debe controlar el banco central la inflación y la consiguiente política monetaria. Los miembros que desean una política monetaria muy flexible, con tipos bajos y préstamos baratos, para impulsar sustancialmente la economía, al tiempo que se conforman con una inflación ligeramente superior al 2%, se denominan "palomas". Los miembros que prefieren tipos más altos para recompensar el ahorro y quieren controlar la inflación en todo momento se denominan "halcones" y no descansarán hasta que la inflación se sitúe en el 2% o justo por debajo.

Normalmente, hay un presidente que dirige cada reunión, tiene que crear un consenso entre los halcones o las palomas y tiene la última palabra cuando hay que dividir los votos para evitar un empate a 50 sobre si debe ajustarse la política actual. El presidente pronunciará discursos, que a menudo pueden seguirse en directo, en los que comunicará la postura y las perspectivas monetarias actuales. Un banco central intentará impulsar su política monetaria sin provocar violentas oscilaciones de las tasas, las acciones o su divisa. Todos los miembros del banco central canalizarán su postura hacia los mercados antes de una reunión de política monetaria. Unos días antes de que se celebre una reunión de política monetaria y hasta que se haya comunicado la nueva política, los miembros tienen prohibido hablar públicamente. Es lo que se denomina periodo de silencio.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.