El Promedio Industrial Dow Jones lucha por encontrar dirección el viernes tras las cifras de NFP de EE.UU.

- El Dow Jones se movió pero no fue a ninguna parte después de que el NFP de EE.UU. superara las previsiones.

- A pesar de superar el NFP, las fuertes revisiones despertaron esperanzas de recorte de tasas.

- El rebote del sentimiento de riesgo impulsó otros índices, pero dejó atrás al Dow Jones.

El Promedio Industrial Dow Jones (DJIA) se movió bruscamente el viernes, rondando los 39.300,00 después de que las Nóminas no Agrícolas (NFP) de EE.UU. dieran al mercado el margen suficiente para reavivar las esperanzas de recorte de tasas. El mercado bursátil estadounidense en general subió firmemente con nuevas expectativas de un recorte de tasas por parte de la Reserva Federal (Fed), pero el Dow Jones permaneció atrapado en una consolidación técnica.

El NFP de EE.UU. del viernes superó las previsiones medianas del mercado, añadiendo 206.000 nuevos empleos netos en junio. Aunque la cifra superó con creces los 190.000 esperados, el mes anterior vio una fuerte revisión a la baja a 218.000 desde la cifra inicial de 272.000.

El crecimiento de las ganancias medias por hora en EE.UU. también se enfrió para el año que terminó en junio, reduciéndose al 3.9% anual esperado en comparación con el 4.1% del período anterior. La tasa de desempleo de EE.UU. también aumentó, subiendo al 4.1% por primera vez desde diciembre de 2021. Los mercados habían previsto en general una estabilidad en el 4.0%.

Los inversores han dejado de lado el informe del NFP por encima de las previsiones para centrarse en el aumento del desempleo, la desaceleración de los salarios y las revisiones a la baja de los informes de empleo anteriores para aumentar las apuestas de que la Fed se verá empujada hacia recortes de tasas más pronto que tarde. Según la herramienta FedWatch del CME, los mercados de tasas están valorando casi un 80% de probabilidades de al menos un recorte de un cuarto de punto el 18 de septiembre.

Indicador económico

Nóminas no agrícolas

El resultado más importante contenido en el informe sobre la situación del empleo es el cambio mensual en las nóminas no agrícolas que publica el US Department of Labor. En el informe se publican las estimaciones de creación de empleo del mes anterior y revisiones en los datos de los dos meses previos. Los cambios mensuales en las nóminas pueden ser muy volátiles y la publicación de este informe genera una alta volatilidad en el dólar. Un resultado superior al consenso del mercado es alcista para el dólar, mientras que un resultado inferior a las expectativas es bajista.

Leer más.Última publicación: vie jul 05, 2024 12:30

Frecuencia: Mensual

Actual: 206K

Estimado: 190K

Previo: 272K

Fuente: US Bureau of Labor Statistics

El informe de empleo mensual de Estados Unidos se considera el indicador económico más importante para los operadores de divisas. Publicado el primer viernes siguiente al mes informado, el cambio en el número de empleados está estrechamente relacionado con el desempeño general de la economía y es monitoreado por los responsables de la formulación de políticas. El pleno empleo es uno de los mandatos de la Reserva Federal y considera la evolución del mercado laboral al establecer sus políticas, lo que afecta a las monedas. A pesar de varios indicadores adelantados que dan forma a las estimaciones, las Nóminas no Agrícolas tienden a sorprender a los mercados y desencadenar una volatilidad sustancial. Las cifras reales que superan el consenso tienden a ser alcistas para el USD.

Noticias del Dow Jones

A pesar de luchar por igualar las ganancias del viernes registradas por otros índices bursátiles principales, el Dow Jones se inclina notablemente hacia el lado alto. Dos tercios de las acciones constituyentes del DJIA están en verde, con pérdidas lideradas por Chevron Corp. (CVX) que cayó un -1,65% a 154,13 $ por acción. Dow Inc. (DOW) le sigue de cerca, retrocediendo un -1,43% a 52,12 $ por acción.

Walmart Inc. (WMT) ha subido a la cima del índice, aumentando un 2,4% en el día y desafiando los 70,00 $ por acción, seguido por Intel Corp. (INTC) que ganó un 2,2% el viernes, alcanzando los 32,00 $ por acción.

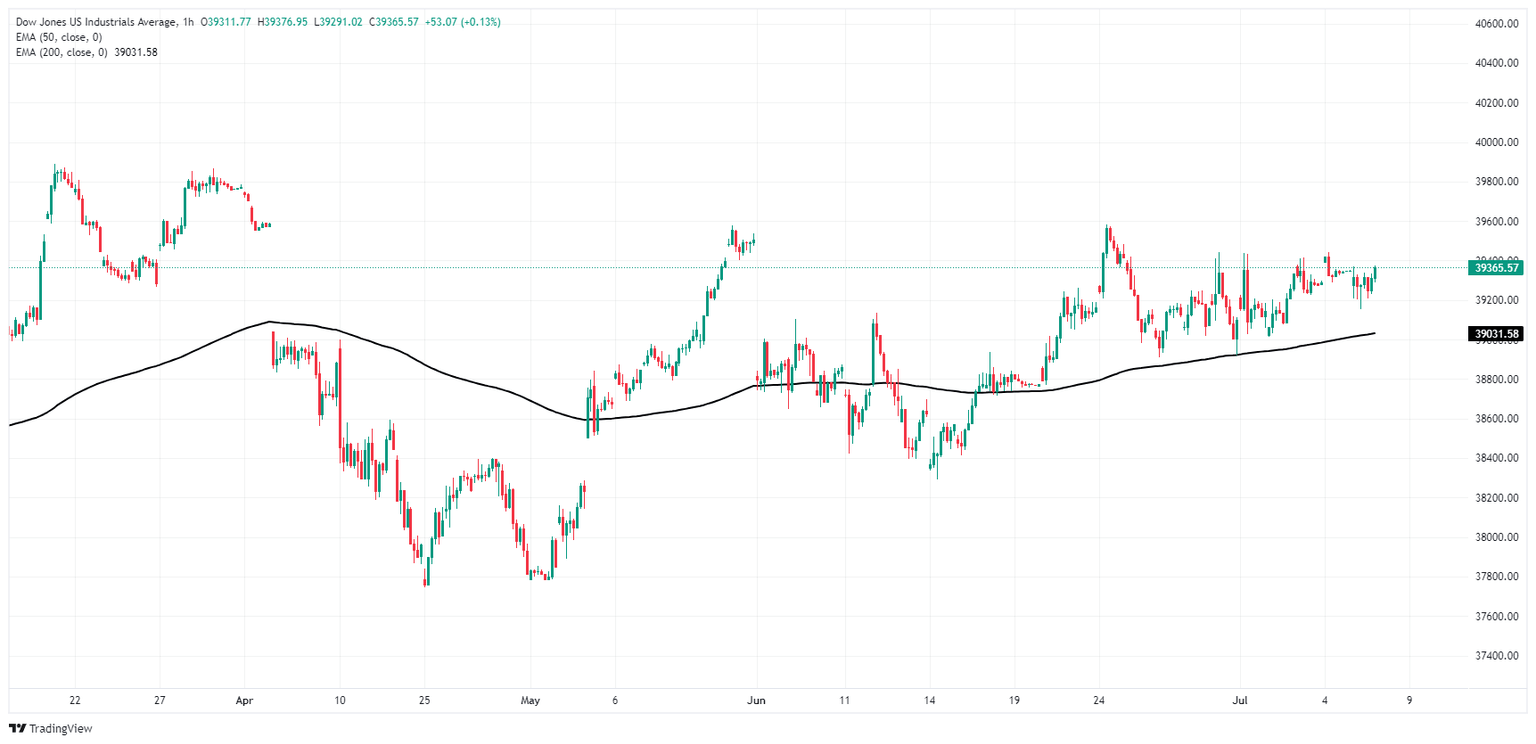

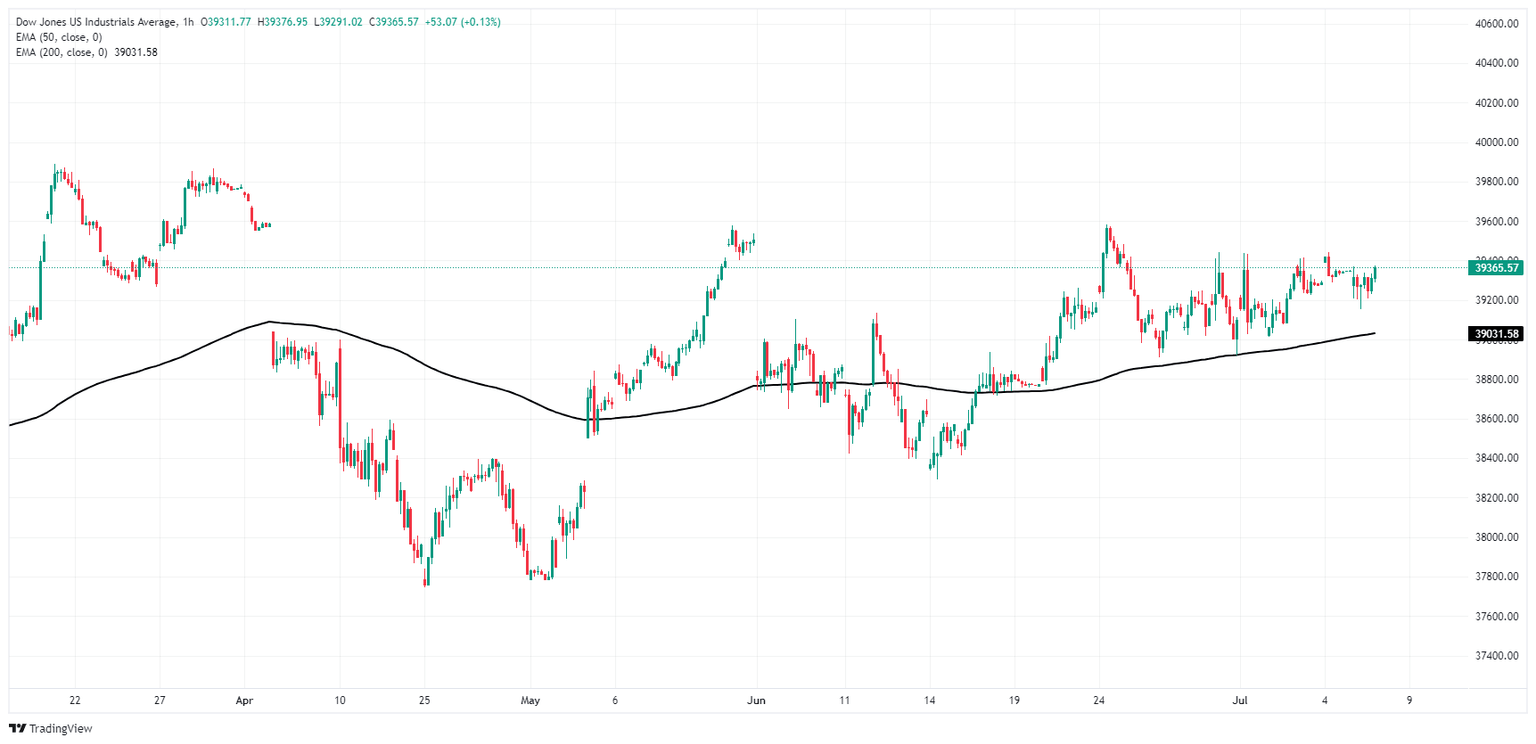

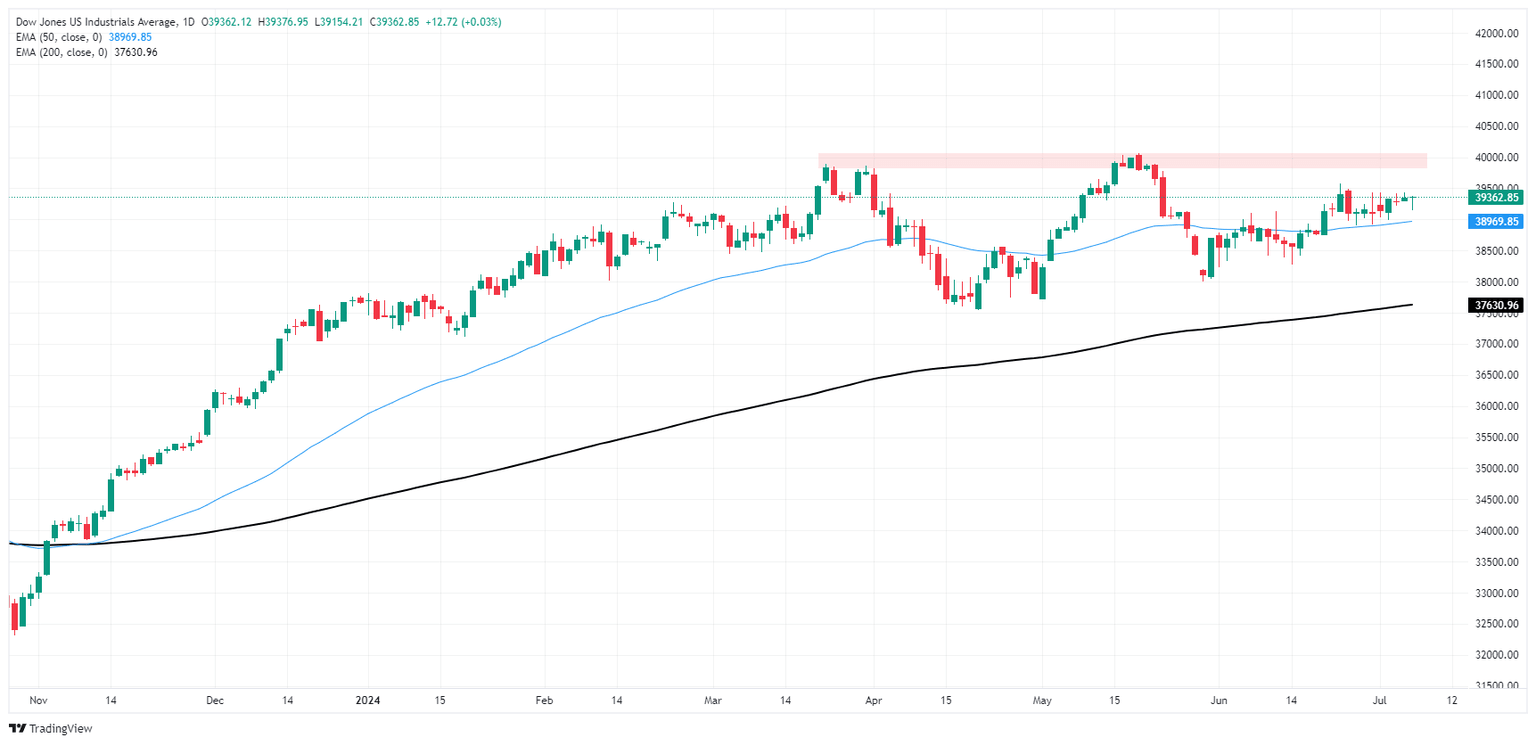

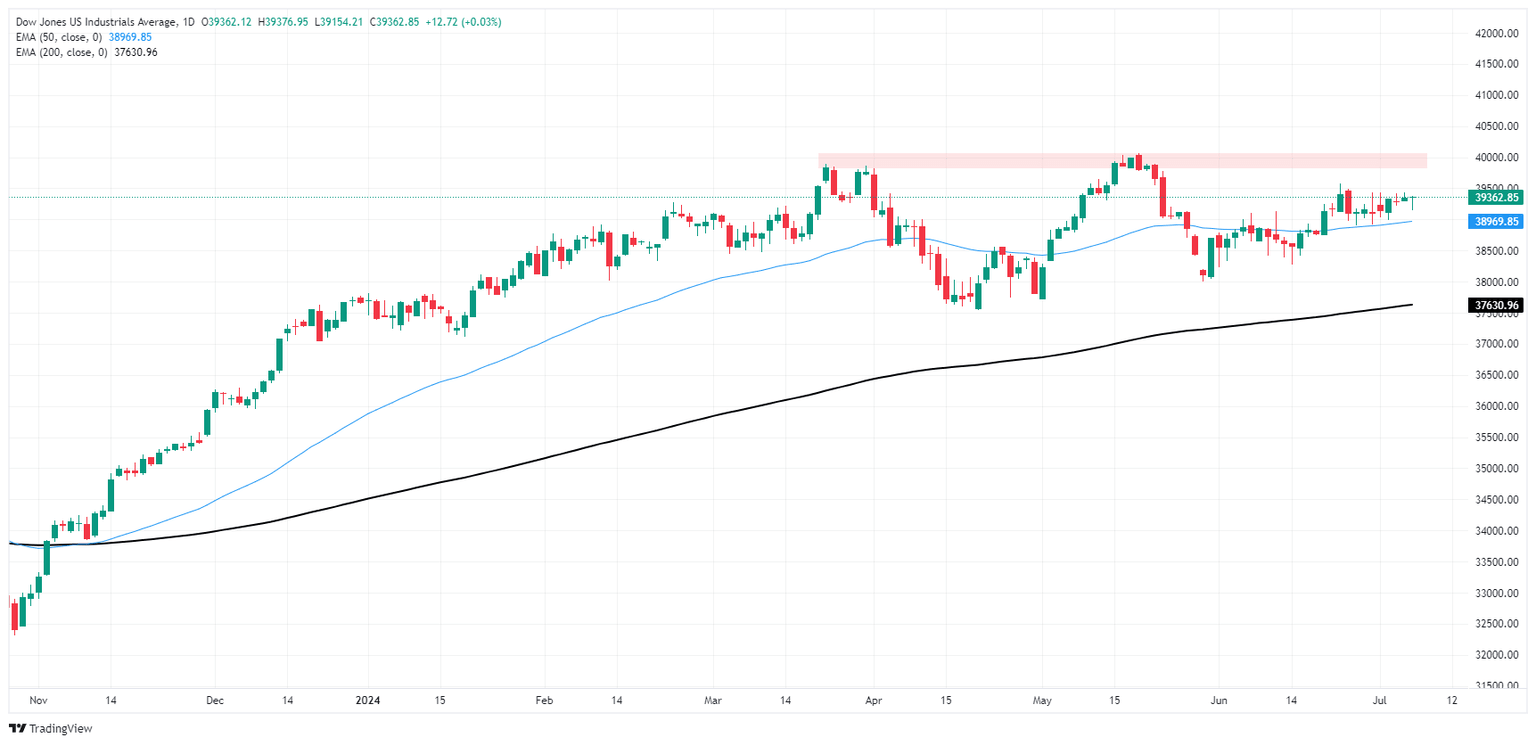

Perspectiva técnica del Dow Jones

El Dow Jones cierra la primera semana de negociación de julio luchando por mantenerse por encima de 33.300,00 después de una semana prolongada de movimientos en el gráfico. El índice tocó fondo a finales de la semana pasada cerca de 38.920,00, pero una recuperación ha enfrentado una presión significativa a la baja, con repetidos fracasos para liberarse de las ofertas máximas de la semana cerca de 39.440,00.

El Dow Jones sigue obstaculizado por una zona de oferta valorada por encima de 39.750,00, y los postores no han podido llevar el índice de acciones por encima de los picos históricos establecidos por encima de 40.000,00 en mayo.

Gráfico horario del Dow Jones

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

Autor

Joshua Gibson

FXStreet

Joshua se une al equipo de FXStreet con una doble especialización en Economía y Finanzas de la Universidad de la Isla de Vancouver con doce años de experiencia. experiencia como comerciante independiente centrado en el análisis técnico.