El Oro mantiene un tono moderadamente positivo después de la inflación moderada en EE.UU.

- El Oro se aferra a ganancias moderadas el viernes tras las cifras de inflación del PCE de EE.UU. más débiles de lo esperado.

- El Índice del Dólar estadounidense ha extendido su reversión desde máximos de dos años tras la publicación.

- El XAU/USD sigue bajo presión, limitado por debajo de 2.605$

El Oro (XAU/USD) cotiza con un tono moderadamente positivo el viernes tras la fuerte venta masiva a principios de esta semana. Los datos del Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. más bajos de lo esperado el viernes han aumentado la presión de venta sobre el Dólar estadounidense, aunque el metal precioso está luchando por alejarse significativamente de los mínimos de un mes alcanzados esta semana.

La inflación del PCE ha aumentado un 0,1% en noviembre, frente a las expectativas de un incremento del 0,2%. La tasa anual se aceleró al 2,4% desde la lectura del 2,3% del mes anterior, aún por debajo del 2,5% anticipado por el consenso del mercado. Asimismo, el PCE subyacente se redujo al 0,1% desde el 0,3% en octubre, mientras que la inflación anual se mantuvo estable en el 2,8% frente a las expectativas del mercado de un aumento al 2,9%.

El jueves, una revisión al alza del Producto Interno Bruto (PIB) de EE.UU. del tercer trimestre y las solicitudes de subsidio por desempleo más bajas de lo esperado han respaldado la postura agresiva de la Reserva Federal (Fed) para 2025.

Rendimientos más altos en EE.UU., fuerte USD mantienen la recuperación del oro contenida

- El XAU/USD cotiza al alza por segundo día consecutivo pero carece de impulso alcista, con los operadores reacios a vender el Dólar estadounidense antes de un informe clave de inflación que se publicará a las 13:30 GMT.

- Los rendimientos del Tesoro de EE.UU. se mantienen estables por encima del 4,50% después de haber subido 40 puntos básicos en las últimas dos semanas. Esto actúa como un obstáculo para el Oro, ya que es un activo que no paga intereses.

- Los datos publicados el jueves mostraron que la economía de EE.UU. creció a un ritmo anualizado del 3,1% en el tercer trimestre, mejorando significativamente desde el ya saludable avance del 2,8% estimado previamente.

- Del mismo modo, las solicitudes semanales de subsidio por desempleo disminuyeron a 220.000 en la semana que finalizó el 13 de diciembre desde la lectura de 242.000 de la semana anterior, superando las expectativas de una disminución más lenta a 230.000.

Análisis técnico: El XAU/USD mantiene una tendencia negativa por debajo de 2.625$

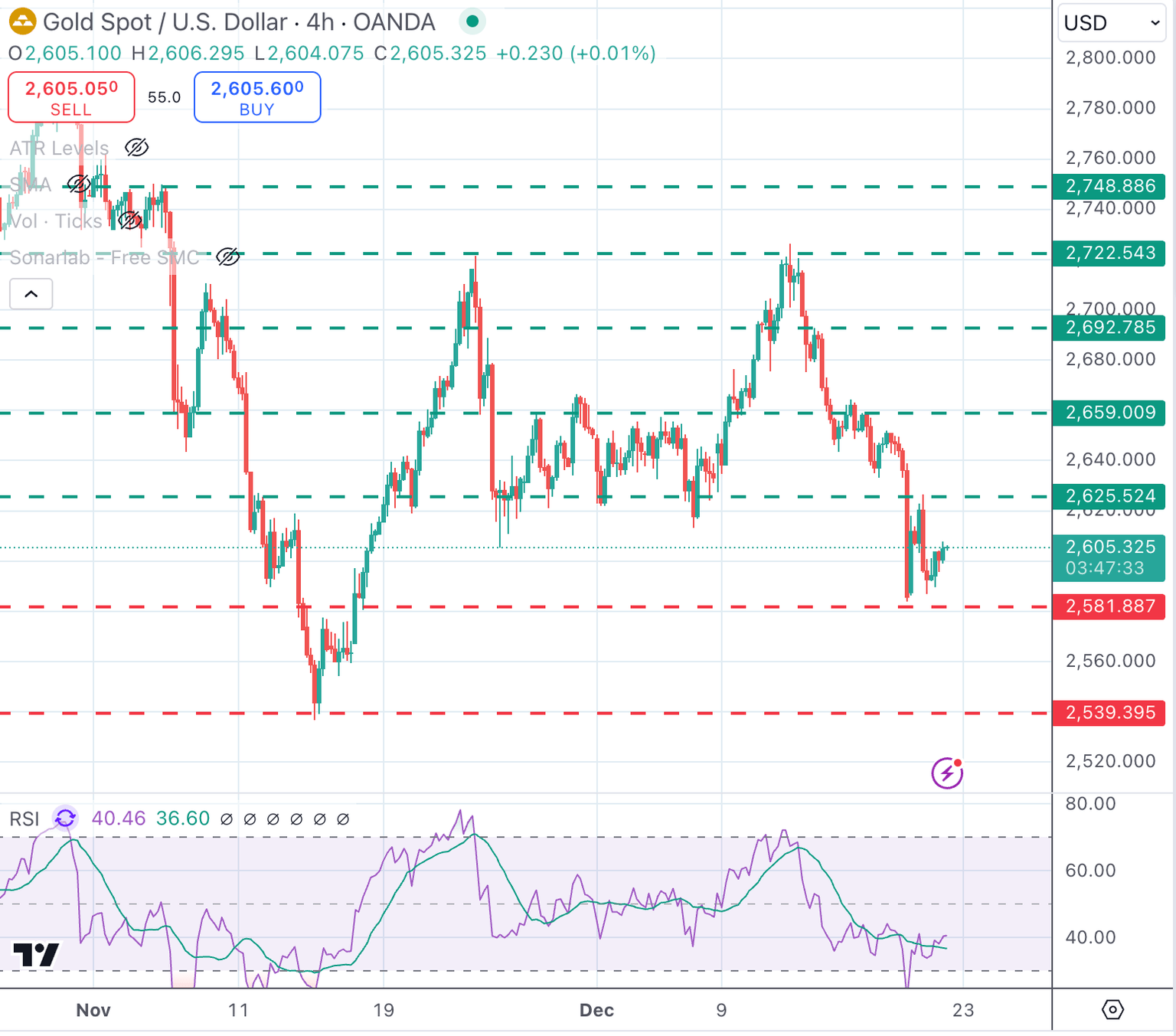

El Oro está pasando por una recuperación correctiva desde niveles fuertemente sobrevendidos. Sin embargo, la tendencia más amplia sigue siendo bajista. El par está luchando por encontrar aceptación por encima de 2.600$ y el Índice de Fuerza Relativa (RSI) en el gráfico de 4 horas se mantiene plano en niveles por debajo del umbral de 50, destacando el impulso bajista.

La resistencia inmediata está en el máximo intradiario de 2.605$, con el área de resistencia clave para desafiar la tendencia bajista en la zona de 2.625$-2.630$ (mínimos del 28 de noviembre y 2 de diciembre). A la baja, los soportes están en el mínimo del miércoles en torno a 2.580$, antes del mínimo de noviembre en 2.540$.

Gráfico de 4 horas del XAU/USD

Inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

Autor

Guillermo Alcalá

FXStreet

Licenciado en Ciencias de la Comunicación por la Universidad del País Vasco y en la Universiteit van Amsterdam, Guillermo ha trabajado como editor de noticias financieras y redactor publicitario en diversas firmas relacionadas con