El Oro se estabiliza a medida que el estado de aversión al riesgo eleva la demanda de refugio seguro

- El Oro se estabiliza a medida que el sentimiento de aversión al riesgo provoca flujos moderados hacia refugios seguros.

- Las acciones globales caen, con pérdidas lideradas por el sector tecnológico que generan cautela antes de las ganancias de Nvidia.

- Los operadores esperan la publicación retrasada de datos de EE.UU., incluyendo las Nóminas no Agrícolas de septiembre el jueves.

El Oro (XAU/USD) se estabiliza el martes a medida que el sentimiento de aversión al riesgo en los mercados globales provoca un leve aumento en la demanda de refugios seguros. Al momento de escribir, el XAU/USD se cotiza alrededor de 4.060$, recuperándose después de haber caído a 3.998$ anteriormente en la sesión asiática.

El tono de aversión al riesgo está siendo impulsado por una debilidad generalizada en las acciones, con las acciones globales cayendo después de un fuerte desplome liderado por el sector tecnológico que se trasladó de Wall Street a Asia y Europa. Los inversores están retrocediendo a medida que aumentan las preocupaciones en torno a las valoraciones de IA estiradas antes de las ganancias de Nvidia el miércoles.

Sin embargo, el potencial alcista en el Oro sigue siendo limitado en medio de las opiniones divergentes entre los funcionarios de la Reserva Federal (Fed) respecto a un recorte de tasas en diciembre. Los operadores también se están absteniendo de tomar grandes posiciones direccionales antes de los datos económicos retrasados de EE.UU., manteniendo el impulso contenido.

Movimientos del mercado: la divergencia de la Fed se agudiza a medida que la tendencia laboral se debilita

- Los datos de ADP mostraron que las nóminas privadas de EE.UU. cayeron en un promedio de 2.500 por semana en las cuatro semanas hasta el 1 de noviembre, después de una caída de 11.25K en el período anterior. Mientras tanto, los pedidos de fábrica de agosto aumentaron un 1.4% mensual, cumpliendo con las estimaciones y revirtiendo la caída del 1.3% observada en julio.

- El gobernador de la Fed, Christopher Waller, adoptó un tono notablemente dovish el martes, diciendo que el mercado laboral de EE.UU. es "débil" y "cerca de la velocidad de estancamiento". Señaló que la política restrictiva parece estar pesando sobre la economía y reiteró que un recorte de tasas de 25 puntos básicos en la reunión del 9-10 de diciembre proporcionaría "aseguramiento adicional" para el mercado laboral. Waller añadió que las expectativas de inflación se mantienen bien ancladas y que la inflación subyacente está ahora cerca del objetivo del 2% de la Fed, reforzando su caso para un alivio anticipado. Su postura contrasta con la de varios funcionarios de la Fed la semana pasada, quienes señalaron cautela sobre recortes de tasas mientras la inflación se mantenga elevada.

- Según la herramienta FedWatch de CME, los mercados ahora asignan una probabilidad del 46.6% a un recorte de tasas en diciembre, por debajo del 66.9% de hace una semana. Los operadores están esperando la acumulación de datos de EE.UU. que se avecina, especialmente el informe de Nóminas no Agrícolas (NFP) de septiembre que se publicará el jueves, para reevaluar las perspectivas de política monetaria.

- El Departamento de Trabajo de EE.UU. ha comenzado a publicar la acumulación de datos de solicitudes semanales de subsidio por desempleo que se habían perdido. Las solicitudes iniciales fueron de 232K, mientras que las solicitudes continuas aumentaron a 1.957 millones para la semana que terminó el 18 de octubre, con las cifras más recientes programadas para el jueves.

Análisis técnico: XAU/USD se mantiene por encima de 4.000$ pero carece de impulso

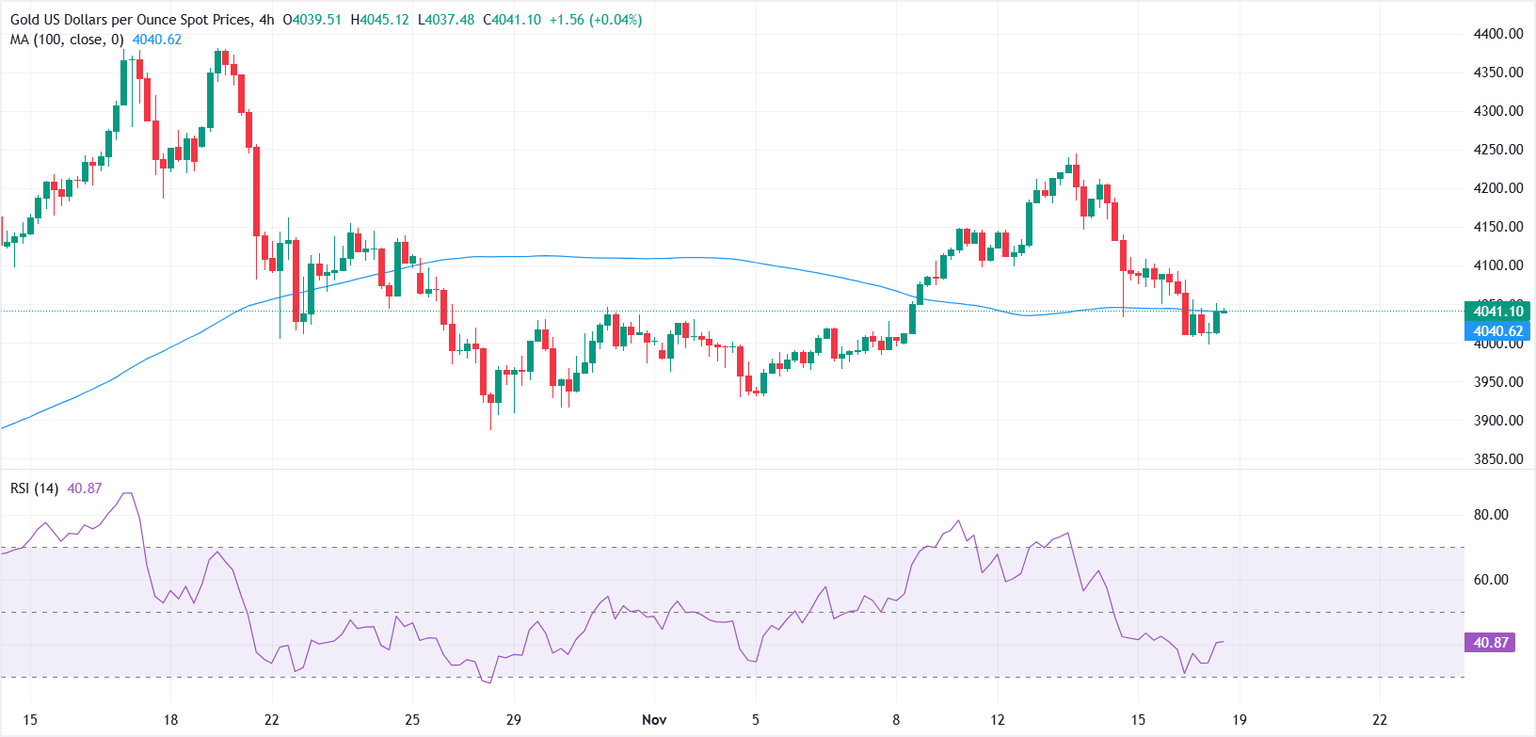

El impulso del Oro sigue siendo contenido, aunque la compra en las caídas continúa emergiendo después de que los alcistas defendieron con éxito el soporte psicológico de 4.000$. En el lado positivo, el XAU/USD enfrenta una zona de resistencia de confluencia cerca de 4.050$, reforzada por la media móvil simple (SMA) de 100 periodos en el gráfico de 4 horas.

Una ruptura decisiva por encima de 4.100$ sería la primera señal de un renovado impulso alcista, con la región de 4.150$ probablemente atrayendo una nueva presión de venta dada la tendencia bajista a corto plazo.

En el lado negativo, el nivel de 4.000$ sigue siendo el soporte clave a observar. Un movimiento sostenido por debajo de esta barrera abriría la puerta a un retroceso más profundo hacia 3.900$, donde los compradores podrían intentar reingresar.

Los indicadores de impulso se alinean con el tono suave, con el RSI manteniéndose por debajo del umbral de 50 y rondando cerca de 40, señalando una débil fuerza de compra y el riesgo de una mayor consolidación.

Oro - Preguntas Frecuentes

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Autor

Vishal Chaturvedi

FXStreet

Actualmente trabajo como analista de divisas y materias primas en FXStreet, donde cubro la evolución del mercado en tiempo real durante la sesión europea.