El Oro se mantiene bajo presión en medio de un Dólar estadounidense firme y una perspectiva cautelosa de la Fed

- El metal brillante retrocede tras no lograr mantenerse por encima de la marca de 4.000$.

- El cambio en el IVA de China enfría la demanda minorista, añadiendo presión a corto plazo al lingote.

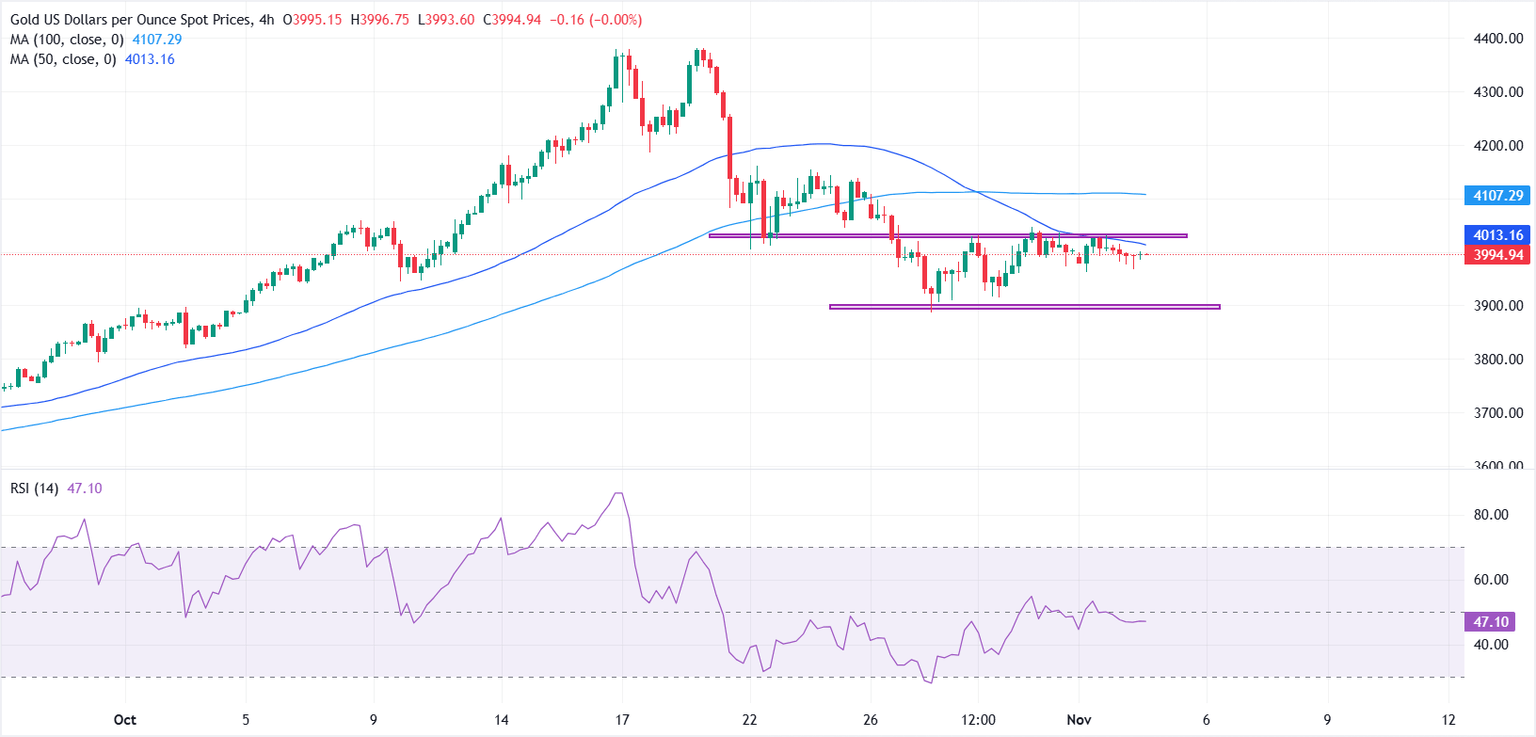

- Técnicamente, el XAU/USD muestra un momentum neutral mientras el RSI de 4 horas se mantiene alrededor de 47, señalando consolidación.

El Oro (XAU/USD) sigue bajo presión el martes, afectado por un Dólar estadounidense (USD) más fuerte y un tono cauteloso de la Reserva Federal (Fed). Al momento de escribir, el XAU/USD cotiza alrededor de 3.970$, con una caída de casi el 1% en el día, tras recuperarse modestamente de un mínimo intradía cerca de 3.928$.

El Oro parece estar en una fase de consolidación saludable tras su corrección desde el máximo histórico de 4.381$ alcanzado el 20 de octubre. Un retroceso en las acciones globales está ayudando a limitar las pérdidas en el lingote, ya que la disminución del apetito por el riesgo ofrece algo de soporte al metal. Sin embargo, el potencial alcista sigue siendo limitado en medio de flujos de refugio seguro reducidos y expectativas desvanecidas de otro recorte de tasas de interés de la Fed este año.

No obstante, la tendencia alcista más amplia se mantiene intacta, ya que las persistentes incertidumbres geopolíticas y económicas continúan manteniendo a los inversores cautelosos. Al mismo tiempo, el prolongado cierre del gobierno de Estados Unidos (EE.UU.) sigue siendo un lastre para el sentimiento del mercado.

Los operadores reevalúan las probabilidades de recorte de tasas en diciembre tras los comentarios de la Fed

- Las nuevas reglas del IVA sobre el Oro en China llevaron a varios bancos estatales a detener los canjes físicos de Oro y la apertura de nuevas cuentas minoristas, ya que las autoridades se movieron para enfriar la demanda especulativa en el mercado nacional de lingotes. La política revisada, que reduce la exención del IVA en ciertas transacciones de Oro del 13% al 6%, se espera que limite temporalmente las compras minoristas y probablemente pesará sobre la demanda a corto plazo de uno de los mayores compradores globales de Oro físico.

- Los funcionarios de la Fed ofrecieron señales mixtas el lunes, con algunos enfatizando los riesgos de inflación mientras que otros destacaron un enfriamiento gradual en el mercado laboral. La gobernadora de la Fed, Lisa Cook, dijo que la inflación sigue por encima del objetivo del 2% y podría mantenerse elevada hasta el próximo año debido a los efectos de los aranceles. Sin embargo, enfatizó la necesidad de que la política se mantenga "adecuadamente enfocada" para restaurar la estabilidad de precios. Agregó que la reciente reducción de tasas de 25 puntos básicos fue adecuada dado el aumento de los riesgos a la baja para el empleo, pero reiteró la disposición a actuar con firmeza si la inflación resulta ser más persistente.

- El presidente de la Fed de Chicago, Austan Goolsbee, dijo que sigue preocupado por anticipar recortes de tasas y considera que la inflación sigue siendo "preocupante", mientras que el gobernador de la Fed, Stephen Miran, advirtió que es "un error sacar conclusiones sobre la política monetaria solo a partir de las condiciones financieras". Goolsbee señaló que el umbral para un mayor alivio es ahora más alto que en las dos últimas reuniones, y Miran dijo que la Fed podría "llegar a un punto neutral en una serie de recortes de 50 puntos básicos, pero no necesita recortes de 75 puntos básicos", añadiendo que la política se ha "endurecido pasivamente a pesar de los recortes de la Fed".

- Basado en los últimos comentarios de la Fed, los operadores reevaluaron las perspectivas para un recorte de tasas en diciembre, ya que los responsables de la política ofrecieron señales mixtas. Según la herramienta CME FedWatch, los mercados ahora asignan aproximadamente un 70% de probabilidad a un recorte de 25 puntos básicos en la próxima reunión, bajando del 94% de hace una semana, pero ligeramente por encima del 65% del lunes.

- UBS dijo que el reciente retroceso en el Oro es probablemente temporal y mantuvo su pronóstico de 4.200$ por onza, con un escenario alcista hacia 4.700$ si los riesgos geopolíticos o del mercado se intensifican. El banco señaló que "la tan anticipada corrección ha tomado un respiro", añadiendo que, aunque el desvanecimiento del impulso de precios desencadenó una segunda caída en el interés abierto de futuros, "la demanda subyacente sigue siendo fuerte" y no hay "razón fundamental para la venta masiva".

Análisis técnico: El XAU/USD carece de impulso, la consolidación persiste por debajo de 4.000$

El Oro (XAU/USD) carece de un claro momentum direccional, cotizando dentro de un rango estrecho justo por debajo de la marca de 4.000$. En el gráfico de 4 horas, el metal enfrenta resistencia inmediata en la media móvil simple (SMA) de 50 períodos, que se alinea estrechamente con la zona de 4.020$-4.050$ — un área de soporte convertida en resistencia.

Un movimiento sostenido por encima de esta región podría allanar el camino hacia la SMA de 100 períodos cerca de 4.107$, con compras de seguimiento que podrían extender las ganancias hacia el área de 4.150$.

A la baja, el soporte inicial se encuentra en el mínimo intradía de 3.928$, seguido del nivel psicológico de 3.900$. El Índice de Fuerza Relativa (RSI) en el gráfico de 4 horas se sitúa cerca de 47, indicando un sesgo neutral y reforzando la visión de consolidación dentro del rango actual.

Fed - Preguntas Frecuentes

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

Autor

Vishal Chaturvedi

FXStreet

Actualmente trabajo como analista de divisas y materias primas en FXStreet, donde cubro la evolución del mercado en tiempo real durante la sesión europea.