El Oro cotiza cerca de 3.300$ a medida que resurgen los problemas comerciales antes del 1 de agosto

- El Oro sube por encima de 3.300$ después de alcanzar un mínimo de un mes el miércoles.

- La demanda de activo refugio aumenta mientras los mercados se preparan para los últimos anuncios de aranceles de EE.UU. antes de la fecha límite del 1 de agosto.

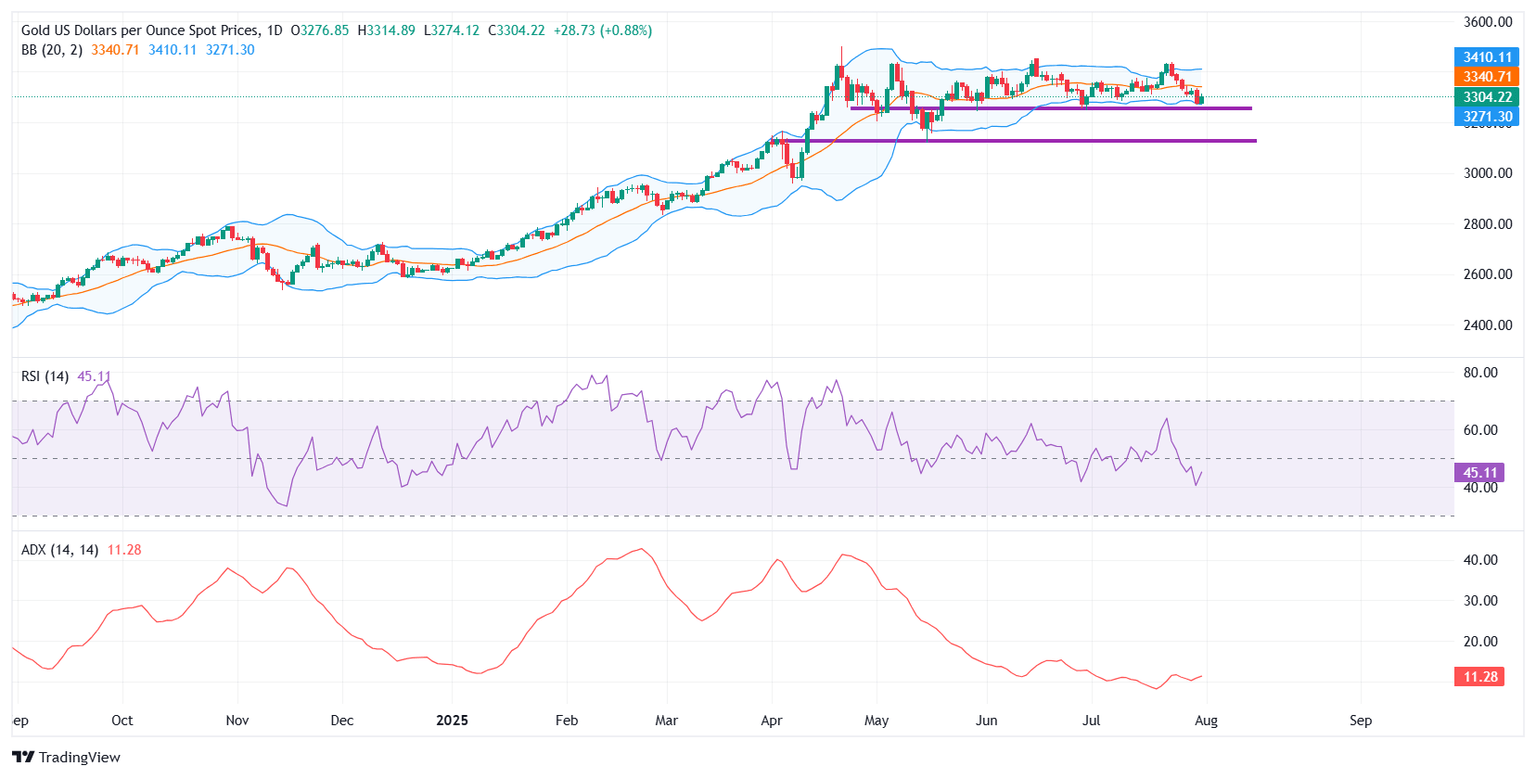

- El entorno técnico se mantiene en un rango entre 3.250$ y 3.450$ con un impulso débil.

El Oro (XAU/USD) rebota bruscamente el jueves después de caer a un mínimo de un mes de 3.268$ el miércoles, presionado por datos estadounidenses más fuertes de lo esperado y la decisión de la Reserva Federal (Fed) de mantener las tasas de interés sin cambios. Sin embargo, la demanda de refugio seguro ha resurgido desde entonces, con compradores entrando para impulsar una rápida recuperación.

A partir de las horas de negociación americanas, el Oro se está consolidando cerca del nivel de 3.300$ después de tocar un máximo intradía de 3.314,89$ durante las horas europeas, un aumento de casi 0,70% en el día. El rebote es impulsado por la escalada de las tensiones comerciales antes de la fecha límite de aranceles del 1 de agosto. Sin embargo, el potencial alcista sigue limitado a medida que el Índice del Dólar estadounidense (DXY) sube a un nuevo máximo de dos meses cerca de 100,10 después de datos de inflación y empleo sólidos.

Se espera que el presidente de EE.UU., Donald Trump, anuncie aranceles finales sobre varios países que aún no han llegado a un acuerdo más tarde el jueves. Los aranceles entrarán en vigor el viernes 1 de agosto, manteniendo frágil el sentimiento del mercado.

El miércoles, el presidente Trump desveló una serie de medidas comerciales agresivas, comenzando con un arancel del 25% sobre todas las importaciones indias, citando preocupaciones de seguridad nacional sobre los crecientes lazos de defensa y energía de India con Rusia.

También aumentó los aranceles sobre las importaciones brasileñas en un 40%, llevando el total del deber efectivo al 50%, con exenciones selectivas en productos como jugo de naranja, fertilizantes y aeronaves. Además, se introdujo un arancel del 50% sobre productos a base de cobre, incluidos tubos y cableado eléctrico, aunque el cobre crudo, los cátodos y los concentrados fueron excluidos.

En medio de las renovadas amenazas arancelarias, surgió algo de optimismo el miércoles cuando Estados Unidos (EE.UU.) y Corea del Sur finalizaron un acuerdo comercial justo antes de la fecha límite.

Bajo el acuerdo, EE.UU. impondrá un arancel del 15% sobre las importaciones surcoreanas, significativamente menor que el 25% previamente amenazado. A cambio, Corea del Sur se comprometió a invertir 350.000 millones de dólares en América. Hasta ahora, EE.UU. ha finalizado acuerdos marco comerciales con la Unión Europea (UE) y Japón, ambos incluyen compromisos de inversión estratégica y alineación arancelaria en sectores clave.

Además, se han alcanzado acuerdos bilaterales con el Reino Unido, Indonesia, Vietnam y Filipinas. Mientras tanto, una tregua comercial de 90 días con China está a punto de expirar el 12 de agosto, sin que se haya anunciado ningún acuerdo o extensión.

Movimientos del mercado: La pausa de la Fed y los rendimientos débiles mantienen el Oro anclado

- El presidente de EE.UU., Donald Trump, arremetió el jueves contra Jerome Powell después de que el banco central de EE.UU. decidiera mantener las tasas estables nuevamente, llamándolo "demasiado estúpido" para ser presidente de la Reserva Federal. "Él está DEMASIADO TARDE, y de hecho, DEMASIADO ENOJADO, DEMASIADO ESTÚPIDO, y DEMASIADO POLÍTICO, para tener el trabajo de presidente de la Fed," dijo Trump en su plataforma Truth Social, después de que la Fed decidiera mantener su tasa de interés de referencia estable por quinta reunión consecutiva.

- El índice de precios del gasto en consumo personal (PCE) subyacente —la medida de inflación preferida por la Fed— subió un 0.3% mes a mes en junio, coincidiendo con las expectativas y aumentando desde el 0.2% en mayo. En términos anuales, el PCE subyacente escaló un 2.8%, ligeramente por encima del pronóstico del 2.7%. El índice PCE general también aumentó un 0.3% MoM y un 2.6% YoY, ambos superando las expectativas, lo que indica presiones inflacionarias persistentes.

- El gasto personal aumentó un 0.3% en junio, justo por debajo del pronóstico del 0.4% pero una sólida recuperación respecto a la caída del 0.1% de mayo. Los ingresos personales aumentaron un 0.3%, superando las expectativas del 0.2% y recuperándose drásticamente de la caída del 0.4% del mes anterior. Los datos del mercado laboral también mostraron resiliencia, con las solicitudes iniciales de desempleo cayendo a 218,000 —ligeramente por debajo de la estimación de 224,000— sugiriendo una continua rigidez en el mercado laboral.

- La Fed mantuvo las tasas de interés estables en 4.25%-4.50% el miércoles, con dos miembros del FOMC disintiendo a favor de un recorte. El presidente Jerome Powell adoptó un tono cauteloso en la conferencia de prensa posterior a la reunión, señalando que es "demasiado pronto" para considerar reducciones de tasas en medio de las persistentes presiones inflacionarias, especialmente aquellas vinculadas al aumento de aranceles.

- El rendimiento del bono del Tesoro estadounidense a 10 años se sitúa cerca del 4.36% el jueves, mientras que el rendimiento a 30 años se encuentra alrededor del 4.88%, ambos cayendo casi 30 puntos básicos desde los máximos posteriores a la Fed del miércoles. La corrección se produce a pesar de la postura de línea dura de la Fed, reflejando un enfriamiento en las expectativas de recortes de tasas a medida que los mercados reevalúan las perspectivas de política.

- El presidente de la Fed, Jerome Powell, confirmó que no se ha tomado ninguna decisión respecto a un posible recorte de tasas en septiembre, reforzando la postura de "esperar y ver" del banco central. Sus comentarios cautelosos provocaron una fuerte revalorización en las expectativas del mercado: la probabilidad de un recorte de tasas en septiembre cayó al 37.2%, desde alrededor del 65% a principios de semana, según datos de la herramienta CME FedWatch.

- Según un último informe publicado por el Consejo Mundial del Oro (WGC) el 31 de julio, la demanda de Oro (incluyendo inversión OTC) aumentó un 3% interanual a 1.249 toneladas. En términos de valor, la demanda total de oro saltó un 45% interanual a 132.000 millones de dólares, impulsada por flujos de refugio hacia ETFs de oro e inversión física. Esto marcó el primer semestre más fuerte para la inversión en oro desde 2020.

- Los ETFs respaldados por oro vieron 170 toneladas de entradas netas en el segundo trimestre, sumando a 227 toneladas en el primer trimestre, convirtiendo el primer semestre de 2025 en el período de seis meses más fuerte desde el récord del primer semestre de 2020. Los flujos robustos provinieron de todas las principales regiones, especialmente de China y América del Norte, ya que la incertidumbre sobre la política comercial de EE.UU. y los riesgos geopolíticos mantuvieron elevada la demanda institucional, agregó el informe del WGC.

- Los bancos centrales añadieron 166 toneladas de Oro a sus reservas en el segundo trimestre, una disminución del 33% respecto al primer trimestre, pero aún un 41% por encima del promedio de 2010-2021. A pesar de la desaceleración, el Consejo Mundial del Oro señala que el 95% de los bancos centrales encuestados esperan que las reservas globales aumenten en el próximo año, reforzando el papel del Oro como un activo de reserva estratégico.

Análisis técnico: El XAU/USD se consolida entre el rango de 3.250$-3.450$ a medida que el impulso se debilita

En el gráfico diario, el XAU/USD se está negociando en un rango lateral después de alcanzar un máximo histórico de 3.500,14$ el 22 de abril. Desde entonces, los precios se han estado consolidando entre 3.250$ y 3.450$, sin mostrar una tendencia direccional fuerte.

El nivel de 3.250$ sigue siendo el primer soporte clave, que anteriormente ha actuado como una fuerte zona de demanda. Una ruptura por debajo de esto podría exponer el siguiente soporte alrededor de 3.150$. En el lado positivo, la resistencia inmediata se observa cerca de 3.350$, que se alinea con la banda media de Bollinger y también sirve como la media móvil simple (SMA) de 20 días.

El índice de fuerza relativa (RSI) se encuentra actualmente en 44, reflejando un impulso neutral a ligeramente bajista, con más espacio para caer antes de entrar en territorio de sobreventa. Mientras tanto, el índice direccional promedio (ADX) es extremadamente bajo en 11.28, lo que sugiere una tendencia débil y una indecisión general del mercado.

Esto implica que el Oro puede continuar negociándose dentro de un rango en el corto plazo, a menos que se produzca una ruptura decisiva por encima de 3.350$ o una ruptura por debajo de 3.250$.

Oro - Preguntas Frecuentes

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Autor

Vishal Chaturvedi

FXStreet

Actualmente trabajo como analista de divisas y materias primas en FXStreet, donde cubro la evolución del mercado en tiempo real durante la sesión europea.