El Oro repunta frente a un Dólar más débil antes de las decisiones de los bancos centrales

- El Oro avanza con el retorno del apetito por el riesgo a medida que disminuyen los temores geopolíticos.

- Las esperanzas de que la Fed pueda insinuar una relajación monetaria el miércoles mantienen los rendimientos del Tesoro de EE.UU. cerca de mínimos a medio plazo.

- El XAU/USD necesita romper la resistencia de 2.400 $ para cancelar la estructura bajista más amplia.

El precio del Oro (XAU/USD) encontró compradores después de un retroceso moderado el lunes. El metal precioso ha estado experimentando una leve recuperación durante la sesión asiática del martes que ha continuado en la mañana europea.

Las noticias que informan que Israel está dispuesto a evitar una guerra total en Oriente Medio han aliviado las preocupaciones geopolíticas, permitiendo que el dólar estadounidense (USD) como refugio seguro recorte algunas ganancias.

El enfoque de los inversores ahora está en la decisión de política monetaria de la Reserva Federal (Fed), que se espera para el miércoles. Es muy probable que el banco mantenga las tasas de interés sin cambios, pero la atención estará en el comunicado de prensa posterior del presidente de la Fed, Jerome Powell. Con las presiones de precios en una tendencia desinflacionaria y el mercado laboral finalmente mostrando signos de agotamiento, Powell podría sugerir que el ciclo de relajación podría comenzar antes de diciembre. Eso perjudicaría al dólar estadounidense y apoyaría a los metales preciosos.

Qué mueve el mercado hoy: El Oro se recupera dentro del rango reciente con todas las miradas puestas en la Fed

- El Oro está recuperando parte del terreno perdido el lunes, favorecido por un ambiente de mercado algo más optimista a medida que disminuyen las preocupaciones de una guerra total en Oriente Medio.

- Las autoridades israelíes aseguraron que quieren tomar represalias contra Hezbolá por el ataque con cohetes que mató a 12 personas el fin de semana, pero que quieren evitar una guerra regional en Oriente Medio. Esto ha calmado los temores del mercado.

- Más tarde hoy, se espera que el Conference Board muestre que el Índice de Sentimiento del Consumidor se deterioró marginalmente en julio, a una lectura de 99,5 desde los 100,4 publicados el mes anterior.

- En la misma línea, se espera que las ofertas de empleo JOLTS de EE.UU. hayan disminuido a 8,03 millones en junio desde los 8,14 millones de ofertas reportadas en mayo.

- La Fed está publicando su decisión de política monetaria el miércoles, y las lecturas recientes de inflación han aumentado las expectativas del mercado de que el banco podría señalar la salida del ciclo restrictivo.

- Los rendimientos a 10 años de EE.UU. están marginalmente por encima de los máximos de cuatro meses, mientras que el rendimiento a 2 años, el más relacionado con las expectativas de tasas de interés, se mantiene deprimido en sus niveles más bajos desde febrero.

- La herramienta Fed Watch del CME Group está valorando una probabilidad del 95% de que la Fed mantenga las tasas sin cambios el miércoles y una probabilidad del 100% de que los recortes de tasas comiencen en septiembre.

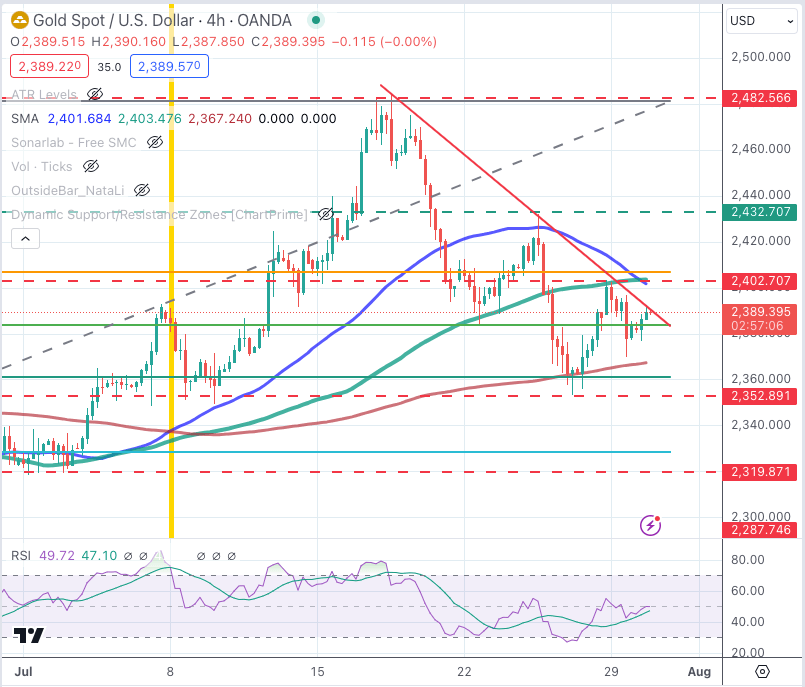

Análisis técnico: El XAU/USD sigue limitado por debajo del nivel de resistencia de 2.400$

El XAU/USD está en un declive correctivo después de haber sido limitado cerca de 2.500$ a mediados de julio. El par ha encontrado un soporte significativo en el retroceso de Fibonacci del 61.8% de la subida de junio-julio, cerca de 2.360$, y el mínimo más alto impreso la semana pasada sugiere que la corrección podría haber sido completada.

El indicador de Índice de Fuerza Relativa (RSI) de 4 horas está subiendo y a punto de cruzar el nivel clave de 50. El metal precioso, sin embargo, podría necesitar un impulso adicional para superar el área de resistencia de 2.400$. Datos suaves hoy y una Fed moderada probablemente lo harían. El próximo objetivo, en este caso, sería 2.430$.

A la baja, los soportes están en el mencionado retroceso de Fibonacci del 61.8%, en 2.350$, antes de 2.320$.

Gráfico de 4 horas XAU/USD

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Autor

Guillermo Alcalá

FXStreet

Licenciado en Ciencias de la Comunicación por la Universidad del País Vasco y en la Universiteit van Amsterdam, Guillermo ha trabajado como editor de noticias financieras y redactor publicitario en diversas firmas relacionadas con