El Oro cae por debajo de 4.000$ mientras el impulso alcista se desvanece, foco en los discursos de la Fed

- El Oro baja tras un intento fallido de mantener ganancias por encima de los 4.000$.

- Los inversores se mantienen cautelosos en medio del prolongado cierre del gobierno de EE.UU., apoyando activos refugio.

- La atención se centra en los comentarios de varios funcionarios de la Reserva Federal más tarde en el día para obtener nuevas perspectivas sobre la política monetaria.

El Oro (XAU/USD) baja el jueves, tras recuperar brevemente la clave barrera psicológica de los 4.000$ en medio de un Dólar estadounidense (USD) más débil. Al momento de escribir, el XAU/USD se cotiza alrededor de 3.985$, retrocediendo desde un máximo intradía de 4.019$ a medida que el impulso alcista se detiene.

El lado negativo del oro sigue estando amortiguado ya que el cierre del gobierno de Estados Unidos (EE.UU.) mantiene a los mercados en tensión. El estancamiento político está generando preocupaciones sobre las posibles repercusiones económicas y pesando sobre el Dólar tras un fuerte repunte de varios días.

Sin embargo, el potencial alcista del metal precioso parece limitado a corto plazo, ya que tanto factores macroeconómicos como técnicos podrían frenar avances adicionales. Lecturas más fuertes de lo esperado del informe de cambio de empleo de ADP y del Índice de Gerentes de Compras (PMI) de Servicios ISM han reforzado las expectativas de que la Reserva Federal (Fed) podría abstenerse de recortar tasas en diciembre.

Al mismo tiempo, el mejor sentimiento del mercado, reflejado en acciones globales más firmes tras una reciente debilidad, está desalentando a los inversores a realizar grandes apuestas en el oro. Dicho esto, la perspectiva más amplia sigue siendo constructiva en medio de riesgos geopolíticos y económicos persistentes.

El Dólar estadounidense se suaviza con el enfoque en el cierre, los aranceles y los comentarios de la Fed

- El Índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a una cesta de seis divisas principales, se cotiza alrededor de 99.91, retrocediendo tras haber alcanzado brevemente un máximo de cinco meses de 100.36 el miércoles.

- El presidente de la Fed de Chicago, Austan Goolsbee, dijo a CNBC el jueves que "la mayoría de los indicadores del mercado laboral muestran estabilidad", con solo un "ligero enfriamiento" y "un poco de riesgo a la baja". Dijo que "podría ser reacio a continuar con el ciclo de recortes de tasas", aunque señaló que el punto de asentamiento para las tasas estará "bastante por debajo" de los niveles actuales.

- El cierre del gobierno de EE.UU. se ha convertido en el más largo de la historia, superando el récord anterior de 35 días. El miércoles, el presidente de EE.UU., Donald Trump, instó a los republicanos a hacer lo que sea necesario para reabrir el gobierno, incluyendo considerar la abolición del filibustero del Senado.

- La Corte Suprema de EE.UU. escuchó argumentos el miércoles sobre la legalidad del uso de aranceles por parte del presidente Trump bajo la Ley de Poderes Económicos de Emergencia Internacional (IEEPA). La audiencia atrajo un intenso escrutinio, ya que varios jueces, incluidos miembros del bloque conservador, cuestionaron si la ley de 1977 otorga al presidente la autoridad para imponer medidas comerciales amplias sin la aprobación del Congreso.

- El informe de Tendencias de Demanda de Oro en EE.UU. del Consejo Mundial del Oro (WGC) para el tercer trimestre de 2025, publicado el 5 de noviembre, mostró que la demanda de oro en EE.UU. aumentó un 58% interanual a 186 toneladas, impulsada por entradas récord en ETFs respaldados por oro. Los fondos listados en EE.UU. añadieron 137 toneladas en el tercer trimestre, representando el 62% de las entradas globales. Los volúmenes de negociación en COMEX y ETFs de EE.UU. también saltaron a un récord de 208.000 millones de dólares por día en octubre, mientras el oro alcanzó múltiples nuevos máximos.

- Por separado, el informe de Estadísticas de Oro de Bancos Centrales del WGC, publicado el 4 de noviembre, reveló que los bancos centrales registraron compras netas de 39 toneladas en septiembre, marcando el total mensual más fuerte del año. Brasil lideró las compras con 15 toneladas, seguido de Kazajistán y Guatemala, elevando las compras netas acumuladas en el año a 200 toneladas.

Análisis técnico: El XAU/USD se estabiliza por encima de 4.000$, mira la resistencia clave de 4.050$

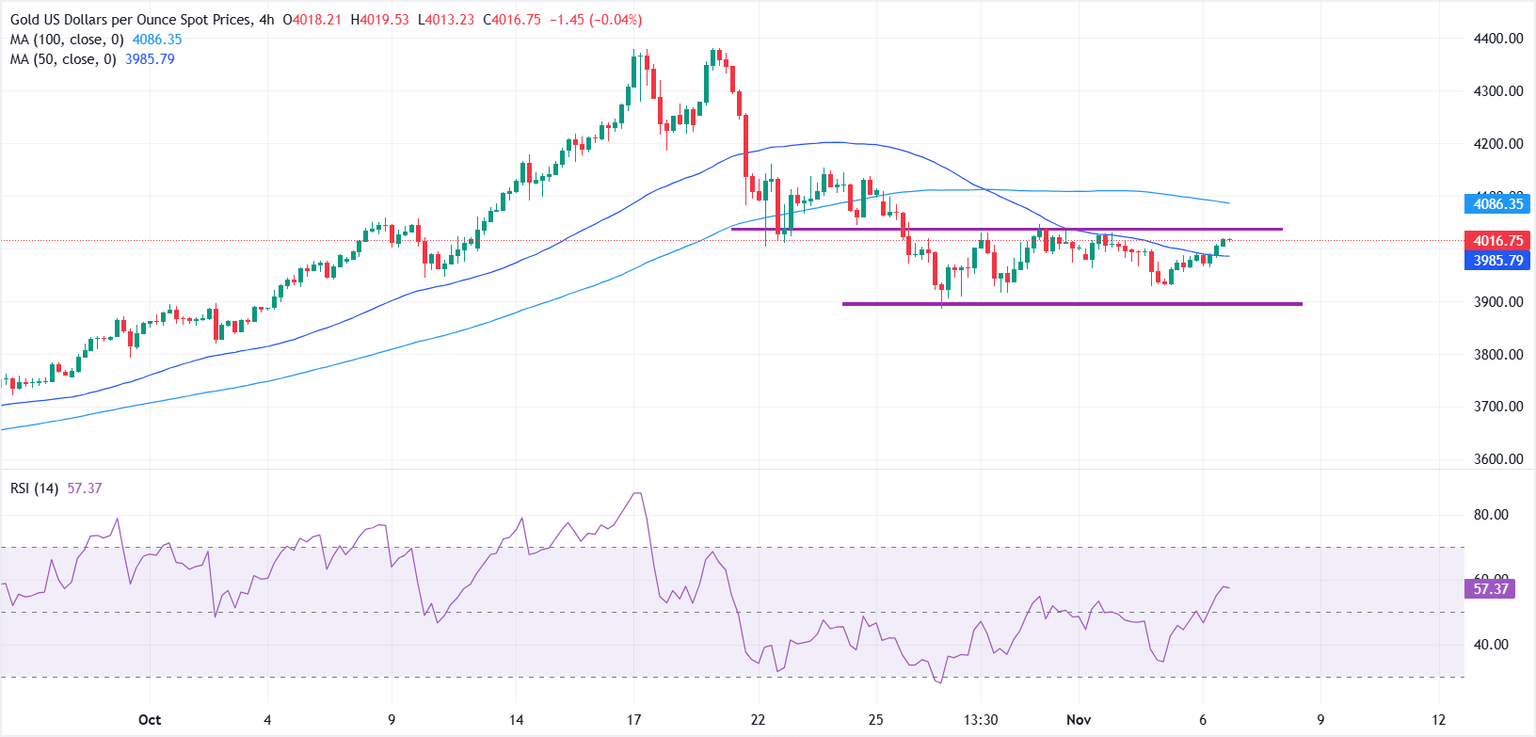

El XAU/USD está bajando dentro de un rango familiar, mientras los bajistas intentan recuperar el control a corto plazo. El metal está probando la media móvil simple (SMA) de 50 períodos en el gráfico de 4 horas.

Al alza, los alcistas enfrentan una dura prueba en la zona de resistencia de 4.020$-4.050$, que ha limitado cada intento alcista en las sesiones recientes. Una ruptura clara por encima de esta barrera podría desencadenar compras de seguimiento hacia la región de 4.100$-4.150$.

En la parte baja, la SMA de 50 períodos en 3.985$ ahora sirve como soporte inmediato. Un movimiento sostenido por debajo de este nivel podría invitar a una nueva presión de venta, exponiendo el suelo de 3.900$, donde las compras en caída repetidas han mantenido anteriormente a los bajistas a raya.

El Índice de Fuerza Relativa (RSI) se ha recuperado por encima del punto medio de 50, sugiriendo un impulso alcista en mejora, pero aún no alcanza a señalar una ruptura decisiva.

Oro - Preguntas Frecuentes

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Autor

Vishal Chaturvedi

FXStreet

Actualmente trabajo como analista de divisas y materias primas en FXStreet, donde cubro la evolución del mercado en tiempo real durante la sesión europea.