El Oro se mantiene firme en medio de los riesgos geopolíticos

- El metal brillante se mantiene firme por debajo de los máximos históricos mientras la incertidumbre sobre la perspectiva de política monetaria de la Reserva Federal mantiene a los operadores a la defensiva.

- Las compras del banco central, las entradas de ETF y los riesgos geopolíticos continúan apoyando los precios.

- Las señales técnicas siguen siendo constructivas, con los alcistas apuntando a una ruptura por encima de 4.350$.

El Oro (XAU/USD) comienza la semana con un pie firme, extendiendo su avance por quinto día consecutivo mientras la incertidumbre sobre la perspectiva de política monetaria de la Reserva Federal (Fed) mantiene a los operadores a la defensiva. Al momento de escribir, el XAU/USD se cotiza alrededor de 4.330$, mientras los compradores luchan por superar la marca de 4.350$.

Desde una perspectiva macro más amplia, el metal sigue siendo apoyado por tensiones geopolíticas persistentes. Al mismo tiempo, la continua fuerte demanda de los bancos centrales y las robustas entradas en fondos cotizados en oro (ETFs) están proporcionando un viento de cola constante para los precios.

Los inversores también se están posicionando para un calendario económico estadounidense ocupado en los próximos días, con datos próximos que probablemente darán forma a las expectativas en torno a la senda de política de la Fed hasta 2026. Esta semana, la atención se centra en el retrasado informe de Nóminas No Agrícolas (NFP) de octubre y noviembre, que se publicará el martes, seguido del Índice de Precios al Consumidor (IPC) el jueves.

Los mercados se mantienen a la defensiva ante la desaceleración de China y señales cautelosas de la Fed

- Los últimos indicadores económicos de China destacaron una desaceleración generalizada en la segunda economía más grande del mundo, con una producción industrial en noviembre que se expandió un 4.8% interanual, por debajo de las expectativas y ligeramente más lenta que en octubre, mientras que las ventas minoristas solo aumentaron un 1.3%, marcando su ganancia más débil desde finales de 2022. Los datos más suaves han reforzado las preocupaciones sobre el crecimiento global, apoyando un sentimiento averso al riesgo y sustentando la demanda de refugio seguro para el Oro.

- Las tensiones geopolíticas permanecen elevadas en medio de las estancadas conversaciones de paz lideradas por EE.UU. entre Rusia y Ucrania. Reuters informó que el presidente ucraniano Volodímir Zelenski ofreció abandonar la solicitud de Ucrania para unirse a la alianza militar de la OTAN a cambio de garantías de seguridad occidentales, como parte de los esfuerzos para poner fin a la guerra con Rusia. La propuesta cumpliría uno de los objetivos clave de guerra de Moscú, aunque Kyiv hasta ahora se ha mantenido firme en no ceder territorio a Rusia.

- La Fed redujo los costos de financiación en 25 puntos básicos (pbs) la semana pasada en una votación de 9-3, llevando la tasa de política a un rango de 3.50%-3.75%, y señaló un enfoque de "esperar y ver" para un mayor alivio mientras los responsables de la política equilibran la suavidad continua del mercado laboral con una inflación aún persistente.

- En la conferencia de prensa posterior a la reunión, el presidente de la Fed, Jerome Powell, dijo que el banco central está "bien posicionado para esperar y ver cómo evoluciona la economía", mientras reconocía riesgos en ambos lados del mandato dual de la Fed. El tono relativamente menos agresivo llevó a los operadores a prever dos recortes de tasas el próximo año, incluso cuando el último gráfico de puntos apunta a solo uno.

- Dos de los tres disidentes, incluido el presidente de la Fed de Chicago, Austan Goolsbee, y el presidente de la Fed de Kansas City, Jeffrey Schmid, prefirieron dejar las tasas sin cambios. Goolsbee dijo el viernes que prefería esperar una mayor claridad sobre la inflación antes de aliviar más, mientras que Schmid argumentó que poco había cambiado desde la reunión anterior, enfatizando que la inflación sigue siendo demasiado alta y la economía aún muestra impulso con un mercado laboral que se enfría pero que está en gran medida equilibrado.

- El gobernador de la Fed, Stephen Miran, reiteró su postura moderada el lunes, argumentando que las presiones inflacionarias subyacentes son más bajas de lo que sugieren las medidas generales y advirtiendo contra mantener la política excesivamente restrictiva. Dijo que la inflación en vivienda refleja desequilibrios pasados en lugar de la demanda actual, mientras que la inflación subyacente basada en el mercado ya está cerca del objetivo del 2% de la Fed. Miran, quien favoreció un recorte de tasas más grande de 50 puntos básicos en la última reunión, agregó que un ritmo más rápido de alivio acercaría la política a la tasa neutral y advirtió que mantener la política demasiado ajustada arriesga pérdidas de empleo.

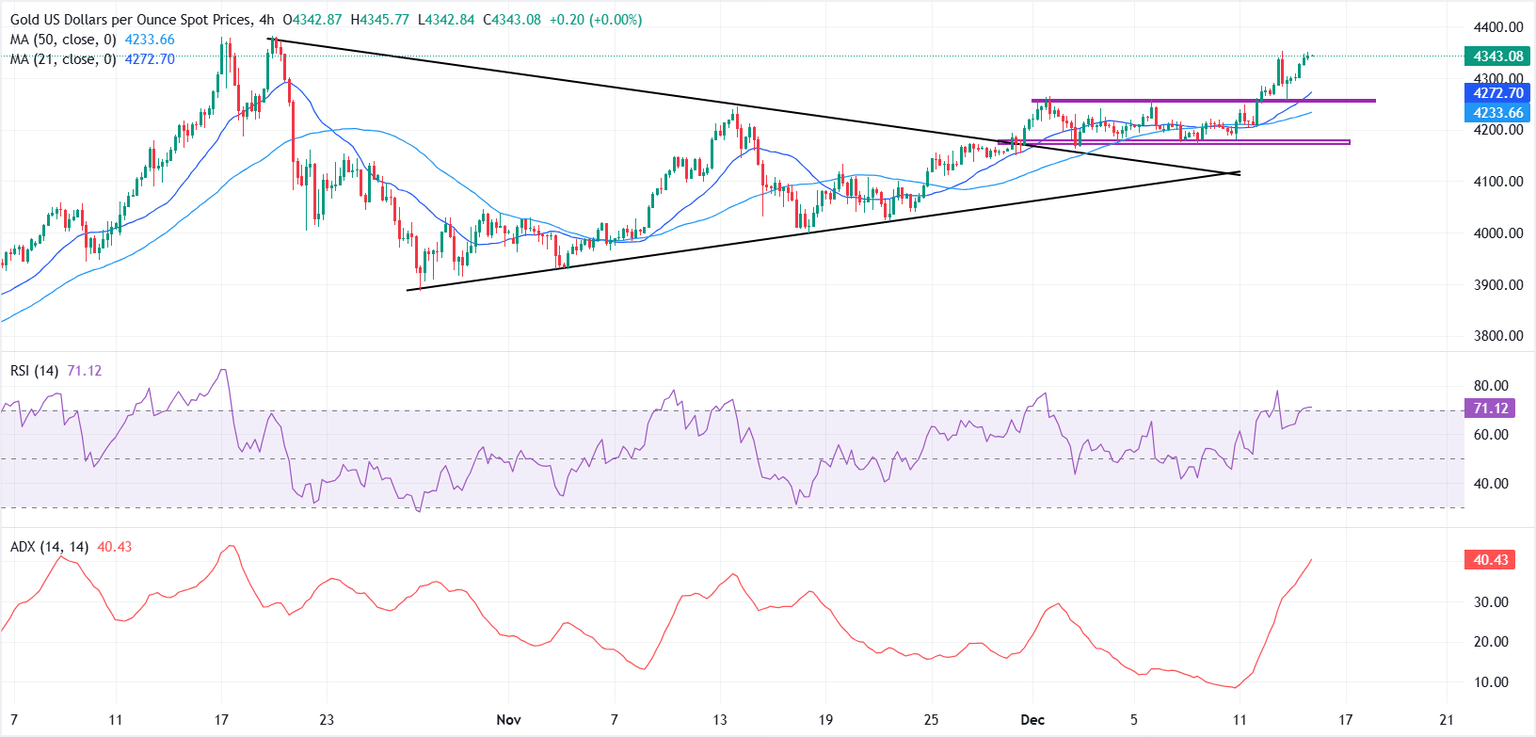

Análisis técnico: Los alcistas apuntan a una ruptura por encima de 4.350$

Desde una perspectiva técnica, la estructura más amplia del Oro sigue siendo constructiva tras un movimiento de continuación alcista por encima de un patrón de triángulo simétrico. En el lado positivo, la resistencia inmediata se observa cerca del nivel de 4.350$, antes de una posible re-prueba del máximo histórico alrededor de 4.381$.

A la baja, la antigua zona de ruptura cerca de 4.250$ ahora actúa como un soporte inicial clave, seguido por la media móvil simple (SMA) de 50 períodos en 4.233$. Un retroceso correctivo más profundo podría atraer un nuevo interés de compra en la región de 4.180$-4.170$.

Los indicadores de impulso también apoyan el lado positivo, con el Índice de Fuerza Relativa (RSI) manteniéndose por encima de 70, señalando un fuerte impulso alcista, mientras que el Índice Direccional Promedio (ADX) en 40 ha aumentado bruscamente, apuntando a condiciones de tendencia en fortalecimiento.

Oro - Preguntas Frecuentes

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Autor

Vishal Chaturvedi

FXStreet

Actualmente trabajo como analista de divisas y materias primas en FXStreet, donde cubro la evolución del mercado en tiempo real durante la sesión europea.