El Dólar estadounidense se dispara al alza con Ucrania utilizando misiles Storm Shadow del Reino Unido en Rusia

- El Dólar estadounidense sube después de que se publicaran titulares de que Ucrania está lanzando más misiles hacia Rusia.

- Los mercados caen y empeoran antes de las ganancias de Nvidia

- El índice del Dólar estadounidense cotiza al alza en el área de 106.50, aún buscando soporte para rebotar.

El Dólar estadounidense (USD) está subiendo después de que se publicaran titulares de que Ucrania ha lanzado misiles Storm Shadow del Reino Unido hacia Rusia. El uso de esos misiles abre el riesgo de represalias rusas contra Ucrania utilizando armas nucleares. Durante la noche en la sesión estadounidense, los mercados revirtieron las preocupaciones iniciales sobre la situación escalada entre Rusia y Ucrania después de que el presidente ruso Vladimir Putin dijera que está abierto a un acuerdo de paz mediado por el presidente electo Donald Trump.

El calendario económico de EE.UU. sigue bastante vacío el miércoles, excepto por los datos semanales de Solicitudes de Hipotecas. El enfoque se desplaza hacia la Reserva Federal (Fed), con cuatro oradores de la Fed listos para lanzar comentarios para los mercados. Ese recorte de tasas de interés de diciembre sigue en el limbo, con los operadores inseguros de si la Fed mantendrá su compromiso previo de recortar las tasas nuevamente en diciembre.

Resumen diario de los mercados: Reacción instintiva al riesgo

- Los titulares geopolíticos sobre Ucrania y Rusia apuntan a una disminución de las tensiones después de que el presidente ruso Vladimir Putin confirmara que estaría abierto a una discusión sobre un alto el fuego con el presidente electo Donald Trump, informa Reuters.

- Más tarde este miércoles, Bloomberg informó que Ucrania ha utilizado misiles Storm Shadow del Reino Unido para objetivos en Rusia.

- A las 12:00 GMT, la Asociación de Banqueros Hipotecarios (MBA) publicó las solicitudes de hipotecas semanales. El número de esta semana fue del 1,7% frente a los números de la semana pasada, que fue un aumento del 0,5%.

- Cerca de las 15:00 GMT, el Vicepresidente de Supervisión de la Reserva Federal, Michael Barr, testifica sobre la supervisión de los reguladores prudenciales ante el Comité de Servicios Financieros de la Cámara de Representantes en Washington DC.

- La gobernadora de la Reserva Federal, Lisa Cook, pronuncia un discurso sobre las perspectivas económicas de EE.UU. y la política monetaria en el Departamento de Economía de la Universidad de Virginia en Charlottesville, Virginia, a las 16:00 GMT.

- Cerca de las 17:15 GMT, la gobernadora de la Reserva Federal, Michelle Bowman, pronuncia un discurso sobre el "enfoque de la formulación de políticas de la agencia" en el Forum Club of the Palm Beaches en West Palm Beach, Florida.

- La presidenta del Banco de la Reserva Federal de Boston, Susan Collins, pronuncia un discurso y participa en una conversación en un evento organizado por la Ford School en Ann Arbor, Michigan, a las 21:00 GMT.

- Los mercados bursátiles están empeorando y bajando después de que Ucrania lanzara misiles del Reino Unido hacia Rusia.

- La herramienta CME FedWatch está valorando otro recorte de tasas de 25 puntos básicos (bps) por parte de la Fed en la reunión del 18 de diciembre en un 59,1%. Una probabilidad del 40,9% es que las tasas se mantengan sin cambios. Aunque el escenario de recorte de tasas es el más probable, los operadores han reducido significativamente algunas de las apuestas de recorte de tasas en comparación con hace una semana.

- El rendimiento de referencia a 10 años de EE.UU. cotiza en 4,39%, alejándose aún más del máximo registrado el viernes en 4,50%.

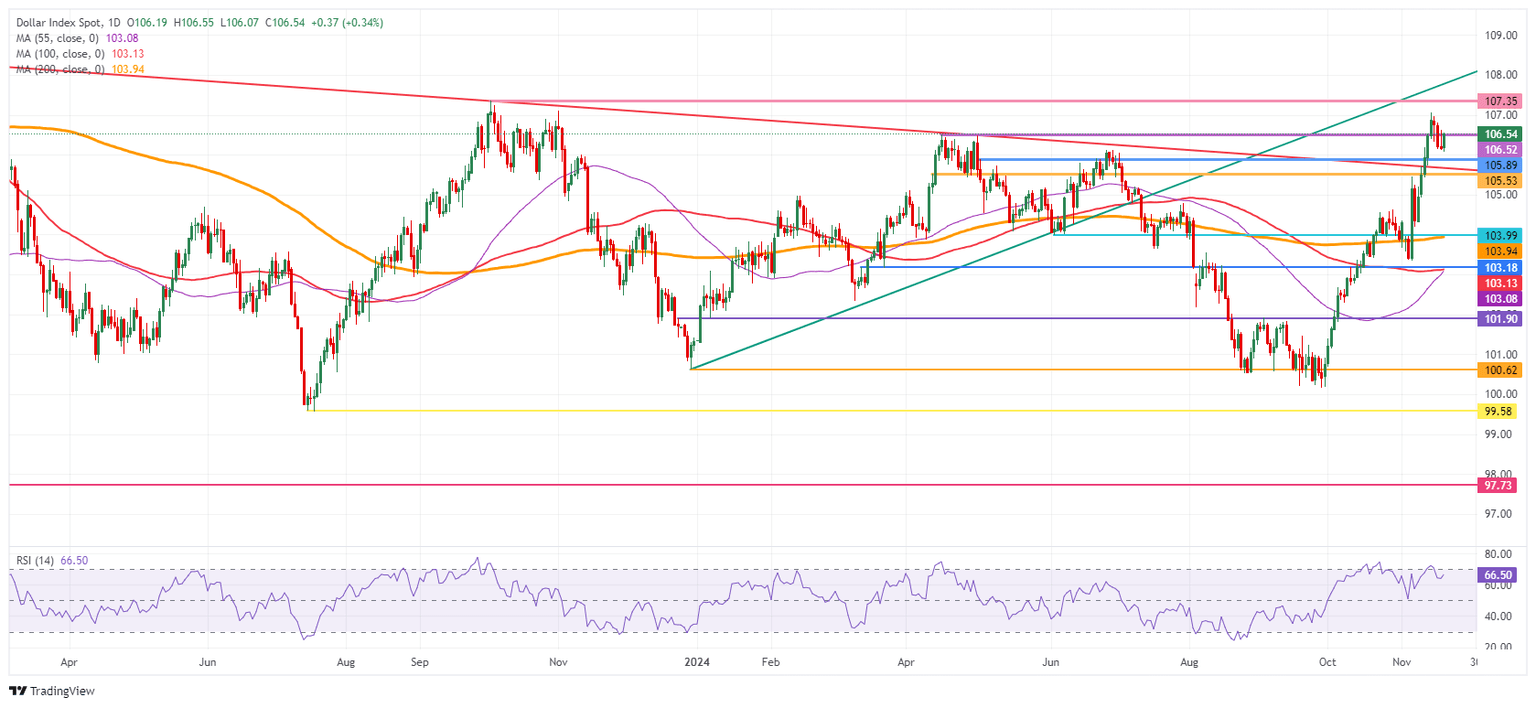

Análisis Técnico del Índice del Dólar: Ucrania pone a prueba los nervios de Rusia

El Índice del Dólar estadounidense (DXY) sube ligeramente en la región de 106.00 en el gráfico diario. Los mercados han dejado que se asienten los titulares geopolíticos del martes y están esperando ansiosamente las ganancias de Nvidia más tarde este miércoles. A medida que el comercio de Trump comienza a deshacerse, el DXY podría necesitar buscar un soporte más bajo para atraer compradores.

Después de una breve prueba y un firme rechazo el pasado jueves, el nivel redondo de 107.00 sigue en juego. Ya se ha alcanzado un nuevo máximo anual en 107.07, que es el nivel estático a vencer. Más arriba, se podría alcanzar un nuevo máximo de dos años si se rompe el nivel de 107.35.

A la baja, un nuevo conjunto de soportes está entrando en juego. El primer nivel es 105.93, el cierre del 12 de noviembre. Un poco más abajo, el nivel pivote de 105.53 (máximo del 11 de abril) debería evitar cualquier caída hacia 104.00.

Índice del Dólar: Gráfico Diario

La inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.