El Dólar estadounidense retrocede después de que el recorte de tasas del BCE revela más problemas para la eurozona.

- El Dólar estadounidense se debilita después de la apertura en EE.UU. el jueves mientras se digiere el recorte de tasas del BCE.

- Los mercados ven que el IPP y las solicitudes semanales de subsidio por desempleo cumplen con las expectativas.

- El Índice del Dólar estadounidense se aleja de 102.00 y cotiza en el medio del rango de la semana pasada.

El Dólar estadounidense (USD) cotiza más débil después de que el Banco Central Europeo (BCE) recortara su tasa de política como se esperaba. Sin embargo, la advertencia vino con el BCE recortando su previsión de crecimiento para cada año hasta 2026. Esto podría significar más recortes de tasas por parte del BCE, con la brecha de tasas entre Europa y EE.UU. ampliándose, a favor de un Dólar estadounidense más fuerte.

En medio de la decisión de tasas del BCE, los datos de EE.UU. mostraron que el Índice de Precios de Producción (IPP) cayó en línea con las expectativas. La sorpresa al alza en la inflación subyacente mensual para el lado productor de la economía se compensó ampliamente con revisiones a la baja del mes anterior. Las solicitudes de subsidio por desempleo se mantuvieron estables tanto en las solicitudes iniciales como en las continuas, apoyando al Dólar.

Resumen diario de los mercados: El BCE no pintó el panorama más brillante

- El Banco Central Europeo (BCE) ha recortado su tasa de política en 25 puntos básicos del 3.75% al 3.5%. El diablo está en los detalles con las previsiones de crecimiento recortadas que se revisaron a la baja para cada año hasta 2026. La inflación se ve en línea con las expectativas del BCE, lo que podría significar que el BCE necesitará recortar más de lo esperado para no estancar o ver el crecimiento económico caer en contracción.

- En EE.UU., se publicaron las solicitudes semanales de subsidio por desempleo, con las solicitudes iniciales llegando a 230.000 desde 227.000. Las solicitudes continuas estaban previamente en 1.838 millones y subieron a 1.850 millones.

- Junto con las solicitudes semanales de subsidio por desempleo, se publicó el Índice de Precios de Producción (IPP) de agosto:

- El IPP general mensual subió un 0.2% frente al 0.0%, y el IPP general anual se redujo al 1.7% desde el 2.1% del mes anterior.

- El IPP subyacente mensual aumentó un 0.3% después del -0.2% del mes anterior, mientras que el IPP subyacente anual se mantuvo estable en 2.4%, como se vio en julio.

- El Tesoro de EE.UU. inundará el mercado de bonos con una subasta de letras a 4 semanas a las 15:30 GMT, y una subasta de bonos a 30 años a las 17:00 GMT.

- Las acciones europeas están cediendo grandes sumas de ganancias intradía

- La herramienta CME Fedwatch muestra una probabilidad del 87.0% de un recorte de tasas de interés de 25 puntos básicos (pb) por parte de la Fed el 18 de septiembre frente a una probabilidad del 13.0% de un recorte de 50 pb. Para la reunión del 7 de noviembre, se espera otro recorte de 25 pb (si septiembre es un recorte de 25 pb) con una probabilidad del 49.3%, mientras que hay una probabilidad del 45.0% de que las tasas sean 75 pb (25 pb + 50 pb) y una probabilidad del 5.6% de que las tasas sean 100 (25 pb + 75 pb) puntos básicos más bajas.

- La tasa de referencia a 10 años de EE.UU. cotiza en 3.66%, lejos del nuevo mínimo de 15 meses en 3.60%.

Análisis Técnico del Índice del Dólar: La Fed podría ser completamente diferente del BCE

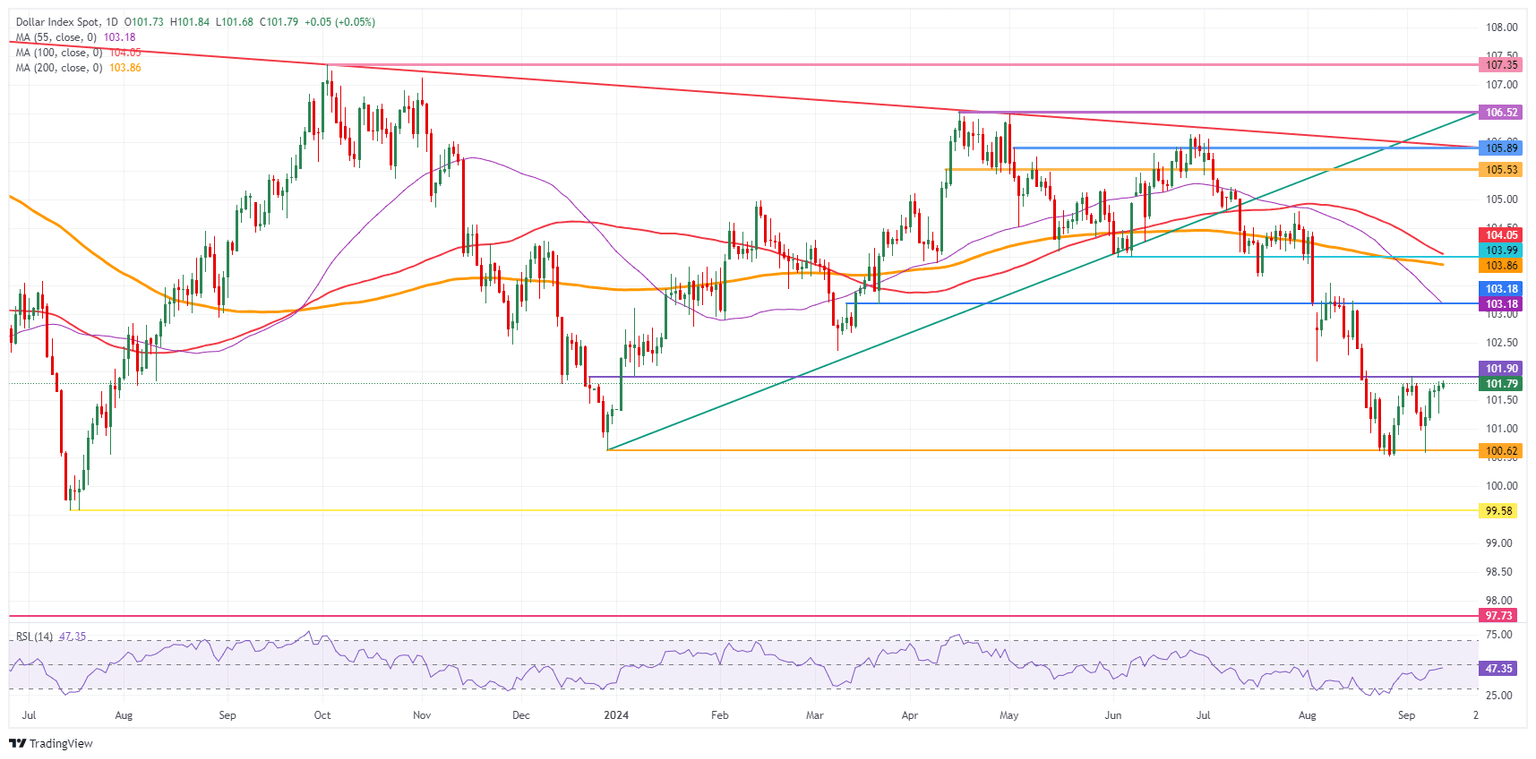

El Índice del Dólar estadounidense (DXY) está subiendo esta semana, probando el nivel superior del rango en el que ha estado cotizando desde finales de agosto. El nivel a desafiar es 101.90, y podría romperse con algo de ayuda del BCE. Viendo los recientes datos económicos débiles provenientes de la Eurozona, el BCE podría necesitar más recortes de tasas para estimular la economía. Esto ampliaría el diferencial de tasas entre EE.UU. y la Eurozona, resultando en un Dólar estadounidense más fuerte y un DXY más fuerte.

La primera resistencia en 101.90 se está preparando para una tercera prueba después de su rechazo la semana pasada y a principios de esta semana. Más arriba, se necesitaría un fuerte aumento del 1.2% para llevar el índice a 103.18. El siguiente tramo hacia arriba es muy nebuloso, con la media móvil simple (SMA) de 55 días en 103.40, seguida por la SMA de 200 días en 103.89, justo antes del gran nivel redondo de 104.00.

A la baja, 100.62 (el mínimo del 28 de diciembre) se mantiene fuerte y ya ha hecho que el DXY rebote cuatro veces en las últimas semanas. Si se rompe, el mínimo del 14 de julio de 2023, en 99.58, será el nivel definitivo a tener en cuenta. Una vez que ese nivel ceda, los niveles iniciales de 2023 se acercan a 97.73.

Índice del Dólar: Gráfico Diario

El sentimiento de riesgo FAQs

En el mundo de la jerga financiera, los dos términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "risk-on", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado "risk-off", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más certeza de aportar una rentabilidad, aunque sea relativamente modesta.

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el Rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito por el riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito por el riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.