El Dólar estadounidense se estanca antes del segundo día de Jerome Powell ante el congreso de EE.UU.

- El Dólar estadounidense está a flote, sin moverse realmente en ninguna dirección.

- Los operadores se deleitarán con no menos de cuatro oradores de la Fed el miércoles.

- El Índice del Dólar DXY ronda el nivel 105.00 y busca dirección.

El Dólar estadounidense (USD) está teniendo una apertura estable y muy suave para la sesión estadounidense de este miércoles después de una sesión de negociación europea muy aburrida. Como tal, eso no debería sorprender, ya que el testimonio semestral del presidente de la Reserva Federal de EE.UU. (Fed), Jerome Powell, ante el Congreso el martes no trajo ningún comentario especial ni nuevos ángulos que los mercados no hayan descontado ya. Podría haber sido una grabadora reproduciendo la última decisión de tasas de la Fed, con la conclusión siendo la misma: Powell quiere mantener las tasas estables por más tiempo, ya que teme comenzar a recortarlas demasiado pronto.

En el frente económico, no hay datos reales que destaquen, aunque serán los eventos secundarios los que atraerán toda la atención. Con una subasta de bonos a 10 años, es un momento ideal para ver cómo se comportará el plazo de referencia y cómo está el apetito por la deuda estadounidense en el mercado de bonos. Añadiendo a esto, no menos de tres miembros de la Fed, además del presidente de la Fed, Jerome Powell, quien se dirige nuevamente al Congreso este miércoles, y parece ser un día bastante impulsado por la Fed.

Motores del mercado: Bostezo

- A las 11:00 GMT, la Asociación de Banqueros Hipotecarios (MBA) ha publicado los datos semanales de Solicitudes de Hipotecas para la semana que finalizó el 5 de julio. La semana pasada, se observó una ligera disminución del 2,6%, con otra caída del 0.2% para esta semana.

- Los datos de inventarios mayoristas de mayo se publicarán a las 16:00 GMT. Se espera un 0.6% estable.

- A las 17:00 GMT, el Tesoro de EE.UU. asignará una Nota a 10 años en el mercado.

- Varios miembros de la Fed están programados para el miércoles:

- A las 14:00 GMT, el presidente de la Reserva Federal, Jerome Powell, testifica ante el Congreso, proporcionando una visión general de la economía y la política monetaria.

- La gobernadora de la Reserva Federal, Michelle Bowman, y el presidente del Banco de la Reserva Federal de Chicago, Austan Goolsbee, darán los comentarios de apertura en el evento Fed Listens en Chicago, Estados Unidos, a las 18:30 GMT.

- La gobernadora de la Reserva Federal, Lisa Cook, pronunciará un discurso titulado ‘Inflación Global y Desafíos de la Política Monetaria’ en la Conferencia de Economistas de Australia 2024 en Adelaida, Australia, a las 22:30 GMT.

- Los mercados de renta variable están un poco mixtos, buscando dirección sin verdaderos valores atípicos en la sesión europea.

- La herramienta CME Fedwatch respalda ampliamente un recorte de tasas en septiembre a pesar de los comentarios recientes de los funcionarios de la Fed. Las probabilidades ahora se sitúan en un 70.0% para un recorte de 25 puntos básicos. Una pausa en las tasas tiene una probabilidad del 26,7%, mientras que un recorte de tasas de 50 puntos básicos tiene una escasa posibilidad del 3.3%.

- El rendimiento de los bonos del Tesoro a 10 años de EE.UU. cotiza en 4.28%, cerca de su mínimo semanal.

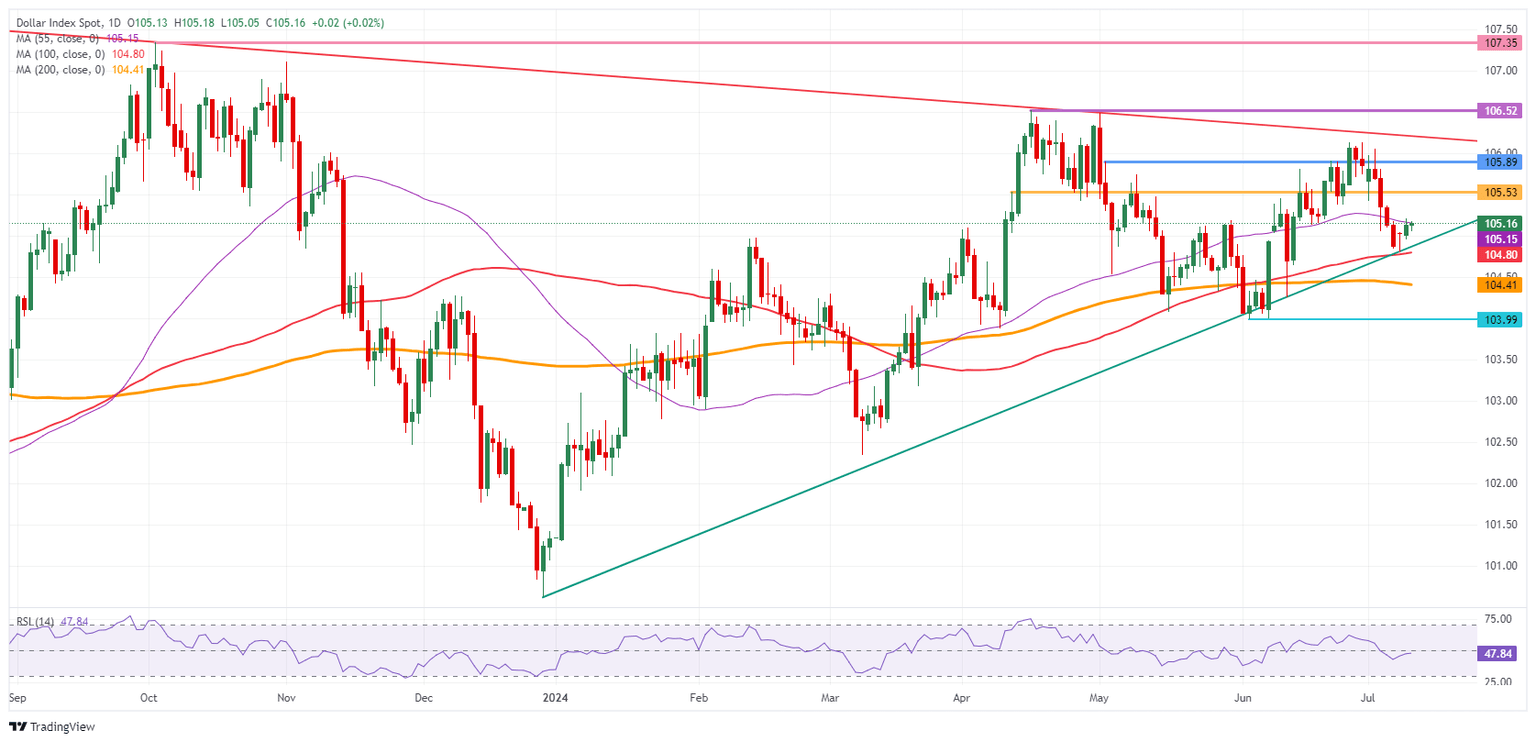

Análisis Técnico del Índice del Dólar DXY: Aburrimiento por delante

El Índice del Dólar estadounidense (DXY) nuevamente busca dirección sin movimientos sustanciales, incluso después de los comentarios del presidente de la Fed, Powell, el martes. La fatiga se está apoderando del Dólar, con los mercados buscando cualquier mensaje diferente que Powell pueda entregar. El mensaje continuo de que las tasas de interés deben permanecer estables, que son dependientes de los datos y que reducir los costos de endeudamiento demasiado pronto podría ser contraproducente, está comenzando a alejar a los inversores del Dólar.

Al alza, la media móvil simple (SMA) de 55 días en 105.16 sigue siendo la primera resistencia. Si ese nivel se recupera nuevamente, 105.53 y 105.89 son los siguientes niveles fundamentales cercanos. La línea de tendencia descendente roja en el gráfico a continuación en torno a 106.23 y el máximo de abril en 106.52 podrían entrar en juego si el Dólar se recupera sustancialmente.

A la baja, el riesgo de un movimiento en picado está aumentando, con solo el doble soporte en 104.80, que es la confluencia de la SMA de 100 días y la línea de tendencia ascendente verde desde diciembre de 2023, aún en su lugar. Si esa doble capa cede, la SMA de 200 días en 104.41 es el guardián que debería atrapar al DXY y evitar más caídas. Más abajo, la corrección podría dirigirse a 104.00 como una etapa inicial.

Índice del Dólar: Gráfico Diario

Los bancos centrales FAQs

Los bancos centrales tienen un mandato clave que consiste en garantizar la estabilidad de los precios en un país o región. Las economías se enfrentan constantemente a la inflación o la deflación cuando los precios de determinados bienes y servicios fluctúan. Una subida constante de los precios de los mismos bienes significa inflación, una bajada constante de los precios de los mismos bienes significa deflación. Es tarea del banco central mantener la demanda en línea ajustando su tasa de interés. Para los bancos centrales más grandes, como la Reserva Federal de EE.UU. (Fed), el Banco Central Europeo (BCE) o el Banco de Inglaterra (BoE), el mandato es mantener la inflación cerca del 2%.

Un banco central dispone de una herramienta importante para subir o bajar la inflación: modificar su tipo de interés de referencia. En momentos precomunicados, el banco central emitirá un comunicado con su tasa de interés de referencia y dará razones adicionales de por qué la mantiene o la modifica (la recorta o la sube). Los bancos locales ajustarán sus tasas de ahorro y préstamo en consecuencia, lo que a su vez dificultará o facilitará que los ciudadanos obtengan ganancias de sus ahorros o que las compañías pidan préstamos e inviertan en sus negocios. Cuando el banco central sube sustancialmente las tasas de interés, se habla de endurecimiento monetario. Cuando reduce su tasa de referencia, se denomina relajación monetaria.

Un banco central suele ser políticamente independiente. Los miembros del consejo de política del banco central pasan por una serie de paneles y audiencias antes de ser nombrados para un puesto en el consejo de política. Cada miembro de ese consejo suele tener una convicción determinada sobre cómo debe controlar el banco central la inflación y la consiguiente política monetaria. Los miembros que desean una política monetaria muy flexible, con tipos bajos y préstamos baratos, para impulsar sustancialmente la economía, al tiempo que se conforman con una inflación ligeramente superior al 2%, se denominan "palomas". Los miembros que prefieren tipos más altos para recompensar el ahorro y quieren controlar la inflación en todo momento se denominan "halcones" y no descansarán hasta que la inflación se sitúe en el 2% o justo por debajo.

Normalmente, hay un presidente que dirige cada reunión, tiene que crear un consenso entre los halcones o las palomas y tiene la última palabra cuando hay que dividir los votos para evitar un empate a 50 sobre si debe ajustarse la política actual. El presidente pronunciará discursos, que a menudo pueden seguirse en directo, en los que comunicará la postura y las perspectivas monetarias actuales. Un banco central intentará impulsar su política monetaria sin provocar violentas oscilaciones de las tasas, las acciones o su divisa. Todos los miembros del banco central canalizarán su postura hacia los mercados antes de una reunión de política monetaria. Unos días antes de que se celebre una reunión de política monetaria y hasta que se haya comunicado la nueva política, los miembros tienen prohibido hablar públicamente. Es lo que se denomina periodo de silencio.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.