El Dólar estadounidense retrocede mientras Trump guarda silencio sobre el próximo enfoque arancelario

- El Dólar estadounidense está a la defensiva después de la publicación del Índice de Precios de Producción de diciembre.

- Los operadores están reduciendo su posición en Dólares estadounidenses de cara a la publicación del IPC del miércoles.

- El Índice del Dólar estadounidense (DXY) cae por debajo de 110.00 y busca soporte para rebotar.

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, se desvanece aún más después de que el informe del Índice de Precios de Producción de diciembre resultara más bajo de lo esperado. El principal impulsor este martes siguen siendo los comentarios de los miembros del equipo de la próxima administración del presidente electo Donald Trump, quienes revelaron que están considerando una implementación muy lenta de los aranceles mes a mes para evitar un choque inflacionario, informó Bloomberg. Mientras tanto, los mercados están en vilo por cualquier comentario del propio presidente electo Donald Trump sobre el asunto.

El calendario económico de EE.UU. cobra importancia el martes, con la publicación del Índice de Precios de Producción (IPP) como aperitivo para el más importante Índice de Precios al Consumidor (IPC) el miércoles. Cada cifra en el informe, tanto el indicador general como el subyacente para el marco temporal mensual y anual, resultaron sustancialmente más bajos de lo esperado. Esto debería aliviar un poco las expectativas para la próxima publicación del IPC el miércoles.

Resumen diario de los mercados: Relajación antes del IPC

- El Índice de Precios de Producción (IPP) de diciembre resultó más bajo de lo esperado:

- El IPP subyacente mensual aumentó un 0.0%, por debajo del 0.3% esperado y comparado con el 0.2% de noviembre.

- El IPP general mensual fue del 0.2%, más bajo que el 0.3% previsto y menor que el 0.4% del mes anterior.

- El IPP general anual aumentó un 3.3%, por debajo del 3.4% esperado, y subió desde el 3.0% de noviembre, mientras que el IPP subyacente anual saltó al 3.5%, por debajo del 3.8% esperado y subió desde el 3.4% del mes anterior.

- A las 15:00 GMT, el presidente del Banco de la Reserva Federal de Kansas City, Jeff Schmid, dará un discurso sobre la perspectiva económica y de política monetaria de EE.UU. en un evento organizado por The Central Exchange.

- A las 20:05 GMT, el presidente del Banco de la Reserva Federal de Nueva York, John Williams, dará unas palabras de apertura en el evento "Una economía que funcione para todos: Asequibilidad de la vivienda" organizado por la Fed de Nueva York en Nueva York.

- Las acciones europeas y los futuros de EE.UU. están recibiendo con agrado la lectura del IPP más baja de lo esperado, con todos los principales índices en verde en el día.

- La herramienta CME FedWatch proyecta una probabilidad del 97.3% de que las tasas de interés se mantengan sin cambios en los niveles actuales en la reunión de enero. Se espera que la Reserva Federal (Fed) siga dependiendo de los datos con incertidumbres que podrían influir en la trayectoria de la inflación una vez que el presidente electo Donald Trump asuma el cargo el 20 de enero.

- Los rendimientos de EE.UU. están disminuyendo sustancialmente. El bono de referencia a 10 años se negocia alrededor del 4.794% al momento de escribir este martes, desvaneciéndose desde su nuevo máximo de 14 meses de 4.802% visto el lunes.

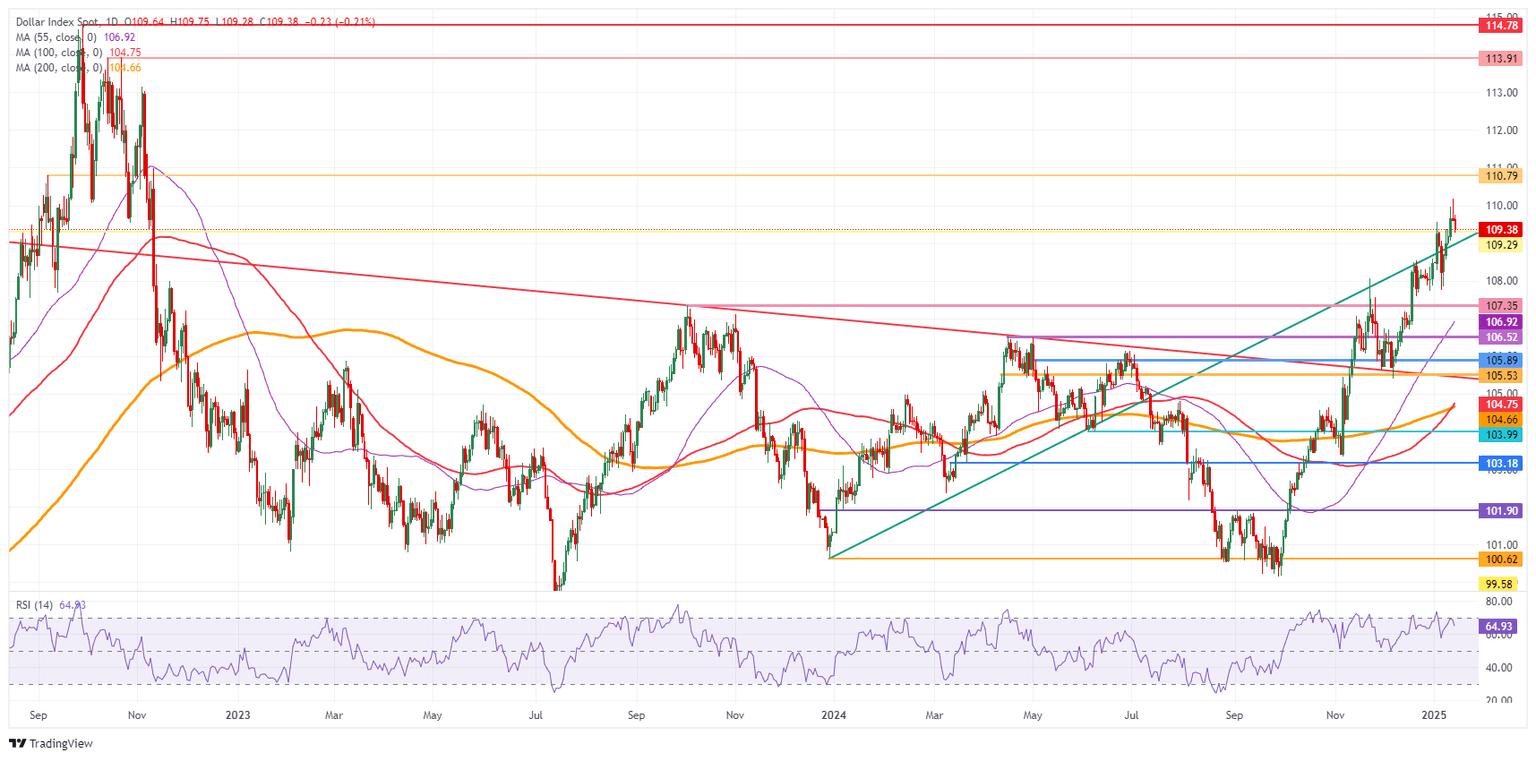

Análisis técnico del Índice del Dólar estadounidense: Postura suavizada

El Índice del Dólar estadounidense (DXY) está listo para ver un aumento en la volatilidad. La constante entrega de declaraciones del presidente electo Donald Trump, seguida de comentarios de fuentes dentro de su equipo, provocará varios momentos de reacción y movimientos bruscos. Esto significa que el sentido de la dirección podría distorsionarse y volverse confuso a partir de ahora.

Al alza, el nivel psicológico de 110.00 sigue siendo la resistencia clave a superar. Más arriba, el próximo gran nivel al alza a alcanzar antes de avanzar más sigue siendo 110.79. Una vez más allá de allí, es un gran salto hasta 113.91, el doble techo de octubre de 2022.

Mirando hacia abajo, el DXY buscará un rebote en la línea de tendencia ascendente verde desde diciembre de 2023, que actualmente se sitúa alrededor de 109.00 como soporte cercano. En caso de más caídas, el siguiente soporte es 107.35. El siguiente nivel que podría detener cualquier presión de venta es 106.52, con la media móvil simple (SMA) de 55 días en 106.92 reforzando antes de esta región de soporte.

Índice del Dólar estadounidense: Gráfico diario

Inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.