El Dólar estadounidense flirtea con los niveles previos a Jackson Hole tras los datos optimistas del PIB

- El Dólar estadounidense cotiza fuerte y revierte casi todas las pérdidas incurridas la semana pasada.

- Los mercados ven apetito por el riesgo mientras el Dólar estadounidense se mueve por los mercados.

- El Índice del Dólar estadounidense sube a la región de 101 y parece mantener las ganancias para este jueves.

El Dólar estadounidense (USD) cotiza sustancialmente más fuerte y ha revertido en algunos pares las pérdidas incurridas la semana pasada. Esto es especialmente el caso del Dólar estadounidense (USD) frente al Euro (EUR), donde los datos de inflación muy suaves de Europa ya habían desencadenado un Euro más débil. Con los datos fuertes y optimistas de EE.UU., el Euro tomó otro movimiento a la baja frente al Dólar estadounidense y actualmente cotiza en niveles donde comenzó el lunes de la semana pasada, antes del Simposio de Jackson Hole.

En el frente del calendario económico de EE.UU., como se mencionó anteriormente, el Producto Interior Bruto de EE.UU. vio su segunda lectura para el segundo trimestre y mostró cifras optimistas. Además de eso, las solicitudes semanales de subsidio por desempleo en EE.UU. mostraron un número semanal aún fuerte, mientras que las solicitudes continuas están comenzando a aumentar un poco.

Resumen diario de los motores del mercado: El gasto vuelve a aumentar

- Los datos de inflación tanto de Alemania como de España mostraron una tendencia desinflacionaria intensificada, con incluso algunas provincias alemanas registrando caídas de precios en términos mensuales. Esto provocó un fuerte movimiento a la baja del Euro (EUR) frente al Dólar estadounidense (USD), borrando casi todas las ganancias registradas la semana pasada.

- A las 12:30 GMT, se ha publicado un gran lote de datos:

- Solicitudes semanales de subsidio por desempleo para la semana que finalizó el 23 de agosto:

- Las solicitudes iniciales se situaron en 231.000 frente a 233.000 de la semana anterior.

- Las solicitudes continuas aumentaron de 1.855 millones de personas desempleadas a 1.868 millones.

- El Producto Interior Bruto de EE.UU. para el segundo trimestre vio su segunda estimación:

- El PIB general aumentó del 2.8% al 3.0%.

- El componente de Precios del Gasto en Consumo Personal (PCE) general se suavizó un poco del 2.6% al 2.5%. El PCE subyacente también se suavizó, del 2.9% al 2.8%.

- El componente del Índice de Precios del PIB fue del 2.3% en la primera lectura y subió al 2.5%.

- Los inventarios mayoristas de julio crecieron un 0.3% frente al 0.1% de junio. La balanza comercial de bienes se amplió sustancialmente a 102.700 millones de dólares desde 97.400 millones de dólares.

- Solicitudes semanales de subsidio por desempleo para la semana que finalizó el 23 de agosto:

- A las 14:00 GMT, las ventas de viviendas pendientes de julio muestran una fea verdad al caer un 5.5% desde un positivo 4.8% del mes anterior. Claramente, el consumidor estadounidense duda si aún debe comprar una vivienda.

- Alrededor de las 19:30, se esperan comentarios del presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic, quien dará una presentación y participará en una sesión de preguntas y respuestas sobre la Reserva Federal y las perspectivas económicas de EE.UU. en la clase de Gestión de Instituciones Financieras del Scheller College of Business de Georgia Tech.

- Las acciones están subiendo con el Dax alemán en Europa cerca del 1%. Las acciones estadounidenses también están de buen humor, con los tres principales índices subiendo un 0.5%.

- La herramienta CME Fedwatch muestra una probabilidad del 65,5% de un recorte de tasas de interés de 25 puntos básicos (pb) por parte de la Fed en septiembre frente a una probabilidad del 34,5% de un recorte de 50 pb. Se espera otro recorte de 25 pb (si septiembre es un recorte de 25 pb) en noviembre con una probabilidad del 44,2%, mientras que hay una probabilidad del 44,6% de que las tasas estén 75 pb (25 pb + 50 pb) por debajo de los niveles actuales y una probabilidad del 11,2% de que las tasas estén 100 (25 pb + 75 pb) puntos básicos más bajas.

- La tasa de referencia a 10 años de EE.UU. cotiza al 3,87%, probando el máximo de esta semana.

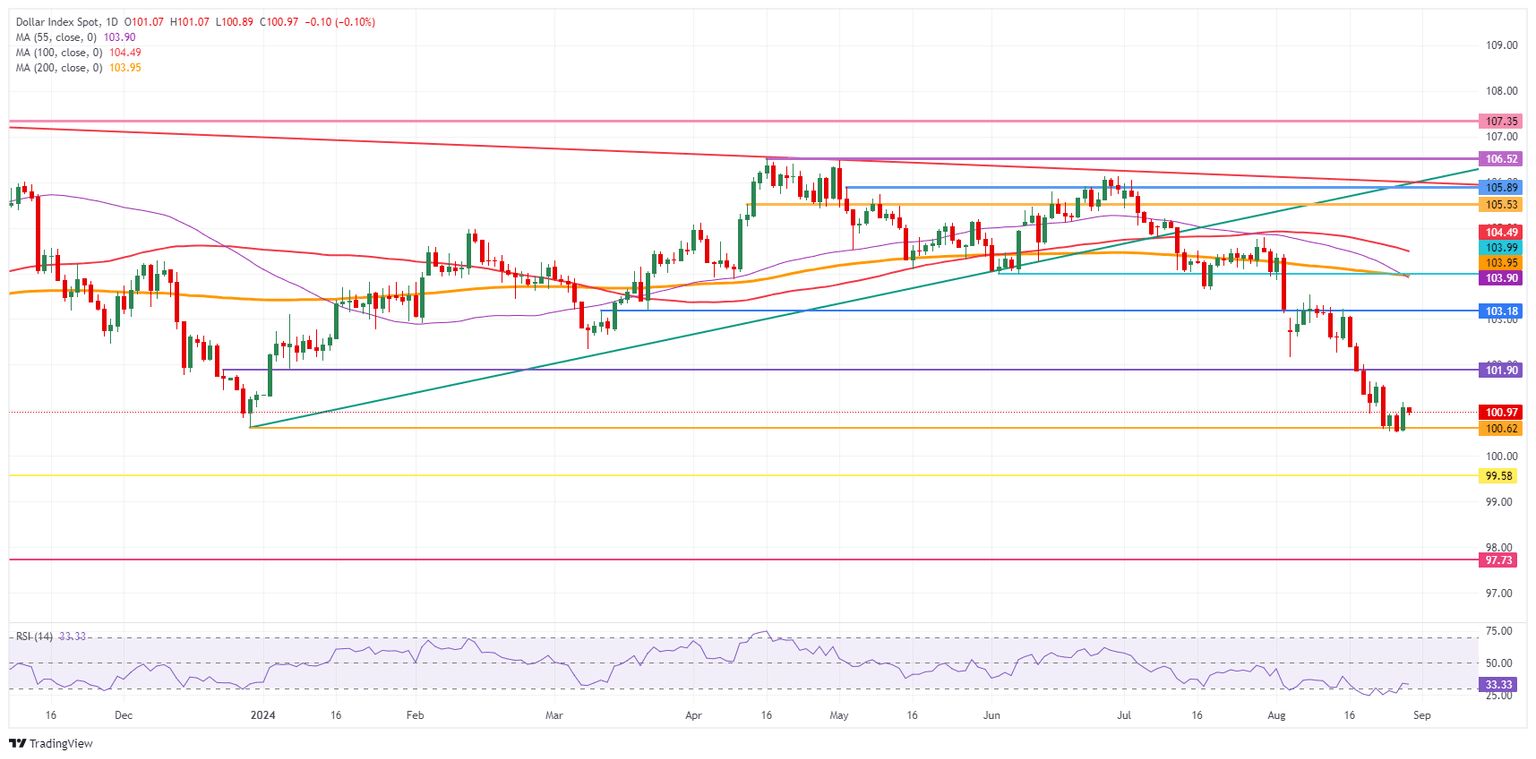

Análisis técnico del Índice del Dólar DXY: ¿Recortes de tasas dices?

El Índice del Dólar estadounidense (DXY) podría entrar en un período de alta volatilidad en las próximas 48 horas con una gran cantidad de datos llegando a los mercados. Que el DXY esté listo para hacer algunos movimientos bruscos se debe a que la Fed no se comprometió con el tamaño de su recorte de tasas inicial y tampoco aclaró si este es el comienzo de un ciclo de recorte de tasas o si aún podría terminar en un recorte único. Los mercados estaban eufóricos la semana pasada, y claramente han moderado ese ánimo alegre con el DXY convirtiéndose en el barómetro de cómo los mercados prevén los próximos pasos de la Fed.

Para una recuperación, el DXY enfrenta un largo camino por delante. Primero, 101.90 es el nivel a recuperar. Se necesitaría un aumento pronunciado del 2% para llevar el índice a 103.18. Un nivel de resistencia muy fuerte cerca de 104.00 no solo tiene un valor técnico crucial, sino que también lleva la media móvil simple (SMA) de 200 días como el segundo peso pesado para limitar la acción del precio.

A la baja, 100.62 (el mínimo del 28 de diciembre) intenta mantener el soporte, aunque parece bastante débil. Si se rompe, el mínimo del 14 de julio de 2023, en 99.58 será el nivel definitivo a observar. Una vez que ese nivel ceda, los niveles iniciales de 2023 se acercan a 97.73.

Índice del Dólar: Gráfico Diario

El empleo FAQs

Las condiciones del mercado laboral son un elemento clave para evaluar la salud de una economía y, por lo tanto, un factor clave para la valoración de las divisas. Un alto nivel de empleo, o un bajo nivel de desempleo, tiene implicaciones positivas para el gasto de los consumidores y, por tanto, para el crecimiento económico, lo que impulsa el valor de la moneda local. Por otra parte, un mercado laboral muy ajustado -situación en la que hay escasez de trabajadores para cubrir los puestos vacantes- también puede tener implicaciones en los niveles de inflación y, por tanto, en la política monetaria, ya que una oferta de mano de obra baja y una demanda alta conducen a unos salarios más altos.

El ritmo al que crecen los salarios en una economía es clave para los responsables políticos. Un crecimiento salarial elevado significa que los hogares disponen de más dinero para gastar, lo que suele traducirse en subidas de precios de los bienes de consumo. A diferencia de otras fuentes de inflación más volátiles, como los precios de la energía, el crecimiento salarial se considera un componente clave de la inflación subyacente y persistente, ya que es improbable que los aumentos salariales se deshagan. Los bancos centrales de todo el mundo prestan mucha atención a los datos de crecimiento salarial a la hora de decidir su política monetaria.

El peso que cada banco central asigna a las condiciones del mercado laboral depende de sus objetivos. Algunos bancos centrales tienen mandatos explícitamente relacionados con el mercado laboral más allá de controlar los niveles de inflación. La Reserva Federal de Estados Unidos (Fed), por ejemplo, tiene el doble mandato de promover el máximo empleo y unos precios estables. Mientras tanto, el único mandato del Banco Central Europeo (BCE) es mantener la inflación bajo control. Aún así, y a pesar de los mandatos que tengan, las condiciones del mercado laboral son un factor importante para las autoridades dada su importancia como indicador de la salud de la economía y su relación directa con la inflación.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.