El Dólar estadounidense mantiene las pérdidas esta semana con el NFP incapaz de provocar un cambio de tendencia

- El Dólar estadounidense retrocede por cuarto día consecutivo esta semana.

- Las nóminas no agrícolas se imprimen más fuertes, aunque la tasa de desempleo decepciona.

- El índice del Dólar estadounidense regresa por debajo de 105.00 antes de las elecciones francesas de este fin de semana.

El Dólar estadounidense (USD) se mantiene con sus pérdidas este viernes y durante toda la semana. Una racha de cuatro días de pérdidas es simplemente demasiado grande para que los alcistas del Dólar puedan salvar, incluso a pesar de los números optimistas de las nóminas no agrícolas. Esto posiciona al Dólar en una esquina bastante débil justo antes de la segunda y última ronda de las elecciones francesas este fin de semana, lo que podría llevar a otra caída si el presidente francés Emmanuel Macron logra evitar una victoria mayoritaria para el partido de extrema derecha de Marie Le Pen el domingo.

En el frente económico de EE.UU., la publicación de las Nóminas no Agrícolas se vio opacada por una revisión a la baja del número anterior, de 272.000 a 218.000. La tasa de desempleo también aumentó de 4.0% a 4.1%. Si esa tasa de desempleo comienza a aumentar consecutivamente durante el verano, la Fed tiene suficientes razones para comenzar a recortar en septiembre por primera vez.

Resumen diario de los mercados: NFP eclipsado

- El Partido Laborista ganó una victoria aplastante en el Reino Unido, y Keir Starmer está en camino de convertirse en el próximo residente en el 10 de Downing Street. Este resultado es cada vez más extraño, dado los movimientos hacia la derecha en Europa.

- Antes de las elecciones del domingo en Francia, el partido de extrema derecha Rally Nacional de Marine Le Pen ya no está en posición de obtener una mayoría, según encuestas recientes.

- A las 12:30 GMT, se publicó el informe de empleo de EE.UU. para junio:

- Las nóminas no agrícolas pasaron de una revisión a la baja de 218.000 a 206.000.

- Las ganancias promedio por hora disminuyeron a 0.3% en junio en comparación con 0.4% en mayo.

- La tasa de desempleo aumentó sorprendentemente de 4.0% a 4.1%.

- No hubo una reacción volátil severa en el mercado, aunque el índice del Dólar estadounidense retrocede por debajo de 105.00.

- A las 15:00 GMT, se publicará el informe de política monetaria de la Fed. Este informe se presenta semestralmente al Comité de Banca, Vivienda y Asuntos Urbanos del Senado y al Comité de Servicios Financieros de la Cámara de Representantes.

- Las acciones asiáticas no pudieron cerrar la semana en una nota alta y tanto China como Japón cerraron en negativo. Las acciones europeas están teniendo un buen desempeño gracias al resultado del Reino Unido y están subiendo. El FTSE 100 del Reino Unido incluso subió un 1% en un momento dado antes de volver a caer a plano antes de la sesión de EE.UU.

- La herramienta CME Fedwatch respalda ampliamente un recorte de tasas en septiembre a pesar de los comentarios recientes de los funcionarios de la Fed. Las probabilidades ahora se sitúan en 66,5% para un recorte de 25 puntos básicos. Una pausa en las tasas tiene una probabilidad de 27.4%, mientras que un recorte de tasas de 50 puntos básicos tiene una escasa posibilidad de 6.1%.

- El rendimiento de los bonos del Tesoro a 10 años de EE.UU. se negocia en 4.31% y ha registrado un nuevo mínimo semanal.

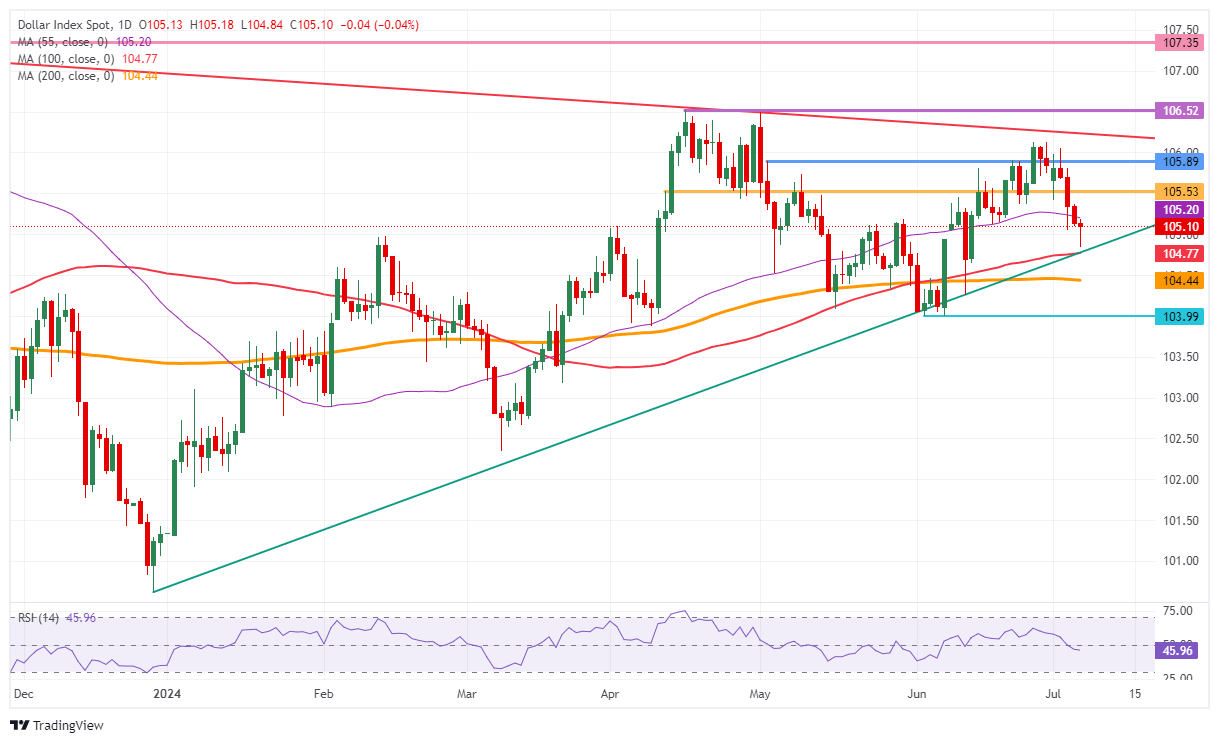

Análisis técnico del Índice del Dólar estadounidense: Acorralado

El Índice del Dólar estadounidense (DXY) no ha podido volver a superar el nivel clave de 105.20, que es la media móvil simple (SMA) de 55 días. Esto significa que el rechazo desde temprano el viernes en la sesión asiática verá una continuación durante el fin de semana y en la apertura del lunes. Si el resultado de las elecciones francesas favorece al actual presidente Emmanuel Macron, se espera ver más debilidad del Dólar estadounidense con el DXY descendiendo a 104.77 y posiblemente incluso más bajo.

Al alza, la media móvil simple (SMA) de 55 días en 105.20 se ha convertido ahora en resistencia después de una prueba temprana durante la sesión asiática que recibió un firme rechazo y empujó al DXY nuevamente hacia abajo para probar ese nivel de 105.00. Si esa SMA de 55 días se recupera nuevamente, 105.53 y 105.89 son los próximos niveles clave cercanos. En caso de que el informe de nóminas no agrícolas fuera extremadamente fuerte, la línea de tendencia descendente roja en el gráfico alrededor de 106.23 y el pico de abril en 106.52 podrían entrar en juego.

A la baja, el riesgo de un movimiento en picada está aumentando, con un doble soporte en 104.77, la confluencia de la SMA de 100 días y esa línea de tendencia ascendente verde desde diciembre de 2023. Si esa doble capa cede, la SMA de 200 días en 104.44 es el guardián que debería atrapar al DXY y evitar más caídas, que podrían dirigirse a 104.00 como una etapa inicial en la corrección.

Índice del Dólar estadounidense: Gráfico Diario

El sentimiento de riesgo FAQs

En el mundo de la jerga financiera, los dos términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "risk-on", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado "risk-off", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más certeza de aportar una rentabilidad, aunque sea relativamente modesta.

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el Rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito por el riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito por el riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.