El Dólar estadounidense se vuelve positivo después de una montaña rusa con la reapertura de los mercados de China tras una semana de vacaciones

- El Dólar estadounidense convierte la pérdida intradía en una ganancia después del inicio de la sesión de negociación en EE.UU. el martes.

- Los mercados chinos están de vuelta en línea después del cierre por la Semana Dorada, desatando un aumento en la volatilidad.

- El Índice del Dólar estadounidense cotiza por encima de 102.00, buscando dirección con una pequeña caída aún presente.

El Dólar estadounidense (USD) está tratando de sacudirse la pequeña caída que intentó presionar al Dólar por segundo día consecutivo después de que los inversores dieran la bienvenida a China de vuelta a los mercados. No es una bienvenida cálida, con el índice Hang Seng 300 de China cayendo más del 9% al cierre. Se está produciendo un aumento en la aversión al riesgo, con las acciones europeas también a la defensiva.

El calendario económico es ligero y no debería crear grandes olas el martes, con la balanza comercial de bienes y el índice de optimismo económico que no se espera que sean factores de movimiento del mercado. Sin embargo, los comentarios del presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic, y del vicepresidente de la Reserva Federal, Phillip Jefferson, podrían serlo.

Movimientos diarios del mercado: Los mercados de EE.UU. avanzan

- China ha reabierto nuevamente después de una semana de festividades por la Semana Dorada. El modo festivo se ha atenuado bastante rápido, con el índice Hang Seng corrigiendo cerca del 10% al cierre. La reacción negativa se extendió a los mercados europeos y a cierta aversión al riesgo en general.

- A las 10:00 GMT, la Federación Nacional de Negocios Independientes (NFIB) publicó su Índice de Optimismo Empresarial para septiembre, que subió a 91,5 desde 91,2 en agosto, por debajo de las expectativas de los economistas de 91,7.

- Los datos de la Balanza Comercial de Bienes y Servicios de agosto revelaron una recuperación del déficit mayor de lo esperado. La cifra actual fue de -70,4 mil millones de dólares frente al déficit anterior de -78,8 mil millones de dólares y mejor que la estimación esperada de -70,6 mil millones de dólares.

- El Instituto TechnoMetrica de Política y Política ha publicado el Índice de Optimismo Económico para octubre. La cifra actual fue de 46,9, apenas por debajo de la estimación de 47,2 y mejor que el 46,1 de septiembre.

- A las 16:45 GMT, el presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic (miembro votante del FOMC en 2024), habla sobre las perspectivas económicas de EE.UU. en el almuerzo del Cuerpo Consular de Atlanta. A las 22:30 GMT, el vicepresidente de la Reserva Federal, Phillip Jefferson (miembro votante del FOMC en 2024), pronuncia un discurso en un evento organizado por el Davidson College en Davidson, Carolina del Norte.

- Las acciones europeas están fuera de sus mínimos, aunque aún cotizan en rojo, mientras que las acciones estadounidenses se preparan para comenzar la sesión de negociación en EE.UU. en verde.

- La herramienta Fedwatch del CME muestra una probabilidad del 88,7% de un recorte de tasas de interés de 25 puntos básicos (pbs) en la próxima reunión de la Fed el 7 de noviembre, mientras que el 11,3% no espera un recorte de tasas. Las probabilidades de un recorte de tasas de 50 pbs se han descartado por completo ahora.

- La tasa de referencia a 10 años de EE.UU. cotiza en 4,04%, el nivel más alto desde mediados de agosto.

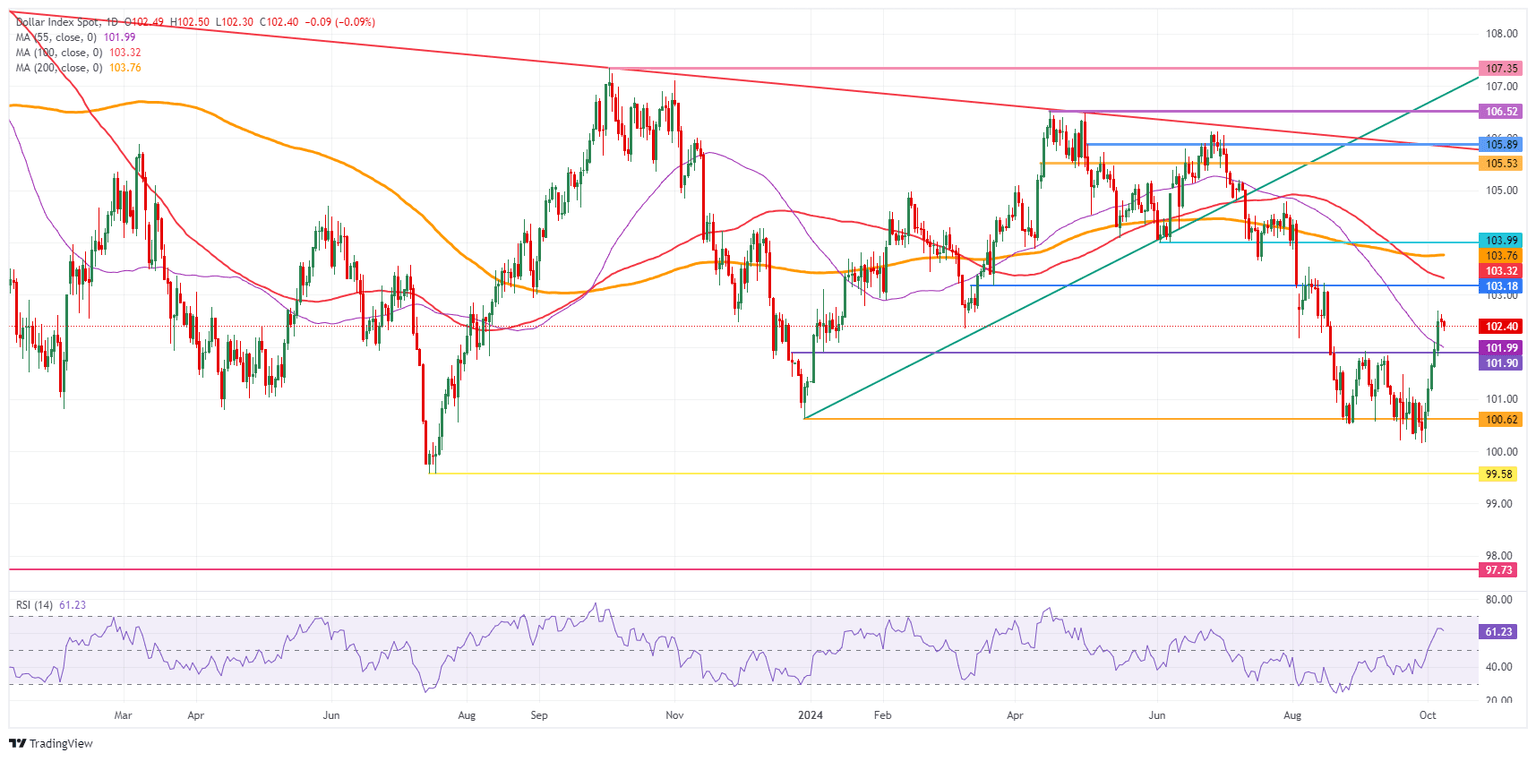

Análisis Técnico del Índice del Dólar estadounidense: Ventana de oportunidad

El Índice del Dólar estadounidense (DXY) está disminuyendo un poco por segundo día consecutivo. El fuerte repunte de la semana pasada está viendo algo de toma de beneficios por segundo día consecutivo. El hecho de que el Dólar estadounidense no pueda ganar más incluso con el tono de aversión al riesgo desde Asia podría significar que un short squeeze se ha completado y podría ver una lenta caída desde aquí.

El nivel psicológico de 103.00 es el primer nivel a abordar al alza. Más arriba, el gráfico identifica 103.18 como el nivel final para esta semana. Una vez por encima de allí, emerge un área muy volátil, con la media móvil simple (SMA) de 100 días en 103.32, la SMA de 200 días en 103.76, y los niveles cruciales de 103.99-104.00 en juego.

A la baja, la SMA de 55 días en 101.99 es la primera línea de defensa, respaldada por el nivel redondo de 102.00 y el crucial 101.90 como soporte para atrapar cualquier presión bajista y desencadenar un rebote. Si ese nivel no funciona, 100.62 también actúa como soporte. Más abajo, debería tener lugar una prueba del mínimo del año hasta la fecha de 100.16 antes de más caídas. Finalmente, y eso significa renunciar al gran nivel de 100.00, el mínimo del 14 de julio de 2023 en 99.58 entra en juego.

Índice del Dólar: Gráfico Diario

El sentimiento de riesgo FAQs

En el mundo de la jerga financiera, los dos términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "risk-on", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado "risk-off", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más certeza de aportar una rentabilidad, aunque sea relativamente modesta.

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el Rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito por el riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito por el riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.