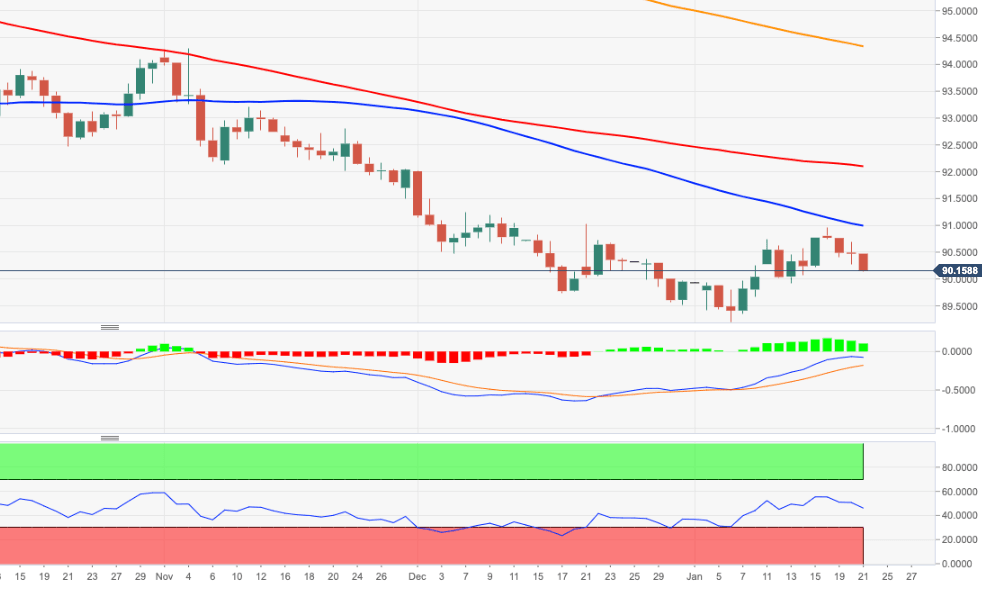

DXY Análisis del Precio: Objetivo bajista en 90.00 (y más abajo)

- El DXY pierde soporte y se acerca al nivel de 90.00.

- Inmediatamente a la baja se encuentra el mínimo de 2021 en 89.20.

El impulso de venta en el índice del dólar de EE.UU. (DXY) se extiende hasta la sesión del jueves y arrastra al dólar a la zona del soporte clave en torno a 90.00.

La incapacidad del momento alcista del USD para empujar al índice sobre los máximos recientes en la región de 91.00, llevó a los vendedores a regresar al mercado y ahora el foco de atención se desplazó hacia la continuación de la tendencia bajista.

Dicho esto, un el quiebre de la zona de 90.00 no debería sorprender a nadie en el horizonte a corto plazo. Por debajo de este nivel psicológico se ubican los mínimos de 2021 alrededor de 89.20 por delante del mínimo de marzo de 2018 en 88.94.

El rebote en curso se considera solo correctivo y, a largo plazo, siempre que el DXY opere por debajo de la media móvil simple de 200 días, hoy en 94.32, se espera que persista la visión negativa.

DXY gráfico de día

Autor

Equipo FXStreet

FXStreet