- Los bonos de alto rendimiento cumplen una función estratégica en una cartera diversificada.

- Evitemos caer en suposiciones: los tipos de interés más altos no son necesariamente malos para la revalorización del capital a largo plazo.

- En nuestra opinión, existen oportunidades atractivas en la deuda de alto rendimiento, pero para lograr un crecimiento sostenido es esencial realizar una cuidadosa selección de valores.

Creemos que los inversores en renta fija se enfrentan a una era económica totalmente distinta, en la que existen nuevos riesgos, pero también oportunidades interesantes. Los bonos han retomado su papel histórico en las carteras: proporcionar ingresos, proteger contra las caídas y brindar la posibilidad de revalorización del capital. Ahora bien, creemos que perseguir el crecimiento en este entorno exige una mentalidad diferente que cuestione algunos de los supuestos que exponemos a continuación.

Aunque los bancos centrales recorten los tipos, es probable que se mantengan altos durante más tiempo. ¿Es este contexto perjudicial para los bonos?

El hecho de que los tipos permanezcan altos durante más tiempo no es necesariamente negativo para los inversores en renta fija. Los bonos ofrecen rendimientos más elevados y atractivos, lo que puede ser útil en un entorno en el que los inversores se enfrentan a tantas incertidumbres relacionadas con la geopolítica, la inflación y un importante ciclo de elecciones global.

Consideramos que los rendimientos superiores refuerzan el papel beneficioso de los bonos en una cartera diversificada, ya que proporcionan ingresos continuos y protección frente a las caídas. Nuestros análisis muestran que las rentas pueden suponer más de la mitad de la rentabilidad en un horizonte de inversión de cinco años, incluso en una cartera estándar compuesta por un 60% de renta variable y un 40% de renta fija. La proporción aumenta si los inversores eligen clases de activos con un perfil de ingresos más elevados, como el crédito o la renta variable con dividendos elevados, llegando a alcanzar el 80% en algunos casos. Aunque un ciclo de recortes de poca magnitud podría resultar desafiante para los emisores más débiles, también ofrece mayores oportunidades para añadir valor a través de una cuidadosa selección de valores.

La deuda de alto rendimiento puede brindar oportunidades atractivas como inversión a corto plazo, pero ¿tiene sentido como asignación estratégica a largo plazo?

En nuestra opinión, hay argumentos sólidos a favor de incluir bonos de alto rendimiento en una asignación estratégica de activos.

En primer lugar, las características históricas de riesgo y rentabilidad indican que la deuda de alto rendimiento tiene el potencial de ofrecer rendimientos comparables a los de la renta variable, pero con una menor correlación con la beta del mercado de renta variable y una mejor protección frente a las caídas. En segundo lugar, debido a que el flujo de rentabilidad se basa en ingresos, la deuda de alto rendimiento también puede ofrecer un rango más limitado de resultados en comparación con la renta variable, lo que se traduce en un perfil de riesgo y rentabilidad más atractivo. Por último, los bonos de alto rendimiento presentan una correlación relativamente baja con otros activos de renta fija, además de una composición sectorial y factores de riesgo diferentes en relación con el conjunto de renta variable del mercado, lo que contribuye a mejorar la diversificación en una cartera multiactivo.

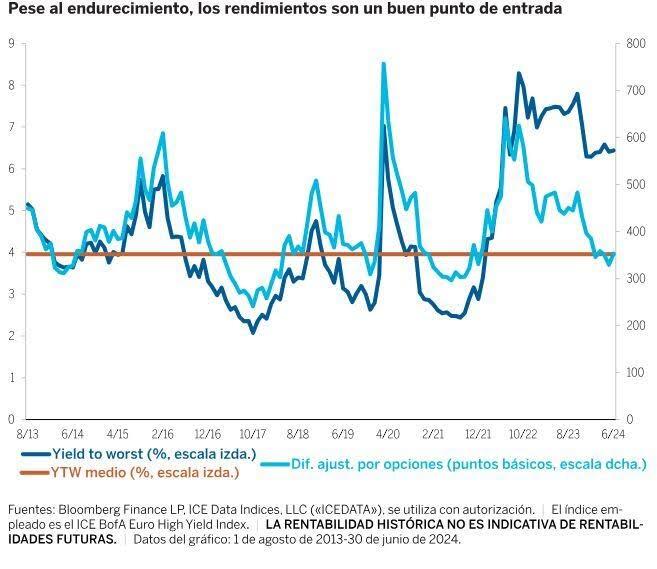

Los rendimientos totales —una medida integral de la rentabilidad de un bono— mantienen un gran atractivo, creando un punto de entrada convincente para los clientes que buscan un mayor potencial de rentabilidad total. Además, la deuda de alto rendimiento suele tener una duración menor que otras categorías de renta fija, por lo que es menos sensible a la volatilidad de los tipos. Nuestra estimación de impagos está muy por debajo de los niveles máximos alcanzados durante la recesión anterior, y es posible que las tasas de impago hayan tocado techo. El gráfico 1, además de mostrar el rendimiento mínimo disponible (yield to worst) para el universo a lo largo del tiempo, revela que, según el índice ICE BofA Euro High Yield, los rendimientos están cerca de sus máximos históricos. Aunque los diferenciales también se han estrechado considerablemente, siguen respaldados por una dinámica positiva de oferta y demanda.

Gráfico 1

Con el aumento de la volatilidad en el horizonte, ¿es el alto rendimiento demasiado arriesgado?

El panorama de la inversión sigue siendo incierto y volátil, por lo que conviene ser prudentes. No obstante, los rendimientos totales actuales brindan un importante colchón a los inversores. Creemos que la creciente diferenciación entre sectores y regiones en el mercado de alto rendimiento está comenzando a generar oportunidades atractivas para los inversores que adoptan un enfoque bottom-up, con Europa como región destacada.

En este entorno con tanta incertidumbre, es aún más importante evitar aquellos sectores que registren un aumento de la capacidad y dar prioridad a las compañías con ventajas competitivas sostenibles como, por ejemplo, disponer de una ventaja en costes difícil de replicar o poseer activos intangibles de alta calidad, véase una marca o una patente.

Al invertir en bonos de alto rendimiento, el análisis fundamental y la selección de valores son cruciales, ya que permiten a los inversores evitar empresas con perfiles crediticios débiles o vulnerables a un aumento en el coste de financiación debido a tipos de interés más altos.

Es importante tener en cuenta que existen riesgos económicos y que la volatilidad podría incrementarse. No obstante, cada vez surgen más oportunidades en la deuda de alto rendimiento, especialmente en Europa, para aquellos inversores dispuestos a investigar y aventurarse en áreas del mercado «marginadas».

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

Pronóstico Semanal del Bitcoin: Las tensiones en Oriente Medio y el aumento de los precios del petróleo pesan sobre el BTC

Los operadores temen una venta masiva en el Bitcoin después de que las instituciones vinculadas al invierno cripto de 2022 comiencen a mover BTC a plataformas institucionales.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.