- En nuestra opinión, invertir en compañías con beneficios predecibles es una buena forma de tratar de mitigar los riesgos asociados con el entusiasmo en torno a la IA.

- Creemos que las compañías que han desarrollado formas concretas de monetizar la IA utilizándola para mejorar sus negocios principales son una apuesta más segura que las de IA propiamente.

El entusiasmo actual por la IA ha desencadenado prisa por invertir en nuevas aplicaciones. Esto se debe en parte a las formas de mejorar la eficiencia y la productividad, y en parte a una respuesta competitiva a la innovación por parte de la competencia. Sin embargo, en muchos casos, las perspectivas de un rendimiento de la inversión para las compañías que lanzan productos de IA siguen siendo inciertas. Durante un periodo de tres a cinco años, existe el riesgo de inversión de capital en chips de capacidad a hiperescala en previsión de unos ingresos que podrían no materializarse.

Creemos que invertir en compañías con beneficios predecibles es una buena manera de mitigar este riesgo. Los niveles de demanda principales para las compañías tecnológicas fuera del ámbito de la IA deberían ser favorables, y la demanda relacionada con la IA debería proporcionar una ventaja incremental. Por ejemplo, los gigantes tecnológicos Microsoft y Adobe han desarrollado formas claras y concretas de monetizar la IA utilizándola para mejorar sus negocios principales. Esto proporciona flujos de ingresos predecibles, lo que hace que estas compañías sean una apuesta más segura que las que están impulsadas principalmente por la propia IA.

La estrategia de Microsoft consiste en agrupar funciones de IA como productos independientes a un precio prémium, englobados bajo la marca Copilot, que enfatiza la naturaleza de asistencia de la tecnología. Office Copilot es la herramienta de IA con el mayor potencial gracias a funciones como el borrador o la edición de notas, respuestas a correos electrónicos, creación de presentaciones en Power Point basadas en archivos anteriores o el uso de Excel para analizar datos y crear gráficos. Office Copilot debería servir también como interfaz de lenguaje natural que permite a los usuarios aprovechar todas las funciones de Office. La penetración de Copilot podría ser más modesta al principio, ya que las empresas tardarán en entender cómo las tareas que hace la IA mejoran la eficiencia del personal de oficina en general y qué parte de ellas realmente aporta ventajas a la empresa.

En general, los ingresos de Microsoft derivados de la IA podrían alcanzar los 25.000 millones de USD, frente a los 245 000 millones de ingresos totales del ejercicio 2023. Esta cifra representaría actualmente un incremento del 10 % de los ingresos, aunque el ritmo inicial de la adopción podría ser gradual a medida que los clientes se familiarizan con un nuevo tipo de producto. Si fueran necesarios 4 o -5 años para dicho crecimiento, la IA podría contribuir aproximadamente un 2 % al incremento de los ingresos y alrededor de un 3 % al crecimiento del BPA durante el periodo.

Adobe ha estado invirtiendo en IA y aprendizaje automático durante bastante tiempo, siendo la introducción en 2016 de Sensei, la herramienta de IA para marketing digital, un ejemplo excelente de los frutos de su trabajo. Durante el año pasado, la mayoría de los clientes de Adobe usaban Sensei para acelerar y simplificar el flujo de trabajo. Pero no por ello menos importante, el reciente entusiasmo en torno a la IA generativa es más evidente en el negocio de creación de contenido digital de Adobe. Aunque las capacidades avanzadas de edición de fotos siempre han sido la apuesta mínima, la nueva función Firefly de Adobe que genera imágenes basadas en texto se está convirtiendo rápidamente en una capacidad clave. La prioridad de Adobe en lo referente a la experiencia de usuario es lo que fomenta el debate sobre el alcance y el ritmo de monetización. Actualmente, Adobe está centrado en aumentar el número de usuarios y ampliar el ecosistema. Ya sea en la generación de ideas o en la creación de más contenido, la IA está ayudando a los usuarios a ser más productivos y, en última instancia, a confiar más en las soluciones de Adobe.

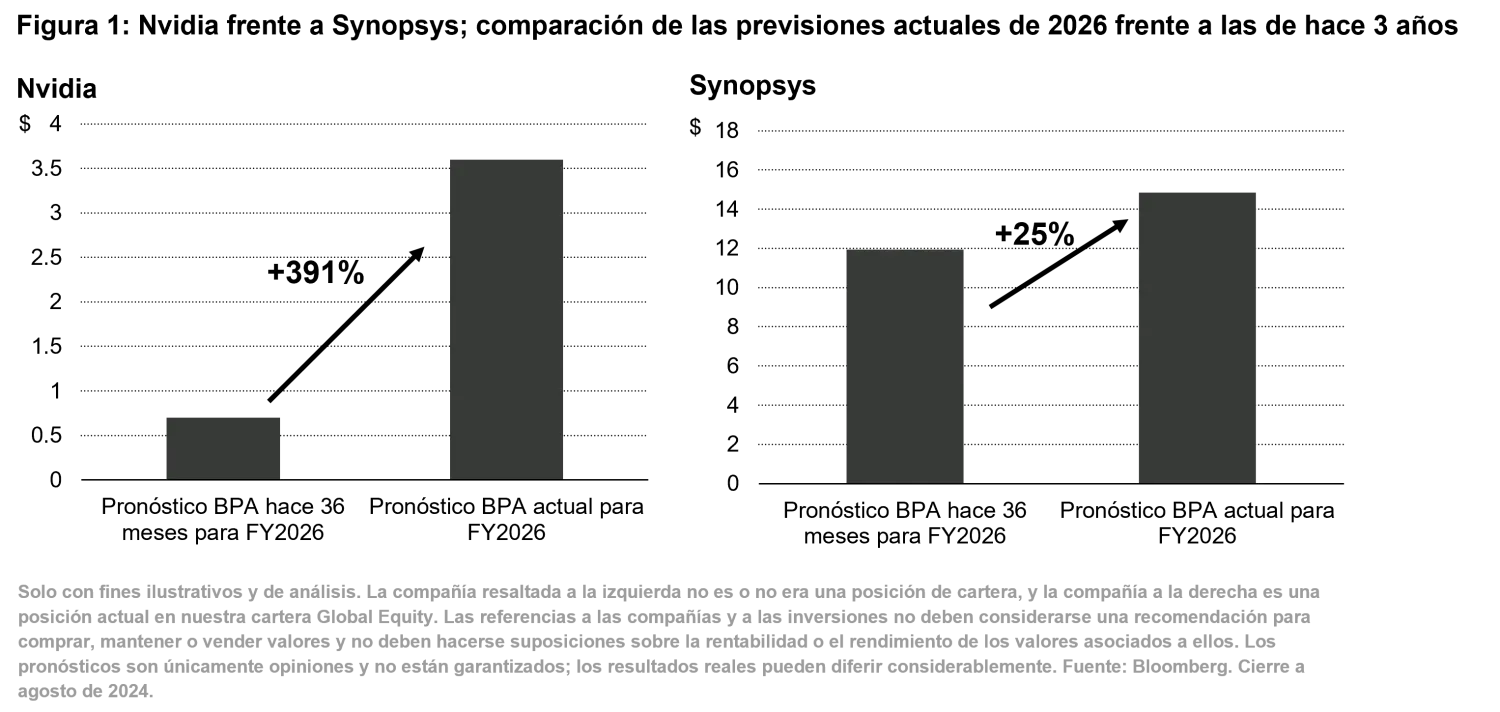

Mientras que Microsoft y Adobe monetizan la IA a través de sus ofertas de software y de nube, y presentan un crecimiento constante, Nvidia, el fabricante de chips centrado en la IA, ha sido el mayor motor del rendimiento del S&P 500 este año. Sin embargo, creemos que es difícil establecer la previsibilidad de los ingresos futuros debido a la incertidumbre respecto a la durabilidad y la sostenibilidad de su tecnología. El crecimiento de Nvidia ha sido extraordinario, pero también ha sido extraordinariamente volátil. En nuestra opinión, otras compañías ofrecen exposición al potencial de crecimiento con menor riesgo. Un ejemplo es Synopsys, que proporciona a los fabricantes de semiconductores herramientas para el diseño y la verificación, y que creemos que ofrece más previsibilidad.

La naturaleza extremadamente cíclica de las acciones de bienes de capital, como los semiconductores, añade otra capa de complejidad a la decisión de inversión. Actualmente estamos en la parte más fuerte del ciclo, lo que debería beneficiar a compañías como Taiwan Semiconductor Manufacturing Company (TSMC), una fundición líder en el mundo. Es imposible saber cuánto durará cualquiera de las partes del ciclo, por lo que un enfoque prudente es mantener consistentemente compañías rentables y resilientes como TSMC en pesos variables a lo largo del tiempo.

En pocas palabras: céntrese en rendimientos financieros realistas y medibles

Cuando evaluamos el impacto de la IA generativa, nos centramos en casos prácticos de fácil acceso en lugar de soñar con las posibilidades a largo plazo. El entusiasmo por las empresas que pueden beneficiarse de la IA generativa debería combinarse con una estricta disciplina de valoración. El impulso de las estimaciones de beneficios generados por la IA debería materializarse en los próximos años. Sin embargo, creemos que el posible impacto en el precio de las acciones dependerá de la habilidad de cada empresa para mejorar los beneficios mediante el uso de la IA. Como inversores, preferimos aquellas empresas más predecibles y mejor posicionadas para beneficiarse del crecimiento estructural del sector, lo cual garantiza una rentabilidad financiera más realista y cuantificable.

Este comunicación promocional se ofrece exclusivamente a título informativo y no constituye ninguna invitación, oferta o recomendación para comprar o vender participaciones en fondos/ acciones de fondos ni ningún otro instrumento financiero, ni para realizar transacciones o actos jurídicos de ningún tipo. Se deberían adquirir participaciones en fondos únicamente sobre la base del folleto de venta actual del fondo, el documento informativo clave para el inversor, su escritura de constitución y el informe anual y semestral más reciente del fondo, y después de haber consultado a un asesor financiero, jurídico, contable y fiscal independiente.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

Pronóstico Semanal del Bitcoin: Las tensiones en Oriente Medio y el aumento de los precios del petróleo pesan sobre el BTC

Los operadores temen una venta masiva en el Bitcoin después de que las instituciones vinculadas al invierno cripto de 2022 comiencen a mover BTC a plataformas institucionales.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.