Vista previa de las minutas del FOMC de la reunión del 26 al 27 de enero: ¿La Fed limitará las tasas?

- Las discusiones de la Fed se centrarán en las preocupaciones sobre el mercado laboral y la inflación.

- No hubo cambios en la política de tasas o en las compras de bonos en la reunión de enero.

- Las minutas deberían respaldar el tono pesimista de las perspectivas de la Fed.

- La subida de los rendimientos del Tesoro de Estados Unidos apoya al dólar, con el bono a 10 años cerca del 1.3%.

La Reserva Federal había seguido una política clara y consistente durante casi un año, con tasas cero, compra de bonos y apoyo fiscal del gobierno hasta que el mercado laboral se recupere por completo y la economía vuelva a tararear.

En su última evocación de las perspectivas del banco central al Economic Club de Nueva York la semana pasada, el presidente Jerome Powell sugirió que cualquier aumento en la inflación podría caer presa de la lenta recuperación del mercado laboral. Señaló que la tasa de desempleo real, según la definen las personas que quieren pero no pueden encontrar trabajo, probablemente esté más cerca del 10% en lugar de la tasa oficial del 6.3%.

“Las recientes mejoras en el mercado laboral no han ejercido una presión alcista innecesaria sobre la inflación como se esperaba, de hecho, la inflación ni siquiera ha seguido subiendo al 2%. Tenemos todas las razones para creer que, si no hubiera sido por el brote, el mercado laboral podría haberse fortalecido aún más sin desencadenar un aumento preocupante de la inflación”, observó el Sr. Powell en su discurso.

Si el mercado laboral más ajustado en medio siglo en los meses anteriores a la pandemia mantuvo a los Estados Unidos con una tasa de desempleo del 3.5% en marzo, no estaba generando presión salarial inflacionaria mientras los empleadores competían por la escasez de mano de obra, entonces el estado actual ciertamente no es una amenaza.

Tasa de desempleo U-3 de EE.UU.

Fuente: FXStreet

"Continuaremos comprando 80 mil millones de dólares en bonos del Tesoro y 40 mil millones de dólares en valores respaldados por hipotecas (MBS), cada mes hasta que se logre un progreso sustancial en los objetivos de máximo empleo y estabilidad de los precios", repitió Powell la semana pasada.

Minutas del FOMC

Las minutas editadas de la reunión del 26 al 27 de enero serán útil en tres áreas.

Primero, debería denotar las opiniones de los gobernadores sobre la desaceleración de las contrataciones en diciembre y enero. Específicamente, si fue una función del bloqueo reimpuesto en California y las restricciones en otros estados o es un problema más endémico, relacionado con el retroceso en el gasto de los consumidores en el cuarto trimestre y la erosión gradual de los empleos minoristas y del sector servicios como las fallas comerciales en esos sectores que continuaron sin cesar.

En segundo lugar, la discusión puede aclarar los miembros que piensan sobre los criterios para reducir la compra de bonos y un posible calendario de reducción. Aunque cualquier mención más allá de una noción más vaga de un marco de tiempo en el futuro es muy poco probable, ya que los mercados lo tratarían como una predicción.

Por último, los mercados estarán más interesados en la opinión de los gobernadores sobre el aumento de las tasas de interés.

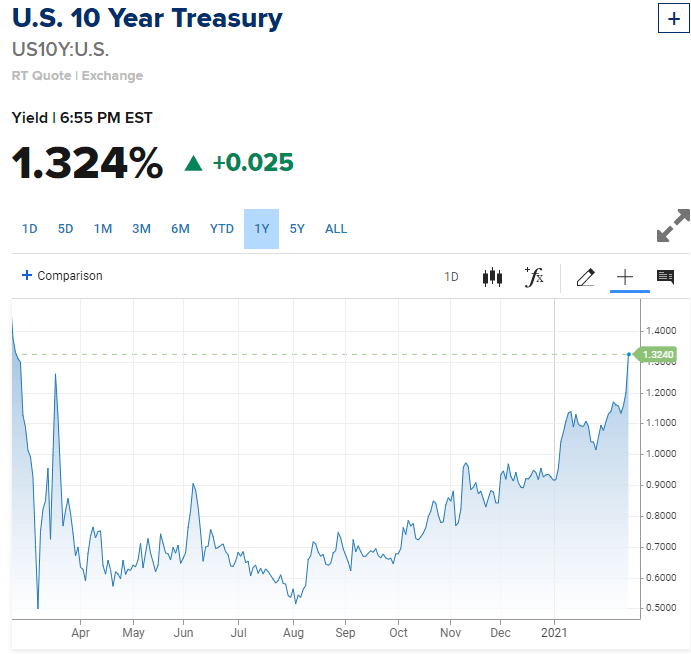

Desde el cierre de la reunión anterior del FOMC del 16 de diciembre en 0.92% hasta el final de la reunión del 27 de enero, el rendimiento del bono del Tesoro a 10 años había ganado nueve puntos básicos hasta el 1.01%. O, para decirlo con más precisión, la Fed había aceptado el aumento al no utilizar el programa de compra de bonos para evitarlo.

En las tres semanas transcurridas desde ese momento, el bono del Tesoro a 10 años ha añadido 30 puntos básicos para cerrar el martes en el 1.31%. Ese es el rendimiento más alto para este bono gubernamental de referencia desde el 26 de febrero del año pasado, antes de que la Fed comenzara su histórica intervención pandémica. Cualesquiera que sean las opiniones de los gobernadores sobre las tasas de mercado adecuadas en esta etapa de la recuperación a finales de enero, ahora son doblemente relevantes.

Bonos del Tesoro a 10 años

Fuente: CNBC

Conclusión y el dólar

El reciente aumento de las tasas de interés de EE.UU. es una función doble a partes iguales, la intención del mercado y el permiso de la Reserva Federal.

Los mercados de crédito creen que la recuperación de EE.UU. se acerca y, a medida que se acelera, los rendimientos subirán. Históricamente, existe un margen considerable para que suban las tasas y bajen los precios de los bonos. Desde mediados de diciembre de 2019 hasta mediados de enero de 2020, el rendimiento a 10 años se movió entre el 1.77% y el 1.92%. En 2018, el rango fue del 2.41% al 3.23 %%.

Bonos del Tesoro a 10 años

Fuente: CNBC

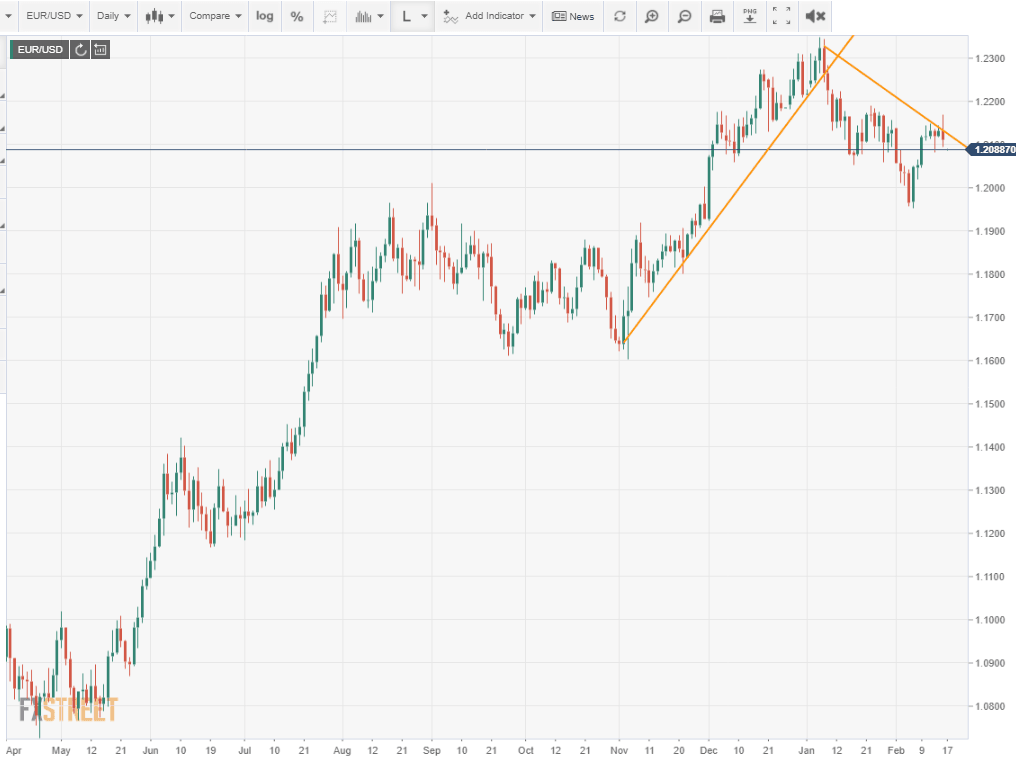

El aumento de los rendimientos de los bonos del Tesoro de Estados Unidos ha sido la lógica principal detrás de las recientes ganancias del dólar.

¿Trazará la Fed una línea sobre el aumento de las tasas de interés y dónde? No hay una pregunta más pertinente para los mercados financieros y de divisas en este momento. Si es poco probable que las minutas del FOMC proporcionen una respuesta, incluso una pista podría hacer que los mercados se muevan.

Autor

Joseph Trevisani

FXStreet

Sr. Trevisani comenzó sus veintiocho años de carrera en los mercados financieros en Credit Suisse en Nueva York y Singapur, donde trabajó durante 12 años como comerciante de divisas interbancario y gerente de mesa de operaciones.