Tres datos fundamentales de la semana: Elecciones en EE.UU. inciertas, el BoE y la Fed prometen una semana de montaña rusa

- Las elecciones presidenciales de EE.UU. están en un punto crítico, lo que implica alta volatilidad y resultados potencialmente desconocidos durante días.

- Los funcionarios del Banco de Inglaterra están listos para presidir un recorte de tasas.

- Es probable que la Fed reduzca los costos de los préstamos en 25 puntos básicos, independientemente de las elecciones.

¿Harris o Trump? El mundo está ansioso por conocer el resultado de la votación del 5 de noviembre, y puede que tenga que esperar largas horas para conocer el desenlace. Los mercados también responderán a la composición del Congreso. El Banco de Inglaterra (BoE) y la Reserva Federal (Fed) entrarán en juego después.

Aquí hay un adelanto de los dramáticos eventos de esta semana.

1) Elecciones presidenciales de EE.UU. en un punto crítico

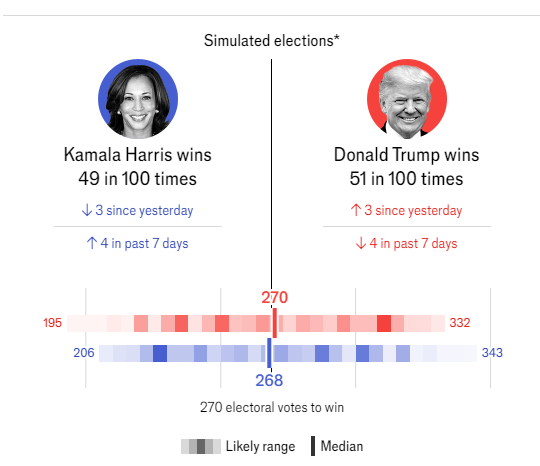

Martes, con resultados potencialmente llegando temprano el miércoles. Hasta el último momento: así es como varios analistas políticos describen la votación. El expresidente Donald Trump parecía haber tomado la delantera hasta que la última ronda de encuestas mostró a la vicepresidenta Kamala Harris adelantándose. Todas las posibles ventajas están dentro de los márgenes de error de las encuestas.

Pronóstico de las elecciones de EE.UU. Fuente: The Economist

Para los mercados, la respuesta fresca a la reversión del "comercio Trump" es reveladora: un Dólar estadounidense (USD) más débil tras números más favorables para Harris. El candidato republicano prometió imponer aranceles, lo que aumentaría la inflación y haría que las tasas de interés subieran. Una victoria para los demócratas serviría como una continuación, permitiendo que la Fed continúe recortando.

Para las acciones y el oro, el panorama es más complicado y depende del control del Congreso.

Aquí hay cuatro escenarios

1) Trump gana, Congreso dividido: Este resultado significa aranceles, pero no recortes de impuestos. Eso es alcista para el Dólar estadounidense y bajista para el oro. Las acciones probablemente lucharían.

2) Trump gana, control del Congreso por el GOP: Una barrida republicana significa recortes de impuestos sustanciales, que superarían a los aranceles. Esto es alcista para el Dólar estadounidense ya que las tasas subirían, mientras que los recortes de impuestos serían alcistas para el oro. Las acciones aman los impuestos más bajos y también subirían.

3) Harris gana, Congreso dividido: Este resultado continúa la situación actual y sería neutral a largo plazo para todos los mercados. A corto plazo, el Dólar estadounidense caería, el oro se estabilizaría y eventualmente retomaría su tendencia alcista, y las acciones tambalearían pero luego se estabilizarían.

4) Harris gana, barrida demócrata: Harris prometió nuevos gastos en vivienda asequible. Eso significa mayor inflación y déficits, similar a una barrida republicana. Eso sería alcista para el Dólar estadounidense, el oro y acciones específicas.

Es esencial notar que las reacciones también dependen de lo que el ganador diga inmediatamente después de declarar la victoria.

Además, algunos inversores han estado al margen, esperando el resultado. Un desenlace rápido proporcionaría calma, apoyando el alza a largo plazo del oro y las acciones, mientras pesa sobre el Dólar estadounidense. Tal fuerza calmante podría contrastar temporalmente con las tendencias a largo plazo descritas anteriormente.

En general, cuanto más rápido se conozca el resultado, mejor para las acciones. Si hay algo que los inversores odian, es la incertidumbre.

2) BoE listo para recortar tasas por una abrumadora mayoría

Jueves, 12:00 GMT. La inflación ha estado disminuyendo en el Reino Unido, permitiendo a los funcionarios de la "Old Lady" relajar aún más la política monetaria. Es probable que el gobernador del BoE, Andrew Bailey, presida un recorte de 25 puntos básicos (pbs), estableciendo las tasas en 4.75%.

Las actas de la reunión del Comité de Política Monetaria (MPC) probablemente mostrarán que una gran mayoría de los nueve miembros apoyan la reducción de los costos de los préstamos. El recorte ya está descontado en la Libra, pero una señal de que las tasas caerán en cada reunión podría pesar sobre ella. Una postura más cautelosa ayudaría a estabilizar la Libra.

Además de la decisión, el BoE también publica su Informe de Política Monetaria (MPR) trimestral. Dado los recientes desarrollos económicos, se espera una trayectoria más baja para la inflación. Cualquier pronóstico sorprendentemente optimista sobre la inflación desencadenaría una fuerte Libra.

Las conferencias de prensa del gobernador Bailey tienden a ser sombrías, pesando sobre la Libra a corto plazo.

3) La Fed evitará la política, los comentarios sobre la inflación y el empleo son críticos

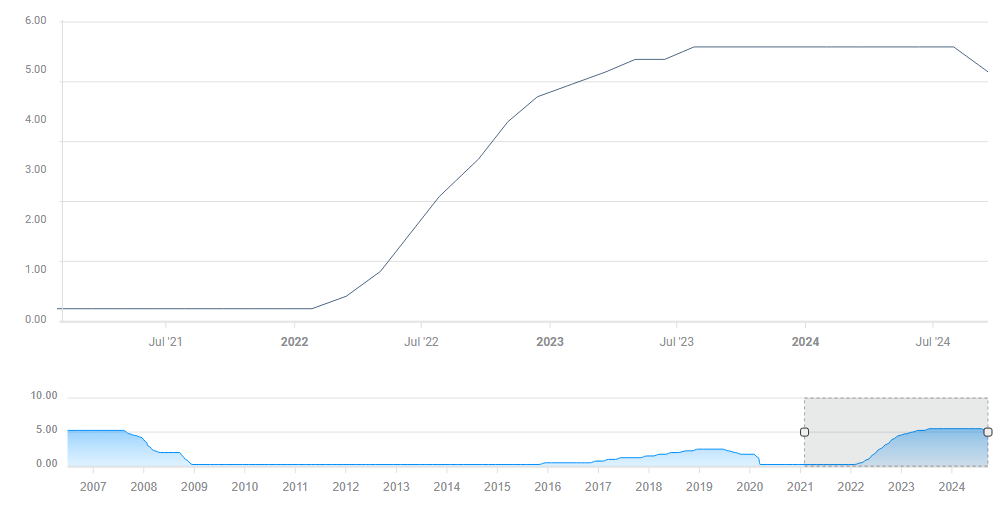

Jueves, 19:00 GMT, conferencia de prensa a las 19:30 GMT. Primero lo primero: la Reserva Federal está lista para recortar las tasas de interés en 25 pbs. Eso es lo que los mercados están descontando, y es una decisión equilibrada. Las otras opciones son un recorte de 50 pbs, como en septiembre, o no hacer cambios.

Tasa de los Fondos Federales. Fuente: FXStreet.

El presidente de la Fed, Jerome Powell, y sus colegas también querrán ser vistos como imparciales en la política. Al cumplir con las expectativas, mostrarían su independencia.

Powell también evitará cualquier pregunta relacionada con las elecciones, y se espera que los reporteros se centren en la próxima decisión en diciembre. El presidente de la Fed seguramente repetirá su postura de depender de los datos, pero los comentarios sobre los desarrollos recientes pueden proporcionar información.

Las nóminas no agrícolas fueron decepcionantes en octubre, pero los huracanes impactaron fuertemente los datos. ¿Cómo lo ve la Fed? Una visión optimista del mercado laboral impulsaría el Dólar estadounidense y las acciones, perjudicando al oro. Comentarios preocupados harían lo contrario.

Mientras el mercado laboral está en el centro de atención, la opinión del banco sobre el reciente aumento de la inflación también es de interés. La preocupación por la inflación apoyaría al Dólar estadounidense y perjudicaría a las acciones y al oro. Descartar los últimos datos como ruido haría lo contrario.

Reflexiones finales

Una semana como esta, en la que la Fed no es el evento más importante, ocurre solo una vez cada cuatro años. Se espera una volatilidad extrema. Recomiendo operar con precaución.

Autor

Yohay Elam

FXStreet

Yohay Elam es el último analista en unirse al equipo de FXStreet.