¿Qué suponen las elecciones estadounidenses para los inversores?

Este atículo ha sido escrito por John Emerson , Matt Miller y Darrell Spence

La incertidumbre de 2020 continúa

Tras alcanzar un récord de participación en la jornada electoral, los votantes estadounidenses despertaron la mañana del miércoles sin un vencedor claro en las elecciones presidenciales. Después de una carrera electoral que ha resultado ser mucho más ajustada de lo que la mayoría de sondeos pronosticaba, es posible que el resultado no se conozca hasta dentro de días o incluso semanas.

Según John Emerson, Vice Chairman de Capital Group International y exembajador de Estados Unidos en Alemania, «la paciencia será la clave para superar este periodo de incertidumbre política. « Son literalmente millones de papeletas las que aún deben contarse, entre las que hay un gran número de votos por correo, de modo que lo razonable es que se produzcan retrasos. De hecho, ya veníamos advirtiendo de este escenario desde hace meses».

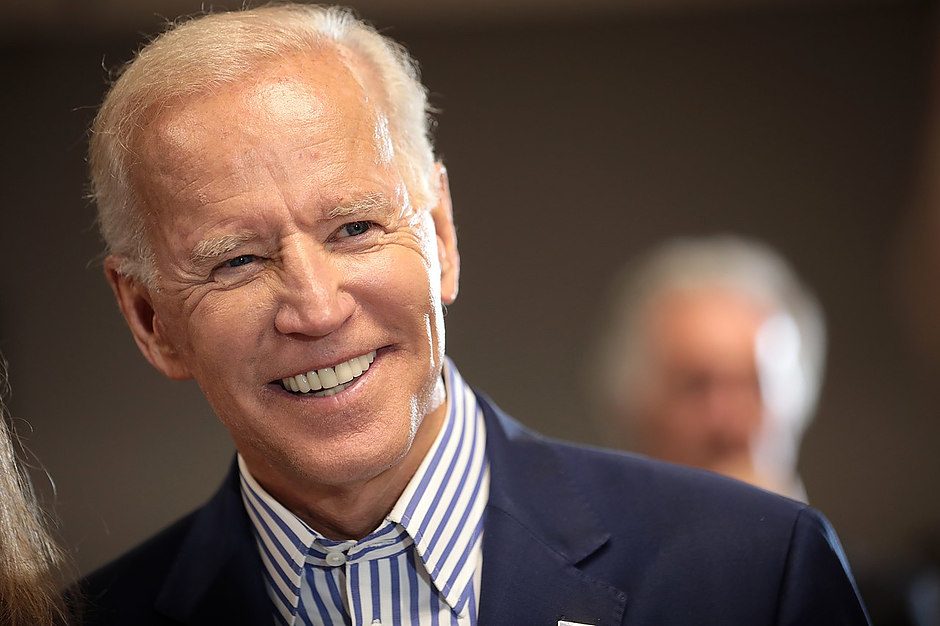

Desde una perspectiva de inversión, según explica Emerson, es probable que la volatilidad del mercado permanezca en niveles elevados hasta que se proclame vencedor el actual presidente Donald Trump o el exvicepresidente Joe Biden. Durante la jornada electoral, los mercados de renta variable estadounidenses registraron un fuerte repunte en el que el S&P 500 Index avanzó un 1,8%. El miércoles, sin embargo, las acciones continuaron subiendo en medio de la incertidumbre debida a que los resultados en varios estados clave seguían estando muy reñidos. En este contexto, los títulos del Tesoro estadounidense repuntaron, en parte debido a la visión de que un Gobierno dividido podría limitar las perspectivas de un estímulo fiscal excesivo.

«Aunque es comprensible que actualmente haya mucha ansiedad», prosigue Emerson, «los inversores deberían hacer un esfuerzo por ceñirse a sus objetivos de inversión a largo plazo en lugar de reaccionar a los eventos políticos inmediatos, ya que suele ser un error».

A lo largo de la historia, los mercados han conseguido superar disputadas elecciones presidenciales, mortíferas pandemias y recesiones económicas que, aunque normalmente no han coincidido en un mismo año como ahora, no les han impedido seguir adelante. Además, el hecho de que el inquilino de la Casa Blanca haya sido un demócrata o un republicano apenas ha influido en los beneficios totales de las inversiones a largo plazo.

Posibles caminos de cara al futuro

Ahora, el terreno está abonado para las disputas en el recuento de votos y una oleada de acciones judiciales en aquellos estados bisagra en los que todavía no se ha declarado ganador ni a Biden ni a Trump. Según Associated Press, en la mañana del miércoles dichos estados incluían Pensilvania, Nevada, Carolina del Norte y Georgia.

En la opinión de Matt Miller, experto en economía política y analista monetario de Capital Group, «probablemente, los resultados preliminares de los escrutinios de cada estado no se conocerán hasta, como mínimo, el jueves o el viernes, dependiendo de las demandas judiciales que se presenten». «En el tenso periodo que tenemos por delante, la presidencia podría caer de cualquier lado».

Si analizamos el recuento inicial de la noche electoral, la nación sigue estando esencialmente igual de dividida que hace cuatro años, cuando Trump se proclamó inesperadamente vencedor de las elecciones de 2016. «A la medianoche de la jornada electoral, Biden había obtenido 64,6 millones de votos y Trump 63,2, cifras que podrían suponer un récord de participación de 160 millones de votos totales», señala Miller. «Sea quien sea el ganador de estos comicios, deberá enfrentarse a la difícil tarea de tratar de recuperar la unidad y coser una nación que actualmente se encuentra partida por la mitad».

Según Miller, en lo que respecta a las batallas secundarias de estas elecciones, parece que los republicanos mantendrán su mayoría en el Senado y que los demócratas retendrán el control de la Cámara de Representantes, lo cual resultará en un Congreso dividido. Este ha sido justamente el caso desde las elecciones de mitad de mandato de 2018, en las que los republicanos perdieron la Cámara. Casualmente, según indican nuestros análisis, los mercados han registrado un mejor rendimiento en aquellos periodos en los que el control del Congreso ha estado dividido.

Dos aspectos clave en la carrera presidencial

Según la mayoría de sondeos, la economía estadounidense y el brote de coronavirus fueron las dos principales preocupaciones durante la contienda electoral. Mientras que los votantes tuvieron una visión generalmente desfavorable sobre la gestión de la pandemia por parte de Trump, le asignaron calificaciones más altas en el apartado de políticas económicas. A comienzos de este año, Estados Unidos cayó en recesión después de que los confinamientos impuestos por el Gobierno detuviesen casi por completo la economía.

Sin embargo, en el informe más reciente sobre la actividad económica estadounidense, que se publicó tan solo cinco días antes de las elecciones, el crecimiento del PIB nacional repuntó con fuerza, avanzando hasta una tasa anual del 33,1% impulsado por la demanda acumulada y las medidas de estímulo fiscal masivo aplicadas por el Gobierno. Un catalizador clave de esta mejora han sido las ventas de viviendas, que se han beneficiado del incremento de la demanda y de unos tipos hipotecarios en mínimos históricos.

Pese a la extrema volatilidad vivida durante el año, los mercados de renta variables estadounidenses también han seguido una tendencia al alza. En lo que iba de año hasta el 30 de octubre, el S&P 500 Index avanzó un 2,8% gracias a que las acciones tecnológicas y de electrónica de consumo se recuperaron en pleno confinamiento.

«Aunque es posible que la rentabilidad a corto plazo de la economía y los mercados haya influido en estas elecciones, la realidad es que atribuimos demasiado mérito a los presidentes cuando las cosas van bien y los culpamos en exceso cuando van mal», sostiene el economista de Capital Group Darrell Spence. «Casi siempre, las dinámicas que contribuyen al crecimiento económico y a la rentabilidad de los mercados ya están en marcha mucho antes de las elecciones y siguen vigentes mucho después de ellas.

En nuestra calidad de inversores, debemos tratar de centrarnos en los fundamentales subyacentes que impulsan la economía y la rentabilidad corporativa», señala Spence, «que con frecuencia tienen muy poco que ver con quien termina ganando unas elecciones».

Autor

Equipo de Capital Group

Capital Group

El equipo de analistas de Capital Group colabora con FXStreet mediante informes macroeconómicos que pueden incidir en el desarrollo de los mercados.