¿Qué sectores de la bolsa pueden combatir un aumento de la inflación?

Este artículo ha sido escrito por Sean Markowicz, responsable de estrategia, estudios y análisis de Schroders

Algunos inversores están preocupados por el aumento de la inflación. Analizamos qué sectores de la renta variable podrían ser los más resistentes.

La fuerte subida de los rendimientos de los bonos en las últimas semanas ha sacudido los mercados de renta variable ante el temor de que el estímulo fiscal y un aumento del gasto tras la pandemia puedan avivar la inflación. Las expectativas de inflación a cinco años, medidas por la diferencia de rendimiento entre los bonos del Tesoro de EE.UU. nominales y los protegidos contra la inflación, han repuntado bruscamente desde sus mínimos de la pandemia y ahora están en el 2,5%, su nivel más alto desde 2008.

Una inflación moderada suele ser buena para la renta variable porque suele ir asociada a un crecimiento económico positivo, a un aumento de los beneficios y a una subida de las cotizaciones. Sin embargo, la situación se podría complicar para los inversores en bolsa si la economía se sobrecalienta y la inflación sube demasiado.

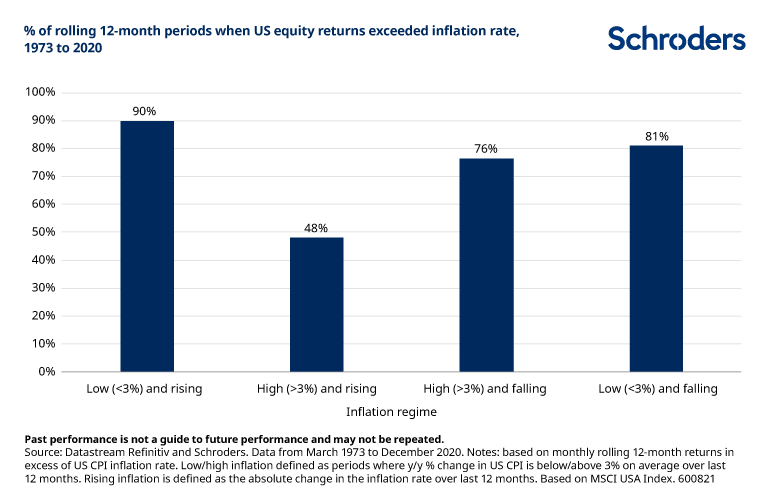

Nuestros estudios han revelado que la renta variable ha superado a la inflación en el 90% de los casos cuando la inflación ha sido baja (por debajo del 3% de media) y ha subido, que es donde nos encontramos actualmente. No obstante, cuando la inflación ha sido alta (por encima del 3% de media) y ha subido, la renta variable no se ha comportado mejor que el lanzamiento de una moneda, como se muestra en el siguiente gráfico.

Afortunadamente, no todos los sectores se ven igualmente afectados y algunos pueden resultar más resistentes que otros si la inflación se dispara.

¿Cuál es la relación entre los precios de las acciones y la inflación?

En teoría, las acciones deberían ofrecer un colchón contra la inflación, ya que una subida de los precios debería corresponder a un aumento de los ingresos nominales y, por tanto, impulsar los precios de las acciones.

Por otro lado, esto puede verse compensado por una contracción de los márgenes de beneficio debido a un aumento de los costes de los suministros de las empresas. En realidad, el impacto de la inflación sobre los beneficios variará según el sector económico y su capacidad para repercutir el aumento de los costes de los inputs en los consumidores finales. Sin embargo, mientras los costes de sus inputs no aumenten al mismo ritmo que los ingresos, el aumento de los márgenes de beneficio debería traducirse en mayores ganancias nominales.

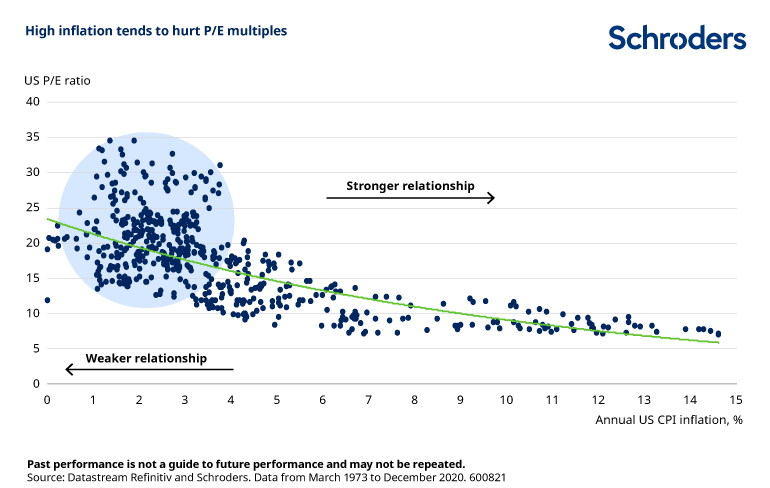

El problema es que el mercado suele descontar esos flujos de caja futuros a un tipo de interés más alto cuando aumenta la inflación, para compensar el hecho de que valen menos en dinero de hoy. En igualdad de condiciones, cuanto mayor sea el nivel de inflación, mayor será la tasa de descuento aplicada a los beneficios y, por tanto, menor será la relación precio-beneficio (PER) que los inversores están dispuestos a pagar (vea el siguiente gráfico).

Sin embargo, hay que tener en cuenta que la relación es más ambigua a niveles bajos de inflación (por ejemplo, por debajo del 3%), donde otros factores pueden estar impulsando las valoraciones.

¿Qué sectores de renta variable pueden ofrecer protección contra la subida de la inflación?

Una cobertura contra la inflación es una inversión que ofrece protección contra el aumento de los precios. Pero, ¿con qué frecuencia lo consiguen los distintos sectores de renta variable y cuál es la magnitud de esa protección?

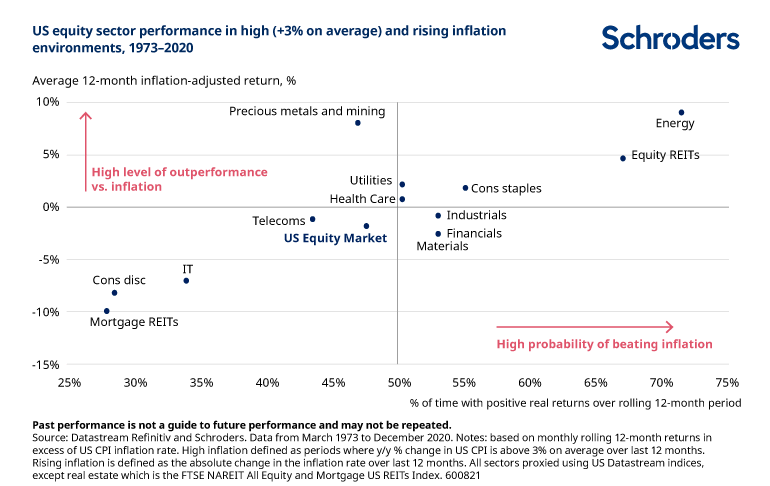

Esto se ilustra en el siguiente gráfico. El eje horizontal muestra el porcentaje de periodos móviles de 12 meses desde 1973 en los que los beneficios de la renta variable superaron la inflación en entornos de inflación alta y creciente, una medida de la constancia con la que cada sector ha superado la inflación en estos entornos. El eje vertical muestra la rentabilidad real (ajustada a la inflación) obtenida durante esos periodos, una medida de cuánto han batido a la inflación, por término medio, en estos entornos.

Aunque la renta variable, en general, se comporta bastante mal en entornos de inflación alta y creciente, hay áreas potenciales en las que buscar refugio a nivel sectorial.

El sector energético, que incluye a las empresas petroleras y de gas, es uno de ellos. Estas empresas superan la inflación el 71% de las veces y ofrecen una rentabilidad real anual del 9,0% de media. Se trata de un resultado bastante intuitivo. Los ingresos de los valores energéticos están naturalmente ligados a los precios de la energía, un componente clave de los índices de inflación. Así que, por definición, obtendrán buenos resultados cuando la inflación aumente.

Por otro lado, los REIT (fondos de inversión inmobiliaria) también pueden ofrecer protección. Superan a la inflación el 67% de las veces y obtienen una rentabilidad real media del 4,7%. Esto también tiene sentido. Los REITs poseen activos inmobiliarios y proporcionan una cobertura parcial de la inflación a través de la transmisión de los aumentos de precios en los contratos de alquiler y los precios de las propiedades. Por el contrario, los REITs hipotecarios, que invierten en hipotecas, se encuentran entre los sectores con peor rendimiento. Al igual que los bonos, los pagos de sus cupones pierden valor a medida que aumenta la inflación, lo que hace que sus rendimientos suban y los precios bajen para compensar.

Lo mismo ocurre con la promesa de crecimiento futuro de los beneficios de los activos la tecnología informática. El grueso de sus flujos de caja se espera que llegue en un futuro lejano, lo que valdrá mucho menos en dinero de hoy cuando aumente la inflación. Los valores financieros, en cambio, se comportan comparativamente mejor, ya que sus flujos de caja tienden a concentrarse en el corto plazo. Sin embargo, una inflación elevada puede seguir siendo perjudicial, especialmente para los bancos, porque erosiona el valor actual de los préstamos existentes que se devolverán en el futuro.

Los valores de las empresas de servicios públicos presentan una tasa de éxito algo decepcionante del 50%. Como monopolios naturales, deberían poder trasladar los aumentos de costes a los consumidores para mantener los márgenes de beneficio. Sin embargo, en la práctica, la regulación les impide a menudo hacerlo plenamente. Es más, dada la naturaleza estable de su negocio y el pago de dividendos, las acciones de las empresas de servicios públicos cotizan a menudo como "equivalentes a los bonos", lo que significa que podrían ser objeto presión a la baja comparado con otros sectores cuando la inflación despegue (y los precios de los bonos caigan).

Por otra parte, aunque el oro se promociona a menudo como una cobertura contra el temor al desplome de una divisa, el historial de las empresas del sector de los metales preciosos y la minería es desigual. De media, estas empresas obtuvieron una rentabilidad real media del 8,0% en entornos de inflación alta y creciente. Pero la probabilidad de que esto ocurra es como lanzar una moneda al aire: sólo batieron la inflación el 47% de las veces, bastante menos que muchos otros sectores.

En resumen, si la inflación repunta en algún momento, los precios de las acciones podrían reaccionar de forma desfavorable, pero algunos sectores podrían absorber mejor el impacto y otros están incluso preparados para beneficiarse.

Autor

Equipo de analistas Schroders

Schroders

Schroders plc es una empresa multinacional británica de gestión de activos, fundada en 1804. La compañía emplea a más de 4700 personas en 30 países de Europa, América, Asia, África y Oriente Medio.