¿Qué puede salir mal?

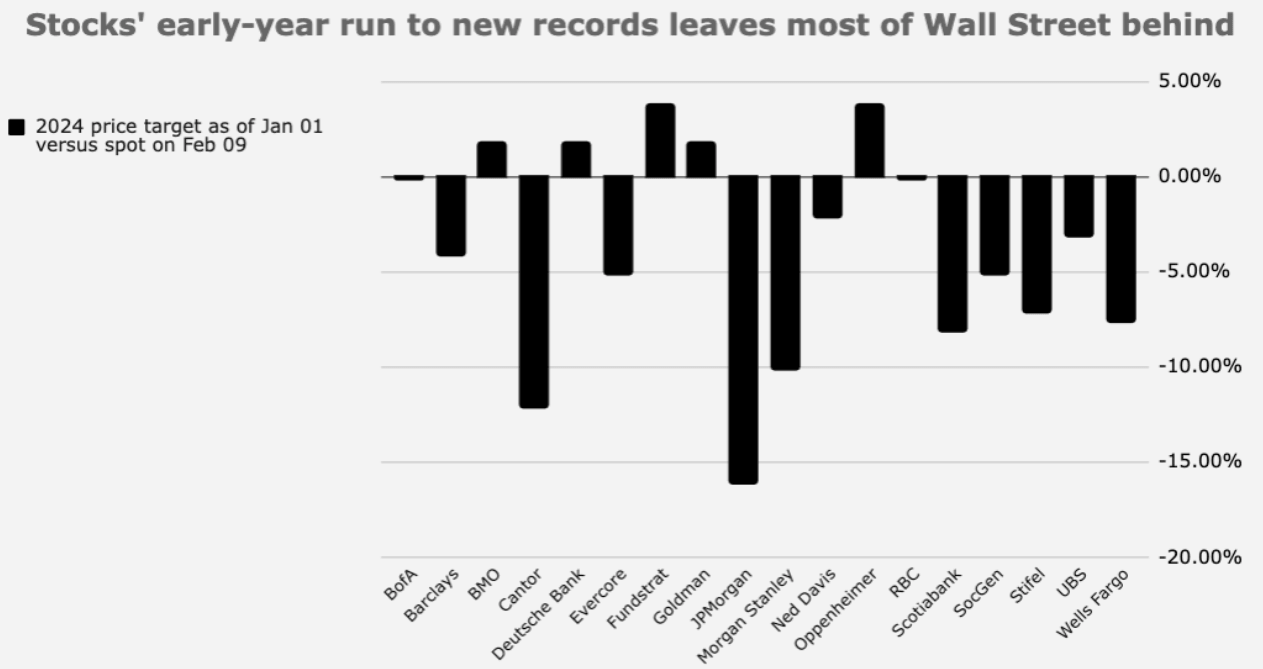

De las últimas 15 semanas de bolsa para el SP500, 14 han terminado en positivo. El VIX de volatilidad continúa en niveles muy bajos, mientras el sentimiento inversor ha pasado a zona de complacencia y en la semana, se han superado los 5000 puntos logrando un alza acumulada del 5,4% (YTD). El mercado de valores USA ha continuado subiendo a pesar del escepticismo y las preocupaciones de los analistas de Wall Street, lo que ha llevado a una disparidad entre los objetivos de los principales bancos de inversión y el SP500 como vemos en este gráfico. Una vez más, los que operan en base al sentimiento contrario vuelven a triunfar.

Fuente: H.Report

Así las cosas y de cara a la semana, nos adentramos en tiempos cruciales para las bolsas y el impacto de los posibles recortes de tipos. Las expectativas del mercado se inclinan hacia un posible recorte de tasas que se retrasan hasta junio, pues persiste la incertidumbre sobre la sostenibilidad de la caída de la inflación y mientras los indicadores macroeconómicos siguen aportando algo de más de luz.

Se espera que el informe CPI muestre un aumento del 0.3% en los precios al consumidor básicos y un incremento del 0.2% en el índice general. El enfoque está puesto en si la inflación USA está retomando un camino sostenible hacia la estabilidad de precios definida por la Fed.

Otros datos relevantes incluyen las ventas minoristas en USA, el PPI, el sentimiento de la Universidad de Michigan y los datos de vivienda. Además, el Reino Unido publicará datos sobre el CPI.

La próxima semana probablemente será importante para los inversores y la Reserva Federal, ya que los datos económicos podrían determinar la dirección de la política monetaria en los próximos meses. En un entorno de mercado cada vez más complejo, la interacción entre inflación, crecimiento económico y decisiones de política monetaria seguirá siendo un tema central. Una vez rebasados los 5000 puntos, muchos inversores pueden sentirse atraídos por los cantos de sirenas y el exceso de euforia, terreno ideal para preguntarnos aquello de ¿qué puede salir mal?

Niveles técnicos clave

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

1.- S&P 500

Desde un punto de vista técnico el objetivo de los 5000 puntos que marcamos la semana pasada, queda ahora como la referencia de muy corto plazo. Todo ello recordando que mientras los precios sean capaces de mantener los 4900, seguiremos con la disposición alcista. Ojo al exceso de euforia pues, cuando un nivel psicológico como el de los 5000 es magnificado por los medios, se genera una ola de optimismo que es aprovechada por las manos fuertes para soltar papel. No sabemos si será el caso, con lo que nos toca reaccionar a los precios y tener muy claros los niveles de salida por si éstos llegan.

2.- IBEX-35

Desde un punto de vista técnico, seguimos en el movimiento de consilidación bajista, con primer soporte relevante en los 9.800 puntos. Por arriba son los 10.050 – 10.080 puntos los que funcionan como primera resistencia y en los 10250 tenemos la verdadera zona de control que deberá ser superada para pensar en algo mayor. De momento los 9800 puntos están siendo sometidos a presión que, en caso de ceder, llevará al Ibex-35 a los 9680 primero y al objetivo bajista que delimitan los 9500 puntos.

3.- BITCOIN (BTC)

Desde un punto de vista técnico, la ruptura de los 44.500 USD nos ha llevado directamente a la zona de control relevante de los 48.300USD. Esos niveles requieren ahora de cierta digestión antes de pensar en un salto hacía los 51.000 – 51.500USD que es donde reside el primer objetivo alcista. En ese sentido y para que esa tesis se cumpla, no debe perderse el mencionado soporte delimitado ahora por los 44.500USD. A nivel de sentimiento empezamos a ver cierto grado de euforia y un activo que entra en sobrecompra. Una parada antes del siguiente ataque alcista parece oportuno.

Este contenido tiene fines informativos y educativos únicamente y no debe considerarse como un asesoramiento de inversión o una recomendación de inversión. El rendimiento pasado no es una indicación de los resultados futuros. Los CFDs son productos apalancados y conllevan un alto riesgo para su capital

Autor

Javier Molina

eToro

Economista y Master en Mercados Financieros, ha sido responsable de la mesa de Equity Derivatives para Société Générale en New York, cubriendo el área Latam.