Previsión inflación del Reino Unido: ¿Cimentará el recorte de tasas o desencadenará una corrección en el GBP/USD? 3 escenarios

- Se espera que el Reino Unido informe un nivel de inflación anual del 1.5% en diciembre de 2019.

- Las probabilidades de un recorte de tasas han aumentado considerablemente, lo que implica una alta volatilidad para los datos del IPC.

- La inflación general más alta en la eurozona abre la puerta a una sorpresa positiva y a una corrección del par GBP/USD.

"De vida o muerte". El comentario del primer ministro Boris Johnson sobre el Brexit el 31 de octubre es relevante para las próximas cifras de inflación del Reino Unido. Y de manera similar a la demora de abandonar la UE, los datos pueden retrasar un posible recorte de tasas por parte del Banco de Inglaterra.

La volatilidad del par GBP/USD aumentará independientemente del resultado.

¿Por qué estas cifras de inflación son críticas?

Hay mucho en juego para la publicación del 15 de enero de las cifras del índice de precios al consumidor IPC del Reino Unido. La política eclipsó a los datos económicos durante la mayor parte de 2019 a medida que dominaba la incertidumbre sobre el Brexit. Sin embargo, después de la victoria aplastante de los Conservadores en las elecciones de diciembre, el foco de atención vuelve a los datos.

Más importante aún, el BoE también se ha movido. El banco central ha finalizado su modo de “esperar y ver” y ahora está preparado para recortar las tasas de interés. Mark Carney, el gobernador saliente del Banco de Inglaterra, dijo que la "Vieja Señora" reaccionará "rápidamente" a una mayor debilidad.

Gertjan Vlieghe, miembro externos del BoE, dijo que a menos que los datos mejoren, votaría por un recorte. Vlieghe se uniría a otros dos miembros del Comité de Política Monetaria que ya han optado por recortar los costes de los préstamos a finales de 2019. Silvana Tenreyro, otra miembro del MPC, también expresó preocupación por las condiciones actuales.

Y la economía está realmente teniendo dificultades. Se contrajo un 0.3% en noviembre, peor de lo esperado. La libra esterlina ya ha caído como respuesta a los comentarios de los banqueros centrales y a los datos del producto interior bruto PIB.

Y ahora vienen los datos de uno de los objetivos del BoE: La inflación.

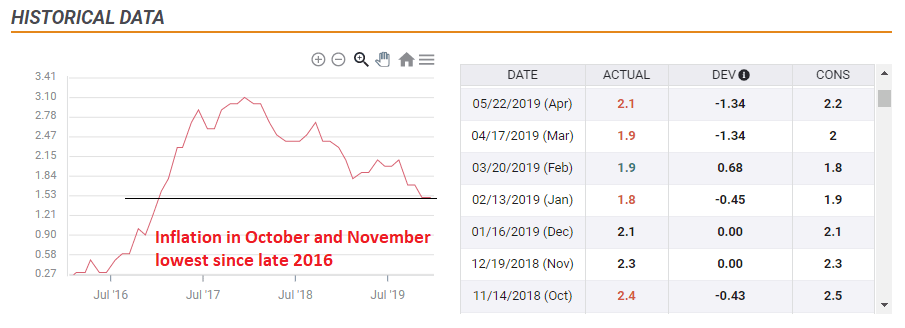

El banco central apunta a un IPC del 2% anual, y ha estado por debajo de su objetivo en los últimos meses. Los economistas esperan que la inflación general se mantenga en el 1.5% por tercer mes consecutivo en diciembre, igualando los niveles más bajos desde finales de 2016.

Las sorpresas son comunes y, dada la gran anticipación, podría ser un motor de mercado sustancial para el par GBP/USD.

Los tres escenarios a continuación tienen las mismas oportunidades, dadas fuerzas contradictorias.

1) Cumple con las expectativas - GBP/USD se recupera

En este escenario, el IPC anual cumple las expectativas del 1.5%. Durante 2019, las estimaciones dieron en el clavo dos veces de 11 y solo divergieron en un 0.1% en otras siete ocasiones.

Dada el reciente pesimismo del BoE y los débiles datos del PIB, es probable que los mercados se preparen para unos datos de inflación por debajo de las expectativas, por lo que una falta de decepción podría verse como una sorpresa positiva.

Después de las caídas significativas en el par GBP/USD, tal resultado puede permitir un rebote. Los inversores que tomaron posiciones bajistas en la libra esterlina tendrán la oportunidad de cubrirse en este caso, empujando al GBP/USD al alza en el corto plazo.

2) Por encima de las expectativas - GBP USD se dispara al alza

La inflación general de la eurozona saltó desde el 1% anual en noviembre hasta el 1.3% en diciembre, con el principal impulsor de estos precios más altos debido a la energía. A pesar de producir petróleo en el Mar del Norte, el Reino Unido está lejos de ser inmune a los cambios en los bienes importados.

Un aumento al 1.6% o incluso al 1.7% disminuiría las posibilidades de un recorte inminente de tasas el 30 de enero, y aumentaría las probabilidades de un cambio en la decisión de mayo, la próxima vez que el BoE publique su Informe de Política Monetaria (MPR por sus siglas en inglés).

Con las posiciones bajistas ya estiradas, una sorpresa tan positiva podría desencadenar un rebote sustancial, mucho más significativo que en caso de que la inflación cumpla con las estimaciones de los economistas.

3) Por debajo de las expectativas - La libra cae

Como los banqueros centrales han aprendido en los últimos años, la inflación siempre puede bajar. El razonamiento para esta posibilidad proviene del aumento de la libra esterlina en diciembre, que hace bajar los precios de los bienes importados. El tipo de cambio superaría los precios de la energía en este escenario.

Si el IPC se desacelera al 1.4% o al 1.3%, un nuevo mínimo de más de 2 años, los mercados empezarían a prepararse para un recorte de tasas a finales de mes. Volver a tales proyecciones puede exacerbar la venta masiva de la libra esterlina.

Conclusión

La publicación de las cifras de inflación del Reino Unido para diciembre de 2019 probablemente será consecuente para el GBP/USD, considerablemente más que todas las otras publicaciones del año pasado. La libra esterlina tiene margen para subir si el IPC alcanza el 1.5%, puede dispararse al alza si la cifra supera las expectativas y caer si la inflación cae a un nuevo mínimo, que sería el más bajo desde 2016.

Autor

Yohay Elam

FXStreet

Yohay Elam es el último analista en unirse al equipo de FXStreet.