Previsión del índice de precios al consumidor IPC de EE.UU. de enero: ¿Puede la demanda del consumidor impulsar los precios?

- La inflación se mantendrá moderada, con pocos cambios en enero.

- El IPC general anual aumentará, el IPC subyacente descenderá.

- La política de inflación promedio de la Fed ha obviado el interés del mercado.

Se espera que la inflación permanezca sin cambios en enero con los precios al consumidor moviéndose en el estrecho rango de los últimos seis meses.

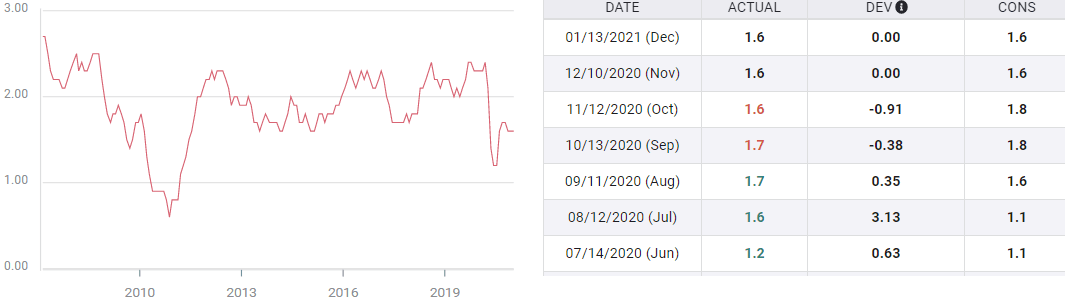

Se prevé que el índice de precios al consumidor IPC aumente un 0.3% en el mes y sea del 1.5% interanual, después de las ganancias del 0.3% y el 1.4% de diciembre. Se espera que el IPC subyacente suba un 0.2% mensual y sea del 1.5% interanual después del 0.1% y 1.6% visto el mes anterior.

IPC subyacente

Fuente: FXStreet

En los seis meses desde julio, el IPC ha promediado un 1.25%, con un rango entre el 1% y el 1.4%, pero después de la lectura baja de julio, la variación ha sido solo del 1.2% al 1,4%.

La tasa subyacente ha sido aún más limitada, con un promedio del 1.63% y una variación entre el 1.6% y el 1.7%.

El bloqueo pandémico de la economía estadounidense en marzo y abril colapsó el IPC anual del 2.3% en febrero y del 1.5% en marzo a un mínimo del 0.1% en mayo. El IPC subyacente cayó del 2.4% en febrero al 1.2% en mayo y junio.

Desde la recuperación de las profundidades del cierre económico, la inflación, como se ha indicado anteriormente, se ha mantenido sustancialmente por debajo de las tasas en la segunda mitad de 2020.

Soporte apagado

La extraordinaria política de tasas y flexibilización cuantitativa de la Fed, con los fondos federales con un objetivo superior del 0.25 %% y con 120.000 millones de dólares mensuales en compras de activos instituidas en marzo, fueron diseñadas para apoyar la economía y proporcionar las mejores condiciones financieras para la recuperación. No han provocado un aumento repentino de la inflación. Teniendo en cuenta la experiencia de la crisis financiera, no debería haberse esperado ninguna.

Crisis financiera e inflación

Ha pasado más de esa década desde que la inflación ha sido un serio instigador de la política monetaria estadounidense. La lenta recuperación de la crisis financiera de 2008 mantuvo abiertos los grifos de liquidez de la Reserva Federal durante casi seis años. Aunque la Fed prestó atención retórica a la inflación en esos años, su retorno estuvo para siempre en el horizonte, el propósito principal de la política monetaria, como en la economía actual, era respaldar el crecimiento y el empleo.

Cuando los gobernadores de la Fed terminaron las compras de flexibilización cuantitativa en octubre de 2014, después de acumular 4.5 billones de dólares en activos, no fue porque la inflación amenazara la economía, sino porque la Fed quería desesperadamente normalizar las tasas.

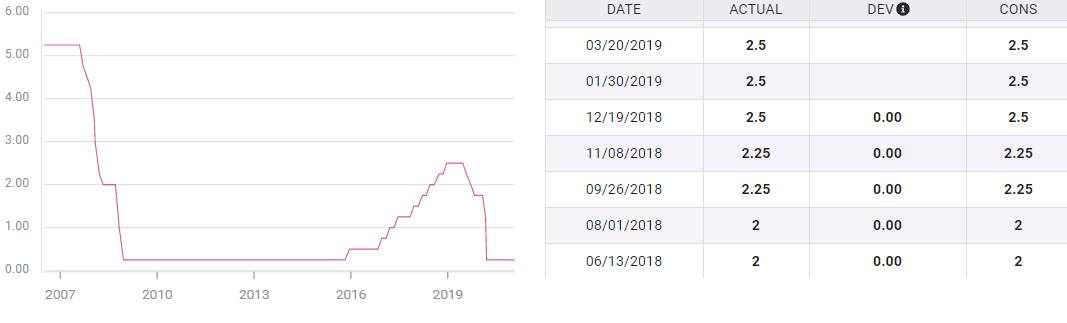

Tasa de fondos federales

Fuente: FXStreet

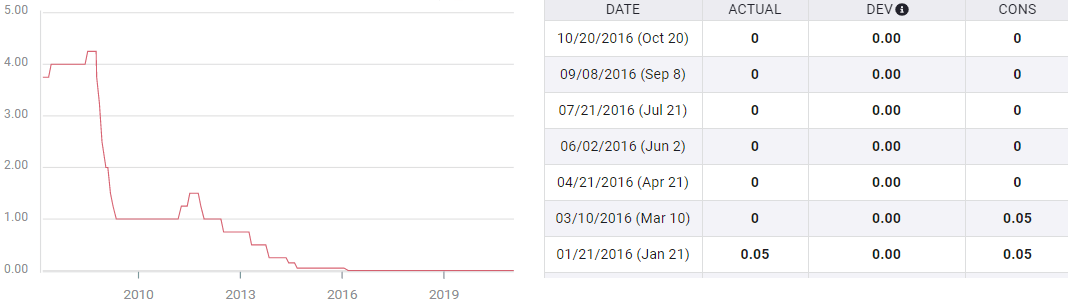

Fue un logro de la Fed bajo Janet Yellen y Jerome Powell haber llevado la tasa base de regreso al 2.5% para diciembre de 2018, a pesar de carecer de los desencadenantes estándar para una política de endurecimiento, inflación y una economía sobrecalentada. La sabiduría de sus esfuerzos tardó apenas un año en hacerse evidente. Cuando golpeó la pandemia, la Fed recortó 225 puntos básicos. El BCE no pudo hacer nada. La tasa de refinanciamiento principal del banco central había estado en cero durante cuatro años.

Tasa de refinanciamiento principal del BCE

Fuente: FXStreet

Inflación promedio

La adopción oficial por parte de la Fed de la inflación promedio tiene un doble propósito.

Primero se diluye el enfoque del mercado crediticio sobre la inflación. Si el banco central no va a aumentar las tasas como respuesta a un aumento de la inflación, entonces el mercado de bonos no estará tan ansioso por dar el salto a un posible cambio de política monetaria de la Fed. La tasa del Tesoro y comercial será más estable y más fácil de controlar con el programa de compras.

En segundo lugar, el objetivo de una inflación promedio reconoce el interés principal de la Fed en el crecimiento económico y la recuperación laboral. La inflación es un objetivo secundario, pero no se permitirá que ponga en peligro el objetivo principal de la política monetaria, ayudar a restaurar la economía.

Conclusión

La inflación y sus dos medidas estadounidenses, el IPC y el PCE, se han convertido en pasado de la política monetaria. Aunque no se esperan cambios en los precios al consumidor, no habría impacto en el mercado incluso si lo hubiera. La inflación previsible nos dirá más sobre la demanda del consumidor que sobre la política monetaria de la Reserva Federal.

Autor

Joseph Trevisani

FXStreet

Sr. Trevisani comenzó sus veintiocho años de carrera en los mercados financieros en Credit Suisse en Nueva York y Singapur, donde trabajó durante 12 años como comerciante de divisas interbancario y gerente de mesa de operaciones.