Previsión del BoE: 3 razones por las que el último Súper Jueves de Carney puede enviar al GBP/USD hacia abajo

- El Banco de Inglaterra puede dejar de lado su sesgo alcista a pesar de la calma alrededor del Brexit.

- Las nuevas previsiones de inflación del banco central y el sentimiento del gobernador Carney determinarán el movimiento del mercado.

- El GBP/USD tiene más espacio a la baja que al alza.

El Súper Jueves del Banco de Inglaterra es aún más súper esta vez, y la volatilidad de la libra esterlina puede aumentar, mientras que su precio puede caer. El BoE publica su tasa de interés, las minutas de la reunión de esa decisión y el informe trimestral de inflación. Lo que hace que esta decisión sea aún más "súper" es que es la última dirigida por el gobernador del BoE, Mark Carney. Además, las previsiones incluidas en el informe de inflación llegan por delante de las elecciones.

El banco central dejará la tasa de interés sin cambios en el 0.75% y la facilidad de compra de activos, también conocida como Facilitación Cuantitativa, en 435.000 millones de libras. También se espera que las minutas de la reunión muestren un voto unánime dentro del Comité de Política Monetaria (MPC) de nueve miembros para abstenerse de cambias las tasas en estos momentos.

A menos que uno o dos miembros disientan del resto y voten por un recorte o una subida de tasas, un escenario casi inexistente, el foco de atención estaría en los pronósticos del informe trimestral de inflación y en el tono de Carney.

Y ahí es donde los aspectos negativos pueden superar a los positivos a pesar de la relativa calma alrededor del Brexit.

1) El Brexit ya ha mordido

Si bien el desempleo sigue siendo bajo, la economía del Reino Unido está sufriendo una caída en la inversión. El BoE ya advirtió sobre esta preocupante tendencia, resultado de la incertidumbre del Brexit, varias veces. Es difícil tomar decisiones a largo plazo cuando el panorama político está cambiando rápidamente. Las empresas prefieren contratar trabajadores, que pueden despedir rápidamente, que invertir en maquinaria que nunca pagará debido a un entorno poco competitivo.

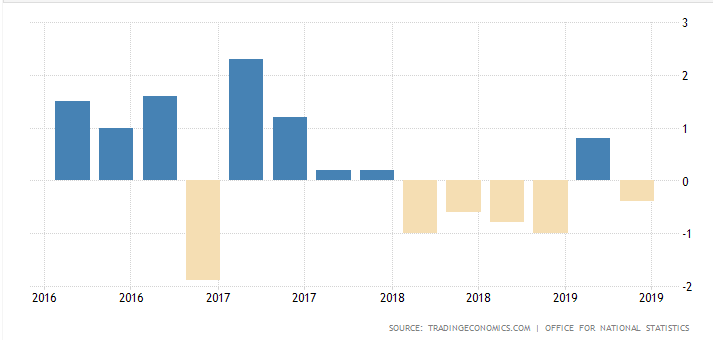

Inversión británica 2016-2019:

Fuente: Trading Economics

El crecimiento ha sido lento y la economía incluso se contrajo en el segundo trimestre del año. Si bien el Reino Unido probablemente haya vuelto a expandirse en el tercer trimestre, el escaso crecimiento está en juego. Las nuevas cifras para el tercer trimestre se darán a conocer la próxima semana, pero los datos de Estados Unidos, China y la zona euro apuntan a una desaceleración. Es poco probable que el Reino Unido sea diferente, quizás incluso peor.

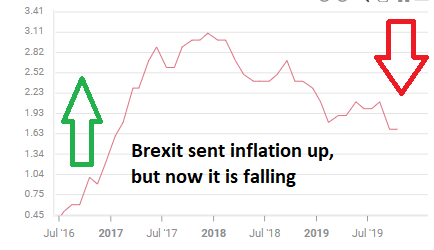

2) La inflación no pudo recuperarse

La "Vieja Dama" tiene como objetivo una tasa anual del índice de precios al consumidor IPC del 2%. Cuando la inflación excedió persistentemente estos niveles en 2018, el banco subió las tasas y señaló que había más subidas en camino. Sin embargo, los datos han decepcionado en los últimos dos meses y el IPC se encuentra en solo el 1.7%.

Inflación del Reino Unido 2016-2019:

El reciente aumento de la libra esterlina significa que los bienes importados ahora serán más baratos, lo que presionará aún más a la inflación. El informe trimestral incluye nuevos pronósticos de inflación y estos probablemente se verán rebajados.

Una perspectiva mostrando un IPC más débil puede traducirse en que el banco central abandone su sesgo optimista, eliminando la intención de subir las tasas en su declaración.

3) Presiones externas

Por último, pero no menos importante, el BoE no está solo. El crecimiento más lento y la inflación son fenómenos globales, y la dirección de la política monetaria también se comparte entre las diferentes regiones.

La Reserva Federal ha dado un giro en U al recortar las tasas de interés tres veces este año después de haber subido hasta diciembre de 2017.

Tasas de interés de la Fed:

El Banco Central Europeo ha fijado la tasa de depósito profundamente en territorio negativo y ha reiniciado su esquema de compra de bonos. Los bancos centrales de Canadá y Japón han sido más moderados, mientras que Australia y Nueva Zelanda recortaron las tasas.

Estos movimientos le dan a Carney y sus colegas más razones para volverse más moderados, al menos para mantener baja a la libra esterlina y aumentar la inflación.

Tres escenarios del BoE para el GBP/USD

1) Abandona el sesgo optimista: En general, a pesar de cierta certeza alrededor del Brexit y una baja tasa de desempleo, hay buenas posibilidades de que el BoE abandone su sesgo optimista y pese sobre la libra esterlina.

2) Sesgo sin cambios, pronósticos más bajos: Otro escenario posible es que el banco central rebaje sus pronósticos de inflación, pero aún así afirme que ve subidas "graduales y limitadas" de tasas en el futuro. En este caso, la libra esterlina puede temblar, pero es poco probable que se mueva mucho, ya que esta es la política monetaria actual del BoE.

3) Sin cambios: El tercer y más improbable escenario es para Carney y compañía es mantener los pronósticos de inflación sin cambios. El GBP/USD puede aumentar como respuesta a tal desafío potencial por parte del BoE.

Como es la última conferencia de prensa posterior al informe trimestral de inflación del gobernador Carney, puede sentirse más libre de comentar sobre las condiciones actuales y tal vez incluso compartir sus opiniones respecto al Brexit. Carney ha sido extremadamente cauteloso de decir cualquier cosa que podría haber sido percibida como política. Sin embargo, su último Súper Jueves puede ser especial.

Antecedentes: ¿Por qué el BoE es importante para la libra esterlina?

El Banco de Inglaterra es el responsable de establecer las tasas de interés en el Reino Unido. El objetivo del banco central es una inflación general anual del 2%, con una rango del 1% por debajo o por encima.

Cuando el BoE sube las tasas de interés, comprar libras esterlinas se vuelve más atractivo ya que el dinero depositado en las cuentas bancarias británicas proporciona un mayor rendimiento. Cuando la institución con sede en Londres recorta las tasas, la libra se vuelve menos atractiva.

Después de que estallara la crisis financiera, el BoE recortó sus tasas de interés al 0.50% e introdujo un esquema de compra de bonos. El GBP/USD cayó y nunca recuperó los niveles alrededor de 2$ por 1 £. El siguiente movimiento del BoE fue recortar las tasas al 0.25% después del Brexit y eso hizo que el GBP/USD bajara desde 1.50 hasta 1.1876 en algún momento. Una inflación más alta permitió al banco central subir las tasas gradualmente hasta el 0.75% actual.

El gobernador Mark Carney, que anteriormente lideraba el Banco de Canadá, dejará su cargo a finales de 2019 después de dos extensiones. Su sucesor todavía no ha sido nombrado. El BoE está esperando las elecciones del Reino Unido del 12 de diciembre.

Autor

Yohay Elam

FXStreet

Yohay Elam es el último analista en unirse al equipo de FXStreet.