Previsión del BCE: La generosidad de Lagarde establecerá el tono del EUR/USD - 3 escenarios y qué ver

- El Banco Central Europeo puede ampliar su programa de compra de bonos de emergencia.

- La actualización de las previsiones de crecimiento también están preparadas para mover al euro.

- La presidenta Lagarde probablemente presionará a los gobiernos para que hagan más.

Solo dos horas por autopista separan la sede del Banco Central Europeo en Frankfurt y el Tribunal Constitucional alemán en Karlsruhe, pero permanecen en mundos separados. Los jueces dictaminaron que parte del programa de compra de bonos del BCE es ilegal, sin embargo, el banco central está decidido a actuar y ayudar a las economías de la eurozona.

La pregunta para los mercados es de qué tamaño y cuándo. El Programa de Compras de Emergencia Pandémica se quedará sin sus 750.000 millones de euros en otoño, y los miembros del Consejo de Gobierno del BCE han abierto la puerta para expandirlo en junio.

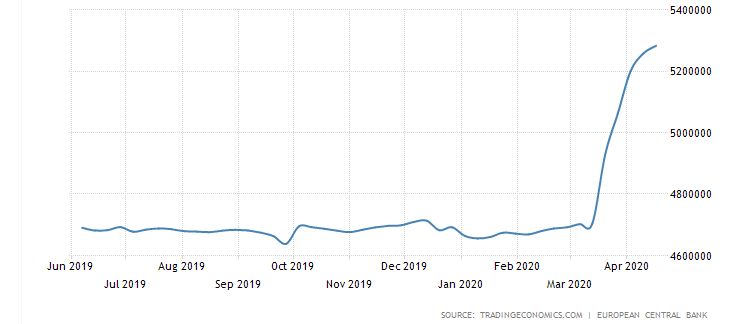

Contrariamente a la era anterior al coronavirus, imprimir más dinero significa una moneda más sólida, al menos hasta ahora. La compra del banco pone fin a los costes de endeudamiento de los gobiernos, lo que les permite desplegar más fondos y proporcionar alivio a sus economías. A su vez, un rebote más rápido significa una moneda más fuerte. En algún momento, esta avalancha de euros recién creados puede pesar sobre la moneda común, pero ese momento está lejos.

El balance del BCE se ha disparado, y el EUR/USD está muy por encima de los mínimos:

Fuente: Trading Economics

Como se mencionó anteriormente, el tiempo y el tamaño son importantes.

Tres escenarios para el QE del BCE y el EUR/USD

1) 250.000 millones de euros adicionales: El escenario más probable es que el banco recargue el Programa de Compras de Emergencia Pandémica hasta un total de 1 billón de euros, un número redondo que estaba sobre la mesa desde el principio. Eso enviaría un mensaje a los mercados de que el BCE continúa apoyando a la economía sin apresurarse demasiado, ya que las economías ya se están abriendo.

En este caso, que tiene una alta probabilidad, el EUR/USD avanzaría pero probablemente permanecería dentro de los rangos conocidos.

2) A lo grande, con 500.000 millones de euros adicionales o más: Algunos participantes del mercado piensan que Christine Lagarde, presidenta del Banco Central Europeo, aprendió la lección de un error inicial a principios de marzo, al sugerir que no es el papel del banco central reducir los diferenciales. Para enviar un mensaje claro a los mercados de bonos y también a la corte constitucional, ella presionaría para aumentar el fondo de emergencia en un 66% hasta los 1.25 billones de euros.

Este escenario tiene una probabilidad media. Si bien eso impulsaría la recuperación, Lagarde y otros pesimistas tendrían que convencer a los halcones en el Consejo de Gobierno. En ese escenario, el EUR/USD se movería al alza en el mensaje inequívoco de Frankfurt.

3) Ninguna acción ahora: El BCE puede mostrar tranquilidad por el ritmo actual de levantamiento de los bloqueos a medida que las estadísticas del COVID-19 continúan cayendo. Eso puede generar cautela y esperar hasta la próxima reunión en julio antes de actuar.

En este escenario, que parece poco probable a medida que las economías continúan teniendo dificultades, el EUR/USD probablemente se derrumbará. También transmitiría a Karlsruhe que el BCE está retrocediendo.

Pronósticos llenos de miedo

El personal del BCE genera los pronósticos de crecimiento e inflación cada dos reuniones, y ahora se esperan nuevos pronósticos sombríos. Después de contraerse un 3.8% en el primer trimestre, es probable que la zona euro se contraiga a un ritmo mucho más rápido en el segundo trimestre.

A principios de mayo, la Comisión Europea previó una reducción del 7.4% en 2020 antes de recuperarse. Predecir el desempeño económico siempre ha sido difícil y es aún más difícil de hacer en medio de una alta incertidumbre.

Con tanto pesimismo y tristeza, cualquier perspectiva que se mantenga dentro de una contracción de un solo dígito, menos de una caída del 10% en el producto interior bruto PIB de 2020, calmaría a los alcistas del euro. Es probable que Lagarde deba presentar una perspectiva aún más sombría para impactar a los mercados. Los inversores probablemente ignorarán las previsiones de crecimiento para 2021.

Tasas negativas y petición a los gobiernos

El debate sobre las tasas de interés negativas que han sacudido al dólar estadounidense y a la libra esterlina se ha saltado al euro, ya que la región ya tiene una tasa de depósito por debajo de cero durante años. Con un -0.50%, es poco probable que el BCE actúe pronto. Cualquier apertura sorprendente para ir más abajo pesaría sobre el euro.

Existe una certeza significativamente mayor de que Lagarde y sus colegas continuarán instando a los gobiernos a hacer más. Ese ha sido un elemento básico de las conferencias de prensa del BCE durante varios años.

Su petición a los funcionarios electos se produciría después de que la Comisión Europea presentara un ambicioso plan de 500.000 millones de euros en subvenciones de dinero prestado comúnmente. Si bien todos los países grandes apoyan el paquete, varios estados, denominados los "Cuatro Frugales", tienen sus reservas, y no se garantiza su plena aprobación. El BCE probablemente empujará a los gobiernos a aprobar el acuerdo.

Conclusión

El foco de atención de los inversores en la decisión del BCE estará en la expansión del programa de compra de bonos, con una recarga más grande mejor para el euro. La moneda común sufriría si el banco central se abstiene de modificar el Programa de Compras de Emergencia Pandémica o abre la puerta a tasas más bajas.

Autor

Yohay Elam

FXStreet

Yohay Elam es el último analista en unirse al equipo de FXStreet.