Previsión de la Fed: Calentando para controlar la curva de rendimientos, empujando a los legisladores y manteniendo felices a los mercados

- La Reserva Federal está dispuesta a dejar su política monetaria sin cambios, pero puede mostrar su sinceridad para controlar la curva de rendimientos.

- El presidente de la Fed, Jerome Powell, puede pedir gentilmente a los legisladores que actúen mientras las negociaciones llegan a un primer plano.

- Si bien los mercados bursátiles pueden parecer ricos, es poco probable que la Fed exprese preocupación.

"Ni siquiera pensando en pensar en subir las tasas". Estas palabras de Jerome Powell, presidente de la Reserva Federal, han resonado en la mente de los inversores. El compromiso inequívoco del banco central con los bajos costes de endeudamiento significa que no habrá cambios en la reunión de julio. Sin embargo, ¿está pensando la Fed en nuevos programas?

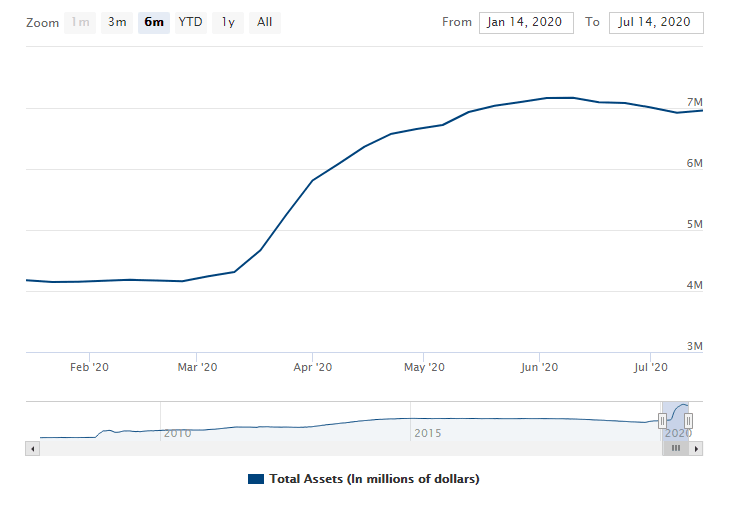

En junio, el banco central más poderoso del mundo hizo un balance de su acción frenética para mitigar las consecuencias de la crisis del coronavirus. La Fed expandió su balance general en casi 3 billones de dólares en tres meses, desencadenó la expansión cuantitativa ilimitada y se aventuró en un territorio anteriormente desconocido. Eso incluye comprar bonos municipales y "ángeles caídos", bonos recientemente rebajados a basura.

Balance general valorado en alrededor de 7 billones de dólares:

Fuente: Reserva Federal

Su gráfico de puntos no mostraba ninguna posibilidad de aumentar las tasas de interés al menos hasta 2022 y las palabras de Powell citadas al principio son la esencia del claro mensaje acomodaticio.

¿Qué más puede hacer la Fed?

Powell y sus colegas eliminaron la opción de tasas negativas, descritas por el presidente Donald Trump como "el regalo", pero permanecen abiertos a herramientas políticas adicionales. Si bien su programa de préstamos de Main Street aún no se ha implementado por completo, los reporteros pueden preguntarle a Powell sobre el control de la curva de rendimientos (YCC por sus siglas en inglés).

La idea es que el banco central mantenga los costes de los préstamos a largo plazo deprimidos a un nivel o rango específico. El Banco de Japón permite que los bonos japoneses a 10 años se negocien en una banda limitada alrededor del 0%, reduciendo así los costes de endeudamiento a largo plazo.

Es probable que Powell deje una puerta abierta a dicho programa, pero puede mostrar más apertura. Los rendimientos de referencia del Tesoro a diez años ya están en niveles históricamente bajos, por debajo del 0.60% en el momento de escribir. Las escasas perspectivas para la economía, la QE masiva, y tal vez las expectativas para el YCC, ya están empujando los rendimientos a la baja.

Con solo mostrar menos renuencia a examinar esta idea, Powell enviaría a los inversores apurados hacia los bonos. Los rendimientos decrecientes de la deuda estadounidense pueden, a su vez, hacer que el dólar estadounidense se debilite aún más y los mercados bursátiles suban.

Estímulo fiscal en marcha

Powell puede optar por una cara de póker o reiterar que el YCC es una opción distante que actualmente no está bajo examen activo. Puede abstenerse de cualquier pista sobre nuevas medidas, aparte del compromiso general de hacer más si es necesario y aumentar las tasas solo cuando la inflación se eleve por encima del 2% de manera sostenible.

La decisión de la Reserva Federal se debe presentar el 29 de julio, dos días antes de que finalice un conjunto de ayudas federales de emergencia, especialmente una ayuda de 600$/semana adicionales para los desempleados. Los republicanos y los demócratas están negociando los próximos pasos y Powell puede preferir no interponerse en el camino.

En el pasado, los funcionarios de la Fed, incluido el presidente, alentaban a los funcionarios electos a actuar. Powell puede reiterar ese mensaje, aunque quizás de manera más sutil, a medida que se acercan las elecciones y cualquier comentario podría verse como un cruce de la línea.

Tendrá que caminar sobre una línea muy delgada entre empujar el gasto fiscal y no parecer desesperado, lo que desencadenaría el temor de que la Reserva Federal se haya quedado sin herramientas, asustando así a los inversores.

En el caso poco probable de que los políticos lleguen a un acuerdo antes de la decisión de la Fed, Powell probablemente elevará sus movimientos.

¿Espuma en los mercados bursátiles?

El índice S&P 500 ya se ha vuelto positivo para el año, recuperando sus pérdidas del COVID-19. Los máximos históricos están a la vista. El aumento se produce a pesar de los signos de resurgimiento del coronavirus en la mayoría de los estados de EE.UU., el aumento de las solicitudes de desempleo y la incertidumbre política. Más recientemente, la intensificación de las tensiones con China, la segunda economía más grande del mundo, plantea otra amenaza.

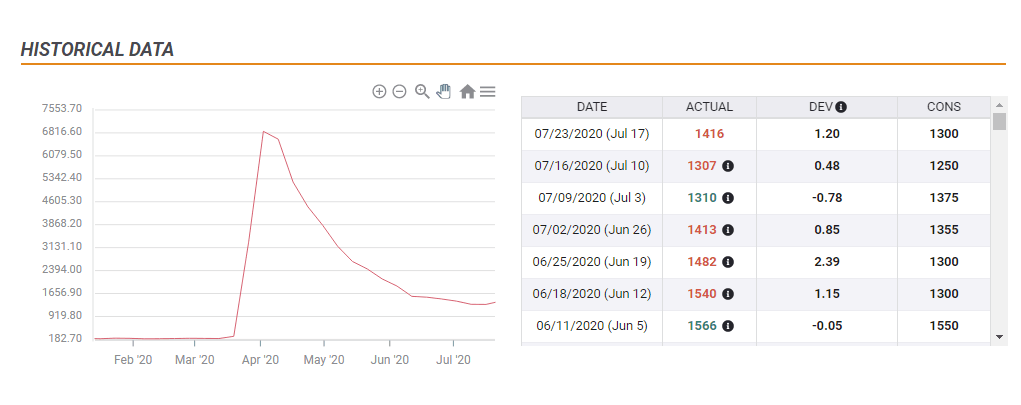

El mercado laboral, uno de los dos mandatos de la Fed, ha dejado de recuperarse:

¿Hay una nueva burbuja bursátil? Los reporteros pueden hacer esa pregunta y Powell probablemente la pase por encima, simplemente evitando cualquier comentario alarmista. La Fed está observando de cerca los mercados bursátiles y apunta a "condiciones financieras" favorables, un nombre clave para mercados felices.

Las acciones pueden caer y el dólar estadounidense de refugio seguro aumentaría si Powell entra de lleno en la pregunta al decir que hay "espuma" en algunas partes del mercado. Eso sería una pista de que las acciones tecnológicas están preocupando al banco central. En los casos extremadamente improbables de que tales palabras lleguen en la declaración de la Fed, los mercados entrarían en pánico.

Conclusión

La Reserva Federal está dispuesta a dejar su política sin cambios una vez más, dejando el escenario para que los políticos proporcionen su parte del estímulo. Calentando hacia el control de la curva de rendimientos impulsaría los mercados, y al mismo tiempo expresar preocupación por las valoraciones, un escenario de baja probabilidad, los haría caer.

Autor

Yohay Elam

FXStreet

Yohay Elam es el último analista en unirse al equipo de FXStreet.