Previa de la decisión de tipos de interés del Banco de Canadá: No se anticipan cambios en las tasas

- Se prevé un statu quo de los tipos de interés en el 0.25% y del programa QE de compras de bonos.

- La perspectiva de política ampliada no espera cambios durante al menos dos años.

- La declaración del BoC, el discurso del gobernador Tiff Macklem y la conferencia de prensa tendrán un enfoque de mercado.

- El dólar canadiense retrocede desde el máximo de casi tres años, el WTI cae.

Se espera que el Banco de Canadá mantenga sin cambios la política monetaria y la flexibilización cuantitativa en su reunión del miércoles a pesar de los nuevos confinamientos provinciales del COVID-19 y una economía en desaceleración.

Los préstamos principales se mantendrán en el 0.25% y el programa de compras en 4 mil millones de dólares canadienses al mes, aunque Ontario emitió recientemente una orden de confinamiento en el hogar y la mayor parte del país se encuentra bajo una combinación de restricciones sociales y comerciales.

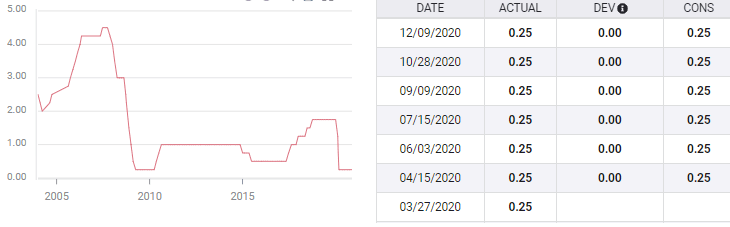

Tasas de interés de Canadá

Ha habido algunas especulaciones en los medios de comunicación de que el Banco de Canadá (BoC) podría reducir su tasa base en una cantidad inferior al 0.25% estándar, un llamado microcorte, a la luz del creciente arrastre de la pandemia sobre el rendimiento en 2021. Pero con las expectativas de los analistas casi uniformes para una reunión de status quo, eso parece poco probable.

El Banco de Canadá bajó su tasa de interés al 0.25% el 27 de marzo, dos semanas después de la Reserva Federal y no ha ofrecido ninguna estimación para volver a niveles normales.

Tasa de interés del Banco de Canadá

La Fed ha sido igualmente silenciosa, con el Presidente Jerome Powell diciendo que las tasas se mantendrán muy bajas hasta que la economía estadounidense se recupere por completo. Los últimos materiales de proyección del banco mantienen la tasa de fondos federales en su nivel actual de 0.25% hasta finales de 2023.

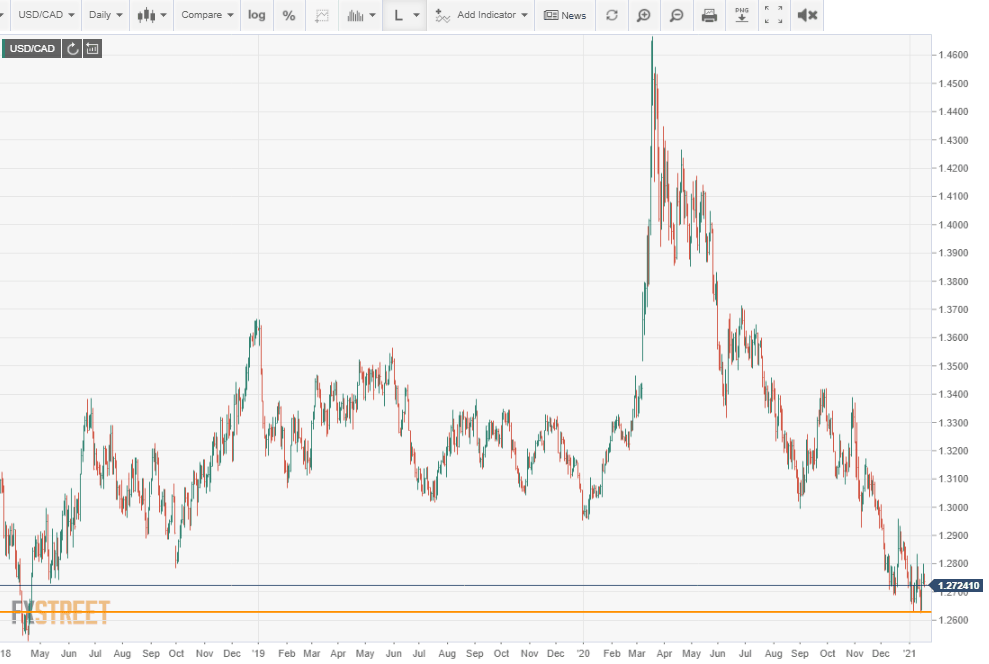

Fortaleza del dólar canadiense

El dólar canadiense alcanzó un máximo de casi tres años frente a su contraparte estadounidense la semana pasada en 1.2625. Su ascenso constante tras el fin del pánico del mercado en marzo se había debido inicialmente a la retirada de la prima pandémica del dólar estadounidense. Sin embargo, en los dos últimos meses del año, el deterioro de la economía estadounidense, en particular el mercado laboral, y el alza de los precios del petróleo, tomaron el relevo como factores energizantes.

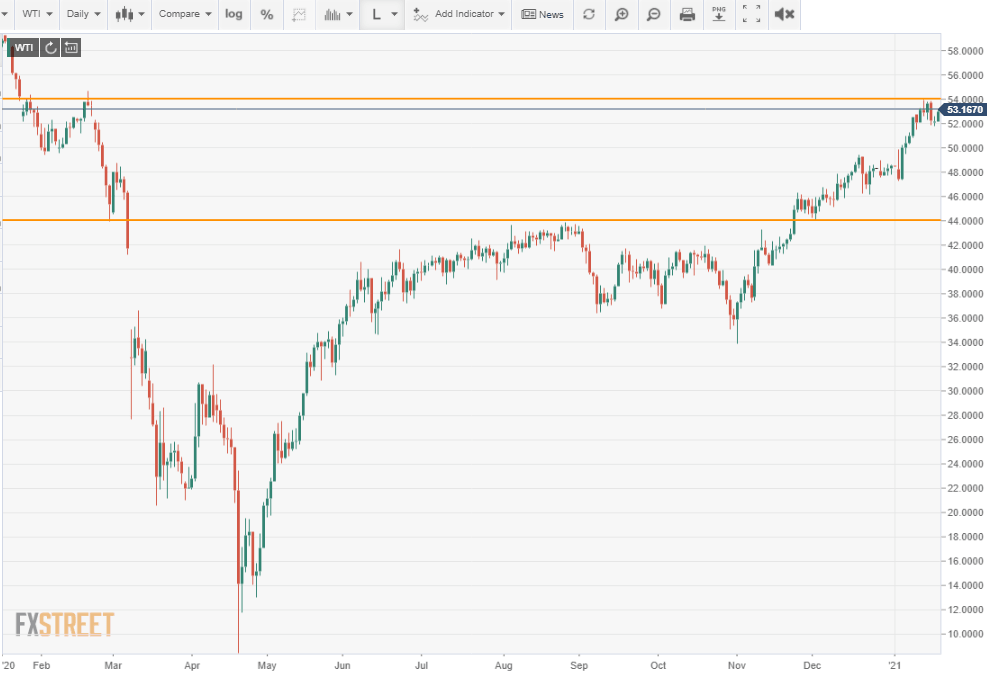

El West Texas Intermediate (WTI) comenzó a subir a principios de noviembre anticipando una recuperación global en el segundo y tercer trimestres de 2021. A finales de mes, el WTI había superado la resistencia en de 44$, que había sido el máximo después del colapso de marzo.

Aunque la materia prima fue rechazada en la zona de 54$ la semana pasada después de tres intentos, eso ha hecho poco por alterar la flotabilidad del WTI a la luz del repunte global esperado el próximo año mientras la distribución de vacunas reduce gradualmente la pandemia.

Estados Unidos es el socio comercial más grande de Canadá y una moneda fuerte podría obstaculizar la recuperación de la economía.

El gobernador del Banco de Canadá, Tiff Macklem, dijo que "la reciente apreciación del dólar canadiense está perjudicando la competitividad de los exportadores canadienses en el mercado estadounidense". La declaración de política de la reunión del 9 de diciembre señaló que, "una disminución generalizada del tipo de cambio estadounidense ha contribuido a una mayor apreciación del dólar canadiense".

Tasas y estímulos estadounidenses

El modesto aumento de los rendimientos del Tesoro de Estados Unidos en el Año nuevo ha ayudado al USD/CAD a recuperarse de su mínimo reciente. El rendimiento del bono a 10 años subió por encima del 1% por primera vez desde marzo el 6 de enero y cerró en 1.138 el 12 de enero.

CNBC

Los mercados también anticipan un paquete de estímulo masivo de la administración entrante de Biden, que asumirá el cargo el 20 de enero y esperan que respalde la actividad económica.

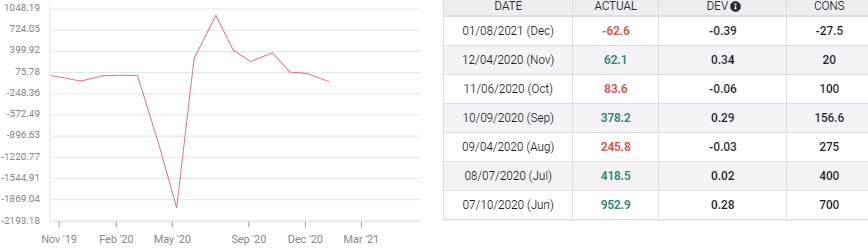

Datos económicos canadienses

La información publicada después de la última reunión del BoC el 9 de diciembre ha demostrado el efecto del confinamiento generalizado.

El índice de gerentes de compras de Ivey cayó a 46.7 en diciembre, muy por debajo del pronóstico de 52.7 y de los 54.7 de noviembre. Fue el primer mes en contracción desde mayo.

El cambio neto en el empleo en diciembre fue negativo por primera vez desde abril, eliminando 62.600 puestos de trabajo, más del doble de la estimación de -27.500. Las ventas manufactureras en noviembre fueron débiles, cayendo un 0.6% en un pronóstico de -0.1% después de un aumento del 0.2% en octubre.

Cambio neto en el empleo

Si bien el PIB mensual en octubre fue de 0.4%, ligeramente mejor que la expectativa de 0.3%, esto será un pequeño consuelo para los gobernadores del BoC ya que los nuevos bloqueos llegaron en noviembre y diciembre.

Conclusión y USD/CAD

La decisión esperada de statu quo sobre la tasa tendrá un efecto limitado. Los mercados no se toman en serio los comentarios sobre el llamado microcorte. La atención se centrará en la caracterización de la economía canadiense en la declaración de política monetaria y en la conferencia de prensa del Gobernador Macklem.

Los mercados ya anticipan que el BoC se mantendrá sin cambios durante un período prolongado y es poco probable que el gobernador rechace esa idea. Pero una evaluación económica optimista del banco podría hacer que el USD/CAD baje.

Por otro lado, Macklem ha expresado su preocupación por la fortaleza del dólar canadiense. Puede optar por mitigar las ganancias del CAD enfatizando el potencial limitado de inflación a pesar del régimen de tasa cero extendido o quizás mencionando el efecto positivo en la economía estadounidense de un nuevo paquete de estímulo.

De cualquier manera, con los mercados atentos a la interacción entre la pandemia y los datos económicos, la retórica, ya sea escrita desde el BoC o verbalmente desde el Gobernador, tendrá un impacto escasamente duradero en el USD/CAD.

Autor

Joseph Trevisani

FXStreet

Sr. Trevisani comenzó sus veintiocho años de carrera en los mercados financieros en Credit Suisse en Nueva York y Singapur, donde trabajó durante 12 años como comerciante de divisas interbancario y gerente de mesa de operaciones.