Oro Previsión del Precio: Los compradores del XAU/USD ponen el foco en 2.670$ en medio de los riesgos en Oriente Medio

- El precio del Oro rebota a primera hora del martes, ayudado por el aumento de los riesgos geopolíticos entre Israel e Irán.

- El Dólar detiene su subida, a pesar de un estado de ánimo cauteloso, a la espera de datos de primer nivel de EE.UU. y discursos de la Fed.

- La configuración técnica diaria vuelve a favorecer a los compradores de Oro, ya que el RSI vuelve a entrar en la zona alcista.

El precio del Oro vuelve a estar en verde a primera hora del martes, rompiendo una corrección de dos días desde los máximos históricos de 2.686$. Los compradores de Oro capitalizan las crecientes tensiones en Oriente Medio, anticipando el PMI manufacturero del ISM de EE.UU. y la encuesta de Ofertas de Empleo JOLTS para obtener nuevas directrices.

El precio del Oro sigue a merced de las tendencias de riesgo y los datos de EE.UU.

Las tensiones geopolíticas aumentan entre Israel e Irán después de que el primero anunciara una "operación terrestre limitada" contra el grupo militante respaldado por Irán - objetivos de Hezbollah en la zona fronteriza del sur del Líbano, enviando a sus soldados al otro lado de la frontera.

Esto ocurre después de que Irán prometiera atacar en represalia por el asesinato del líder de Hezbollah, Hassan Nasrallah. Israel continuó atacando el Líbano durante el fin de semana y afirmó haber matado a otro alto dirigente de Hezbollah tras el asesinato del líder Nasrallah.

Los mercados se vuelven cautelosos ante los crecientes riesgos de represalias por parte de Irán, permitiendo que el precio del Oro, como refugio seguro tradicional, recupere algo de terreno. Además, los compradores de Dólares estadounidenses toman un respiro antes de una nueva tanda de estadísticas de EE.UU., mientras que los rendimientos de los bonos del Tesoro de EE.UU. revierten la subida anterior debido al deterioro del sentimiento de riesgo, limitando la caída del precio del Oro.

Es probable que los próximos datos del PMI manufacturero del ISM de EE.UU. proporcionen nuevas pistas sobre el estado de la economía, mientras que la encuesta JOLTS podría señalar una mayor desaceleración en el mercado laboral de EE.UU. Datos desalentadores podrían reavivar las expectativas de un gran recorte de tasas por parte de la Reserva Federal (Fed) de EE.UU. en noviembre.

Las expectativas del mercado de un recorte de tasas de 50 puntos básicos (pb) en noviembre se desvanecieron después de que el presidente de la Fed, Jerome Powell, rechazara las crecientes apuestas de un recorte de tasas desmesurado en la próxima reunión, durante su discurso en la reunión anual de la Asociación Nacional de Economía Empresarial (NABE) en Nashville el lunes.

Powell dijo que "este no es un comité que sienta que tiene prisa por recortar las tasas rápidamente." Añadió, "si la economía se desempeña como se espera, eso significaría dos recortes más este año," ambos de un cuarto de punto, alineándose con las previsiones que los funcionarios anotaron en la reunión del 18 de septiembre.

La inclinación de Powell a favor de una flexibilización de la política menos agresiva por parte de la Fed desencadenó una notable subida del Dólar estadounidense, ya que los rendimientos de los bonos del Tesoro de EE.UU. también rebotaron en toda la curva. El precio del Oro cayó al nivel más bajo en cuatro días tras las declaraciones de Powell.

El precio del Oro, sin embargo, detuvo su corrección después de que el presidente de la Fed de Atlanta, Raphael Bostic, advirtiera que la Fed podría tener que hacer movimientos de tasas más desmesurados si el mercado laboral de EE.UU. se deteriora.

Los mercados ahora valoran solo un 36% de probabilidad de que la Fed reduzca las tasas en 50 pb en noviembre, frente al 53,3% del día anterior, según la herramienta FedWatch del CME Group.

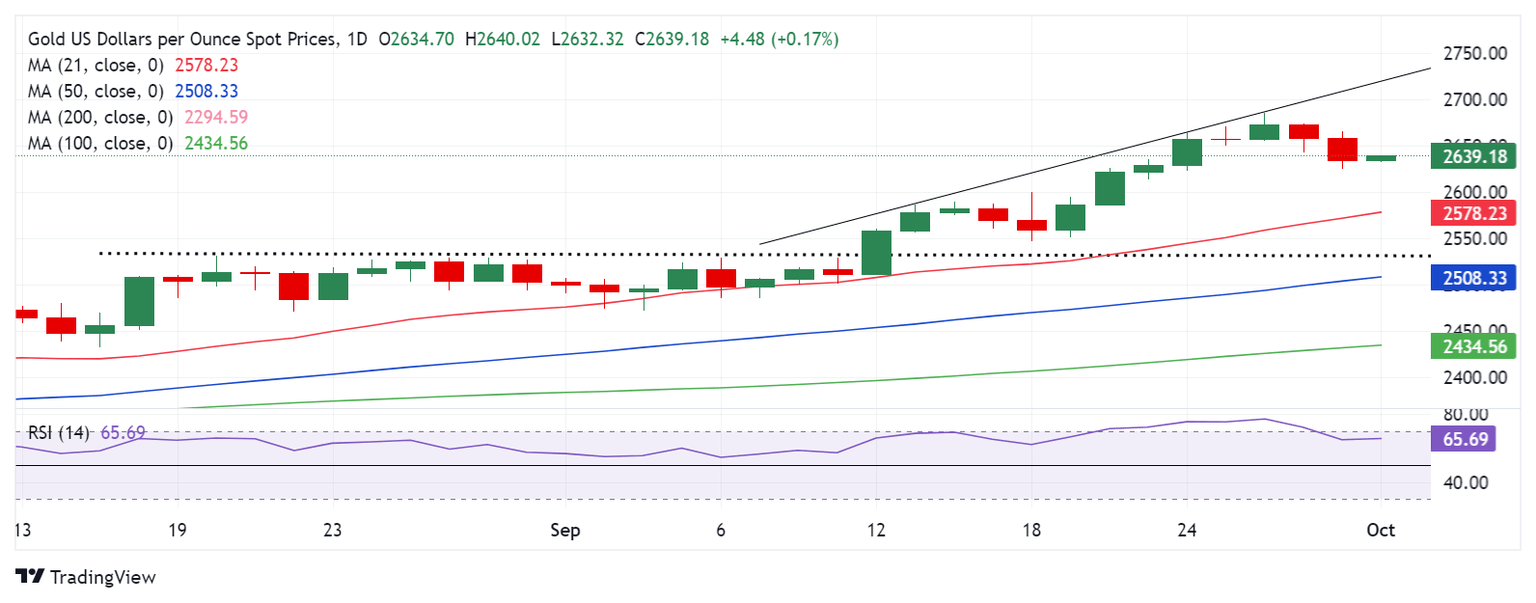

Análisis técnico del precio del Oro: Gráfico diario

El precio del Oro mira al norte una vez más, ya que el Índice de Fuerza Relativa (RSI) de 14 días se mantiene bien en la zona alcista, actualmente cerca de 65,50.

Si los compradores encuentran apoyo, la resistencia estática cerca de 2.670$ deberá ser superada para volver a probar el máximo histórico de 2.686$.

Más arriba, los próximos obstáculos al alza se ven en el nivel de 2.700$, seguido por la resistencia de la línea de tendencia ascendente en 2.720$.

Por otro lado, si los vendedores de Oro recuperan el control, la aceptación por debajo del mínimo del 24 de septiembre de 2.623$ es crítica para desatar una mayor caída hacia el umbral de 2.600$.

Más al sur, los vendedores de Oro podrían apuntar al mínimo del 20 de septiembre de 2.585$ y a la media móvil simple (SMA) de 21 días en 2.578$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Autor

Dhwani Mehta

FXStreet

Dhwani Mehta, Editora y Analista, cuenta con diez años de experiencia analizando y cubriendo los mercados globales. Está especializada en Forex y Materias Primas.