Observando las altas valoraciones de la renta variable

Este artículo ha sido escritop or Johanna Kyrklund, directora global de inversiones multiactivos de Schroders

Las valoraciones de los mercados de renta variable están, por ahora, respaldadas por algunos factores, pero la historia puede cambiar en primavera.

El aumento de la participación de los inversores minoristas ha seguido una tendencia curiosa durante la pandemia, que culminó con la subida y bajada de las acciones de GameStop.

Como sector, nos preocupa la desconexión de los inversores particulares de los mercados financieros, los centros de creación de riqueza. La propiedad directa de acciones por parte de los particulares lleva décadas disminuyendo. Por ello, hay que celebrar el creciente fervor por la inversión en acciones que ha ido creciendo a lo largo de 2020. Sin embargo, el más reciente estímulo a los inversores novatos para que compren acciones disparatadamente infladas no debería serlo.

Para muchos, la adquisición de títulos de GameStop será la única vez que compren una acción, y sólo se quedarán con el recuerdo de su participación en la "burbuja furiosa" y con una dolorosa pérdida. Me preocupan los riesgos que se corren en un momento en que la economía y la salud son ya una preocupación acuciante.

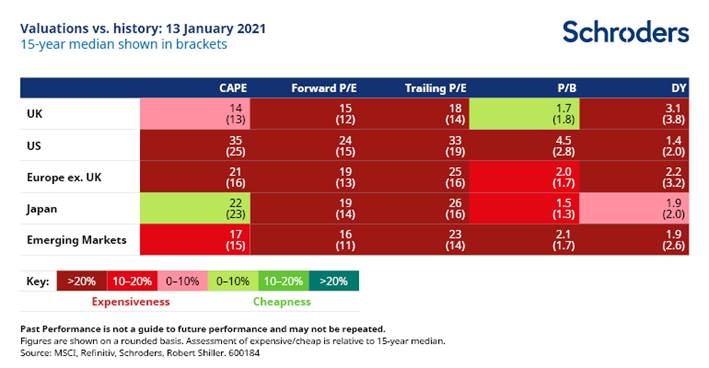

Nuestra expectativa de que las vacunas proporcionarían una inyección para las acciones de recuperación ha demostrado ser así. Los mercados han subido bastante desde entonces y, como señalamos el mes pasado, las valoraciones de los principales mercados parecen caras en comparación con las bases históricas.

En el siguiente gráfico el color denota lo caro que está el mercado en comparación con su histórico de los últimos 15 años. Así, los cuadrados rojos más oscuro muestran que, según esa medida de valoración concreta, el mercado está un 20% más caro que la media de los últimos 15 años. El verde muestra los mercados que están entre un 0 y un 10% más baratos que la media de los últimos 15 años.

Pero no es motivo para dejar de creer en la renta variable

Mientras seguimos con restricciones y sin control del virus, es fácil sentirse abatido. Sin embargo, el trabajo de nuestra Data Insights Unit sugiere que deberíamos empezar a ver los beneficios de las vacunas en EE.UU. y Reino Unido a medida que nos acercamos a la primavera. Los brotes verdes están empezando a surgir y los bancos centrales no querrán pisotearlos con el endurecimiento de la política monetaria.

Sencillamente, la magnitud de la tensión económica creada por los cierres hace improbable la retirada de las medidas de estímulo, una opinión reforzada por la Reserva Federal el mes pasado.

Esto nos lleva a pensar en un escenario en el que las economías se recuperen y los rendimientos de los bonos se mantengan bajos, lo que contribuye a respaldar las valoraciones de las acciones. Los mercados parecen burbujear, pero las burbujas tienden a pincharse cuando suben los tipos y, por ahora, los banqueros centrales mantienen sus agujas a buen recaudo.

¿Qué pasa con la inflación? Se habla mucho de los locos años veinte y de la consiguiente presión sobre los precios. Pero es demasiado pronto para preocuparse. Hay pocos indicios de una peligrosa presión inflacionista. De hecho, un poco de inflación apoyaría la recuperación mundial, pero no sería suficiente para incitar a los bancos centrales a subir los tipos.

Cuando nos adentremos en la primavera, es posible que las noticias sobre el virus sigan mejorando. En ese momento podría ser el momento de tomar algunos beneficios y disfrutar un poco del sol.

Autor

Equipo de analistas Schroders

Schroders

Schroders plc es una empresa multinacional británica de gestión de activos, fundada en 1804. La compañía emplea a más de 4700 personas en 30 países de Europa, América, Asia, África y Oriente Medio.