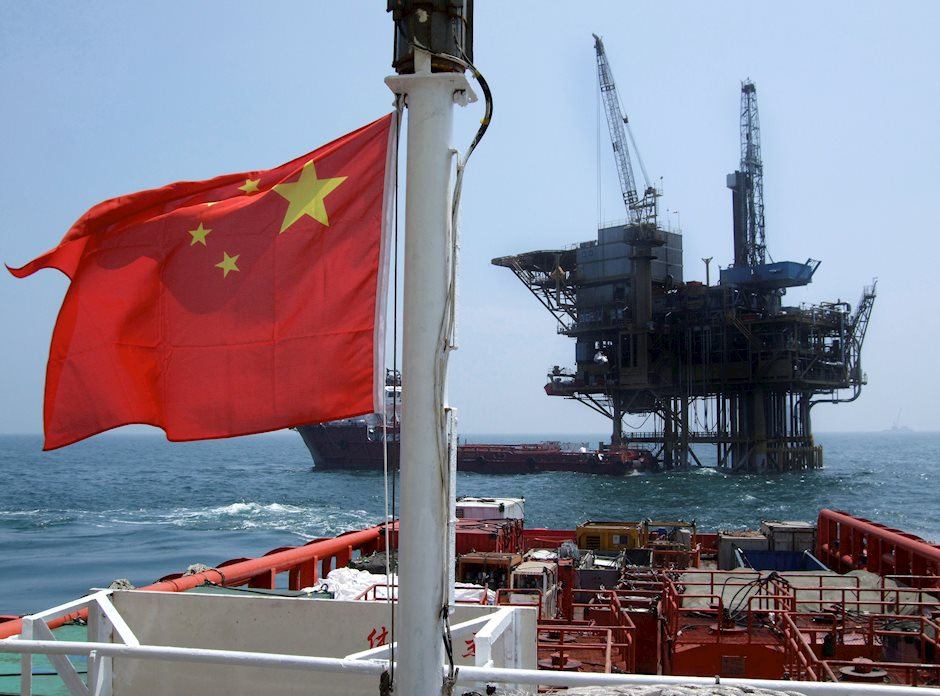

Guerra comercial: 3 razones por las que el dólar se rinde cuando China contraataca

- China está tomando represalias, con aranceles y amenazas de tomar medidas adicionales.

- El dólar estadounidense está cayendo fuertemente frente a las principales divisas.

- Hay tres razones para la caída del USD.

El dólar estadounidense se ha hundido después de que China haya anunciado y haya lanzado su torpedo como contramedida de represalia a los nuevos aranceles estadounidenses. Hasta ahora, las negociaciones actuales proporcionaron esperanzas de que solamente era otra crisis en las conversaciones. El golpe preciso de China ya es una escalada significativa y una reanudación de la guerra comercial absoluta.

El desplome en los mercados bursátiles es normal dada la confrontación entre las dos economías más grandes del mundo. Lo mismo ocurre con el auge del yen japonés, el mayor refugio seguro.

Pero, ¿por qué el dólar estadounidense sufre una caída en general? La respuesta está relacionada con los nuevos aranceles de China, pero también con otras posibles medidas, derivadas de un tweet de Hu Xijin, editor en jefe del Global Times. El tweet decía:

China puede dejar de comprar productos agrícolas y energía de los Estados Unidos, reducir los pedidos a Boeing y restringir el comercio de servicios de los Estados Unidos con China. Muchos estudiosos chinos están discutiendo la posibilidad de deshacerse de los bonos del Tesoro estadounidense y cómo hacerlo específicamente.

Y eso ya añade más bombas contra un USD maltratado que se puede dividir en tres partes:

1) Los aranceles cobran su peaje

Cuando los nuevos aranceles entren en vigencia el 1 de junio, los productos estadounidenses serán menos atractivos para los consumidores chinos. Este es el daño directo a la economía de los Estados Unidos, la represalia por los aranceles estadounidenses.

Una economía estadounidense más débil significa una mayor probabilidad de que la Fed recorte las tasas de interés.

2) Descenso del consumo directo chino de bienes estadounidenses

Si China deja de comprar productos agrícolas, energéticos, de servicios y aeronaves estadounidenses como dice el tuit, sería un golpe para los granjeros, las compañías energéticas, las compañías de servicios y Boeing, que ya sufrió los recientes choques de sus nuevos aviones.

Si bien puede ser más fácil lograr acuerdos con un país que controla su economía, no lograr un acuerdo puede ser costoso.

Al igual que con el punto anterior, una economía estadounidense más débil significa una mayor probabilidad de que el Presidente de la Fed, Jerome Powell, y sus colegas pierdan la paciencia y recorten las tasas.

3) La bomba que revienta búnkeres: vendiendo los bonos del Tesoro

China tiene alrededor de 1.13 billones de dólares en bonos estadounidenses en febrero, que mostraron un tercer mes consecutivo de incrementos. El tweet reflexiona sobre la venta de los bonos estadounidenses. China se infligiría daño a sí misma si vendiera masivamente su vasta tenencia de bonos. Sin embargo, puede reducirlos gradualmente.

La demanda de los bonos estadounidenses de refugio seguro es alta, pero si un tenedor importante como China cambia su política, otro actor importante puede tener que llenar el vacío, y ese sería la Reserva Federal.

El banco central dejará de reducir su balance general a finales de septiembre, terminando el ajuste cuantitativo. La considerable venta de bonos por parte de China puede obligar a la Fed a aumentar su balance, o a reanudar las compras netas del Tesoro vistas por última vez en octubre de 2014.

Y si hay más dólares en el mercado, su valor cae.

Conclusión

Las tres represalias por parte de China aumentan las posibilidades de un estímulo de la Fed de tres maneras: aranceles, compra directa de bienes estadounidenses y venta de bonos estadounidenses por parte de China, lo que puede llevar a que la Fed intervenga no solo con recortes de tasas sino también con compras de bonos.

Con todo, hay buenas razones para vender el USD.

Autor

Yohay Elam

FXStreet

Yohay Elam es el último analista en unirse al equipo de FXStreet.